洗碗机|华帝股份,何时迎来“觉醒年代”?( 二 )

文章插图

就业务结构而言,华帝股份和老板电器非常相像,大单品顶起三分之二片天,但相比老板电器油烟机和燃气灶总计高达8成的贡献,华帝股份相对均衡一些。

一般来说,在行业萌芽期至成长期,单一化有助于集中优势资源,在某一领域快速做大,为“马太效应”铺陈叙事。

但在行业步入成熟期后,由于产品保有量趋于饱和,销售增长率放缓,“天花板”近在咫尺,公司的成长兑现会受到限制。

事实上,自2017年起,油烟机和燃气灶细分市场就缓慢迈入“老龄化”。2021年上半年,油烟机零售量和零售额同比2019年上半年下滑10.2%、6.0%;燃气灶零售量和零售额同比2019年同期下滑15.2%、6.2%。

文章插图

在消费疲软的背景下,华帝股份必须要找到新的增长点。

此外,油烟机和燃气灶属于耐用消费品,产品竞争力之外,渠道的竞争力也很关键。

华帝股份因2015年控制权“宫斗”事件,造成了大批领导人才和经销商的波动,渠道影响力大受冲击。也正是在这一年,老板电器挟“千人合伙人计划”出击,推动各地分公司下沉,为超越对手奠定基础。

节点财经注意到,华帝股份最近几年一直在尝试走出渠道阵痛,包括加速渠道扁平化进度,引导代理商向服务商、运营商转型;开拓抖音、快手、拼多多等线上渠道;进驻红星美凯龙、居然之家等大卖场。

成效肯定也是有的。2021年上半年,公司线上渠道收入和线下渠道收入分别取得了65.53%、46.37%的增长。

但落在更具体的指标上,2015年-2021年三季度末,华帝股份的存货规模从2.76亿元扩大到9.79亿元,存货周转天数从43.18天拉长到95.77天,或能揣摩出几丝艰难的味道。

03 厨电“黑铁时代”,新的成长曲线如何画?万科是地产界公认的嗅觉敏锐,危机感强的代表,郁亮从“黄金时代”到“白银时代”,前几天直接跳过“青铜时代”,把词儿整到了“黑铁时代”。

往小里说,这是郁亮对地产一家的思考;往大了说,这是对所有地产产业链上的“蚂蚱”的启迪:未来的日子只会越来越难过。

但这是否意味着华帝股份所在的赛道就日薄西山,没有出路了呢?我们在厨电领域的投资就找不到赚钱的缝隙了呢?倒也不尽然。

在节点财经看来,在不脱离原本赛道的前提下,对成熟期市场的突围可以首先考虑价的因素。

就像白酒、服装、调味品、食用油等,量已经不增长甚至负增长了,但价格中枢一直在上移,也能驱动业内公司业绩向上。

顺应经济增长和消费升级潮流,华帝股份副总裁曾在2017年豪言:三年内占据高端厨电15%的市场份额,高端化亦是公司每年财报提及的要点。

相关数据显示,2015-2019年,华帝与老板、方太的终端价差从1473元、1660元逐步缩小到888元、890元。2021年一季度,华帝高端产品占比较上年同期提升6.1个百分点,达到9.9%。

站在长视角看,打造高端品牌形象,有利于华帝股份构建差异化的竞争壁垒;但短期内,根植于产品力、品牌力、渠道力等联动的综合战斗力,华帝股份孰难撼动老板和方太的高端地位。

其次,即便厨电行业整体遇冷,但其中的某些细小支流正方兴未艾,蕴含“黑马”潜质,比如洗碗机,蒸烤一体机,集吸油烟机、燃气灶、消毒柜、储藏柜等多种功能于一体的集成灶等,甚至被机构视为带领厨电企业穿越周期的动力。

文章插图

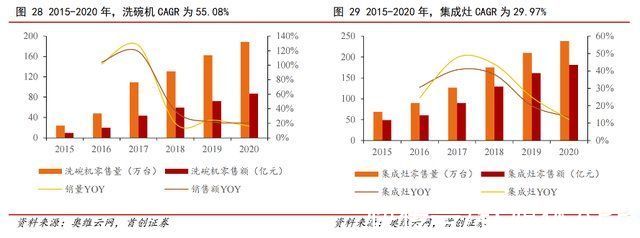

据中怡康统计,2015- 2020 年,我国洗碗机零售额市场规模从9.7亿元增加至87亿元,CAGR为55.08%;集成灶零售额市场规模从48.8亿元增长至181 亿元,CAGR为29.97%。增速均远高于油烟机和燃气灶。

华帝股份这边,洗碗机、蒸烤一体机、集成灶也是重点布局的对象。

财报显示,2021年上半年,其洗碗机、蒸烤一体机、集成灶收入同比增速分别为72.23%、51.25%、437.95%,各自占营收的比重为1.3%、1.72%、0.82%。

作为站上“风口”的新生事物,洗碗机、蒸烤一体机、集成灶无疑已成为华帝股份业绩45°画线的“锚点”,但问题都是体量太小,对收入总规模和股价起不到大的鼎力作用,资本市场也没有看到期待中的拐点。

综上,现在的华帝股份还在困局中,必须加把劲把新的成长曲线和路径画的更加清晰、明确,才有可能迎来自己的“觉醒年代”。

目前公司股价徘徊在6元/股左右,市盈率10倍出头,看似“性价比”很高,但未必就是真高,低估值陷阱也有可能存在。

- 业务收入|韵达股份:1 月快递服务业务收入 39.57 亿元,同比增长 28.02%

- 股份有限公司|指纹解锁车辆或成真?比亚迪指纹识别专利获授权

- 中国东方资产管理股份有限公司|阿里巴巴投资睿力集成电路公司

- iptv|如果孙正义抛售大量阿里巴巴的股份,他的未来会怎样?那马云呢

- 滴滴出行|滴滴当前市值为203亿美元,腾讯果断出手,腾讯拥有滴滴7.4%股份

- 股份|腾讯回应增持滴滴股份:滴滴上市后再没买过

- 长寿|博腾股份加大原料药CDMO产能建设

- 洗碗机|洗碗机和手洗,到底哪个更干净?这些真实测评比商家介绍更靠谱!

- 股份|比亚迪半导体羽翼渐丰?吃粥吃饭还得看自家汽车业务

- 华帝|厨电行业2021年度盘点:热门大品牌的营销关键词——年轻化