这种难点也决定了研发历史较长的外资占优势。据统计,2019年,国内伺服系统领域,以日本松下、安川以及欧系西门子、施耐德等外资企业合计占比超过52%,内资企业仅占26%左右,排名靠前的有汇川科技(10.7%)、雷赛智能(2.3%)。

目前国产伺服系统与国际先进水平在动力输出功率方面大体相同,没有明显差距,差距主要体现在响应速度、大小和稳定性等方面,技术的突围还在继续。

最后是减速器,作为伺服系统的搭档,减速器相当于安装在连接伺服电机和执行机构之间的刹车。

减速器的核心难点主要在于精密加工、齿面热处理、装配精度、大规模生产与检测等工艺环节上,恰恰是我国制造业基础配套体系中最薄弱的部分,需要长期的经验积累。

目前,市面上加速器包括RV减速器和谐波减速器两款主流减速器及Spinea特用减速器,三者占比分别为4:4:2。其中RV减速器与谐波减速器在应用上呈互补关系,前者主要应用于20KG以上的机器人关节,后者则在20KG以内的机器人关节。

目前国内的减速器主要集中在谐波减速器领域,而RV减速器领域声量不足。市占率方面,目前RV减速器和谐波减速器领域分别由纳博特斯克、哈默纳科垄断。外资占比70%以上,国产减速器份额占比不足30%。

大体上看,机器人三大核心零部件中,减速器与伺服系统国产的占比相对有起色,控制器方面落后较多。这种背景下,机器人国产化的机会不仅要求要在外资卡脖子的硬核技术上去突破,还有其他优势领域的另辟蹊径。

三大突围方向尽管,国产机器人企业与外资差距悬殊,但并不能阻挡我们奋力追赶的脚步。

近期,十四五规划提出机器人发展的两项目标:到2025年,我国成为全球机器人技术创新策源地、高端制造集聚地和集成应用新高地;到2035年,我国机器人产业综合实力达到国际领先水平。

我们基于目前的行业格局及发展趋势,梳理以下三条突围方向。其一核心技术的攻关、其二布局高增长的细分领域、其三拓展服务机器人的大蛋糕。

首先是核心技术的攻关。

在卡脖子的三大核心零部件方面,除控制器之外,伺服系统与减速器领域均出现了国产厂商迎头赶上的苗头。

其中伺服系统领域上,国产厂商埃斯顿伺服驱动器产品与安川电机“Σ系列”产品均具备免调谐功能、最高转速基本相同,公司也是国内少数具备机器人全产业链的企业之一。

雷赛智能的部分伺服技术已达到世界级水平,并与比亚迪、大族激光、立讯精密等企业建立长期合作关系。2020年,公司利用光伏、锂电、物流、防疫相关等行业需求高增,伺服系统类业务大增22.6%,录得1.66亿元收入,为公司第二大业务。

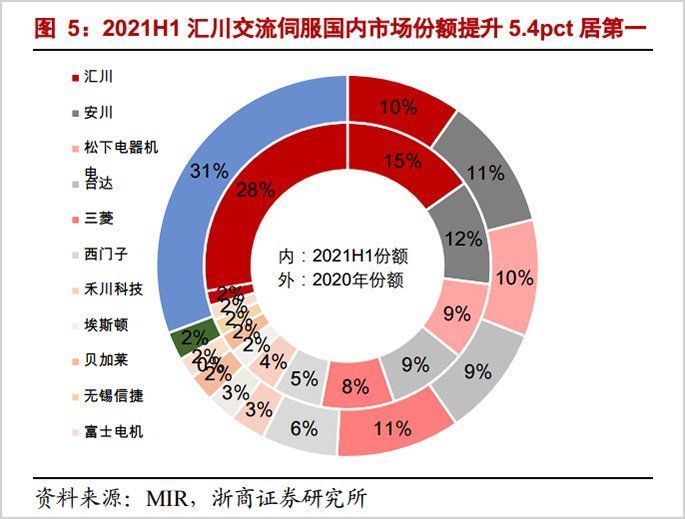

汇川技术伺服系统在中国市场份额处于前五名,位居内资品牌第一名。2021年上半年,公司凭借供应链保供、芯片库存策略、抓住外资缺芯机会,大幅抢占市场份额,通用伺服业务收入大增133%,市占率也由去年同期的10%,提升至15.4%,继续领跑国产伺服市场。

文章插图

减速器领域,绿的谐波在谐波减速器领域优势明显,在国产机器人品牌中的份额约为60%,为埃斯顿、埃夫特、GSK、新松等企业提供服务。

除此之外,公司业务聚焦,谐波减速器及金属部件业务收入占比约95%,受疫情催化“机器换人”的需求,公司去年前三季度营收增速超过115%,有券商预计国内仅数控机床领域,2021-2025年谐波减速器的市场规模年复合增速就达45%,天花板较高。

【 减速器|国产机器人的三大投资逻辑】其次,高增长的细分领域,主要包括两部分:

第一,一些技术壁垒相对较低的机器人本机,如AGV机器人,由于AGV机器人核心技术门槛不高,国内外技术水品无明显差距,因此国产AGV机器人成为国内市场主流。

但该细分市场增速迅速,数据显示,2015年-2019年4年该市场年均复合增速达57.7%,未来随着电商渗透率提升及智慧物流的发展,该类机器人有望继续保持高增速。

第二,一些增速较快的长尾市场。工业机器人历来的重点市场是汽车与3C电子领域,但近年来,这两块市场逐渐饱和,增速放缓严重。而包括食品饮料、光伏和锂电等细分市场迎来高增长。

2019年,我国工业机器人下游行业应用中,食品饮料、光伏和锂电的占比分别同比增长127%、55%和24%,目前我国光伏发电累计装机规模仍然连续6年位居全球首位,新能源车渗透率为7%左右,距离2025年20%的目标尚远。

- 智能|经纬、高瓴联合领投,机器视觉传感器公司深视智能完成数亿元B+轮融资

- 机箱|内外设置精致双屏幕,二手金立w900体验,国产翻盖手机中的贵族

- iphone13|直降610元,iPhone13价格创新低,网友:比国产机“香”多了

- 三星|三星变了?S22系列新机采用X轴线性马达,国产供应商提供配件

- 游戏手机|6000mAh国产旗舰松动,16+256G迎来新低价,没白等

- 安卓手机|安卓手机好评排行,国产千元机再次上榜,这3款好评率最高

- 三星|国产屏和三星屏:优势从一边倒,逐渐演变成强强对决!

- iphone13|6千元预算,是购买iPhone13,还是入手国产旗舰?内行人这样说的

- 苹果|国产手机冲击全球高端市场,雷军官宣对标苹果,库克紧张了

- realme|三星、苹果远远落后,国产黑马量产新技术,150W快充刷新行业纪录