融资|我爱我家接盘蛋壳公寓?长租公寓“租金贷”商业模式困局待解

近日 , 一则网传的“蛋壳公寓破产”的消息又将蛋壳公寓推进了人们关注的视线 , 也让人思考起了长租公寓一直以来存在的行业问题 。

身陷维权漩涡

早在10月 , 就有消息称 , “杭州蛋壳公寓的公司财务跑路 , 公司破产倒闭 。 ”10月14日 , 蛋壳公寓北京总部发生聚众维权事件 。 随后蛋壳公寓在官方微博否认了这个事情 , 称是“部分合作方与公司存在商业纠纷 , 采取了过激行为 , 散布不实言论” 。

文章图片

图:蛋壳公寓10月14日发布的微博

据报道 , 11月9日 , 包括租户、供应商、保洁等在内的数百人聚集在位于北京的蛋壳公寓总部进行维权 。 与此同时 , 蛋壳公寓位于华南的子公司深圳市蛋壳公寓管理有限公司总部近半个月来也持续陷入客户上门追款风波 。 媒体报道称 , 有深圳的蛋壳公寓租客收到房东在门口贴的“租客告知书”:“由于蛋壳公寓违约未付房租 , 多次联系蛋壳问题未得到解决 , 请你于11月16日前搬离 。 ”

除了租客权益受损以外 , 房东也是长租公寓困境里的受害方 。央视财经调查了解到 , 今年以来 , 不少长租公寓的房东 , 陆续接到运营方“要么降租金 , 要么解约”的通知 , 房东只能二选一 , 无论怎样都有损失 。

而在年初的2月份 , 蛋壳公寓便因为一方面强制业主免除一个月租金 , 另一方面又让大量租客照常缴纳房租遭到维权 。 今年多家长租公寓开启了“降价、打折、促销”的模式 , 蛋壳公寓不断地陷入各种风波之中 , 这和疫情下租房行业的遇冷脱不了关系 。

连年亏损的背后

蛋壳公寓最新财报显示 , 2020年第一季度 , 蛋壳公寓收入达19.40亿元 , 同比增长62.5%;净亏损12.344亿元 , 经调整净亏损为9.789亿元 。

文章图片

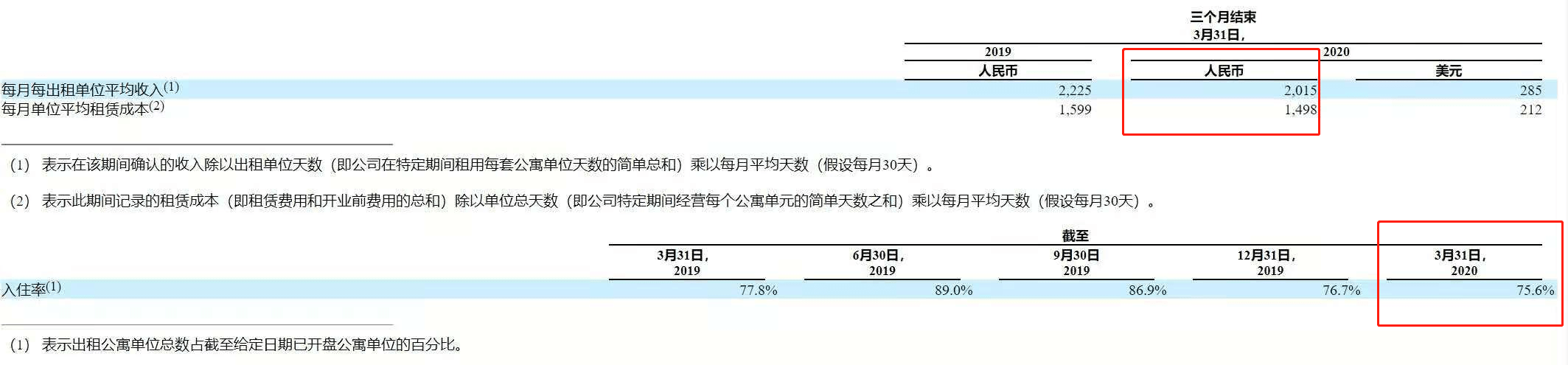

图:蛋壳公寓2020年一季度报

在2019年 , 蛋壳公寓每月每出租单位平均收入为2,225元 , 每月单位平均租赁成本为1,599元;在今年第一季度 , 每月每出租单位平均收入为2,015元 , 每月单位平均租赁成本则为1,498元 , 相比较之下 , 平均收入呈现了下降趋势 , 而由于疫情的原因 , 今年第一季度的入住率为75.6% , 相较往年同期也有所下降 。 按照蛋壳公寓第一季度的规模与营收情况来看 , 在第一季度中 , 平均每间公寓亏损2200元左右 。

据招募书显示 , 蛋壳公寓近2017年、2018年以及2019年前9个月 , 分别净亏损2.72亿元和13.69亿元、25.16亿元 。 累计亏损金额共计41.84亿元 。 而2017年、2018年和2019年的负债则连年上升 , 分别为13.60亿元、48.16亿元和86.26亿元 。

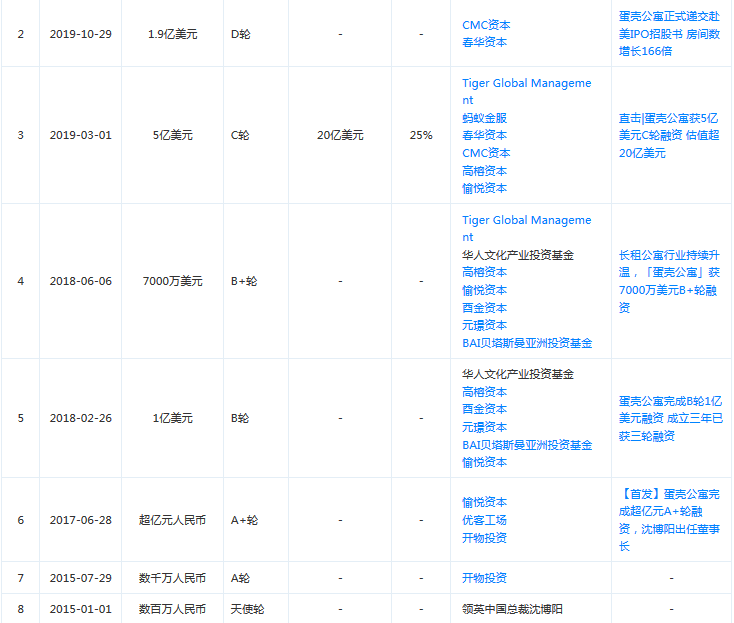

根据天眼查显示 , 蛋壳公寓在上市之前共有7轮融资记录 , 累计融资金额超过60亿元人民币 。

文章图片

图:蛋壳公寓融资纪录

值得注意的是 , 蛋壳公寓是今年登陆纽交所的第一支中概股 , 于2020年1月17日在登陆纽交所上市 。 在此次的IPO中 , 蛋壳公寓总计募集资金超1.49亿美元 , 市值可达27.4亿美元 。

一边亏损一边融资背后 , 是蛋壳公寓不断扩张、试图形成规模效应的结果 。

截至2019年12月31日 , 蛋壳公寓运营的公寓数量达43.83万间 , 同比增长85.4% 。 这个数字比2015年末的2434间增长了179倍 。

蛋壳公寓近年一直深耕布局一、二线城市 。 2019年第四季度 , 北京、上海和深圳的公寓数量约22.4万间 , 同比增长46.6% 。 与此相比 , 其他城市的公寓数量大幅增长156.1% , 接近21.5万间 。 2019年 , 蛋壳公寓先后进入了苏州、无锡、西安、重庆4个城市 , 业务足迹遍布中国的13个城市 。

- 居首|5股获融资净买入超亿元 比亚迪居首

- 中芯国际|科创板融资余额减少2.08亿元 67股融资余额环比增加

- 11月20日融资余额14452.36亿元,环比减少11.46亿元

- 上周融资余额14452.36亿元,环比增加63.07亿元

- 36氪36氪首发 | 「冲量在线」完成数百万美元的天使轮融资,IDG资本独家投资

- 人才|恒大地产1257亿元战投转为普通股,两家国企接盘300亿

- 国资|恒大地产1300亿战投去向落定,广深两地国资联袂接盘逾300亿!恒大物业IPO定价区间也定了

- 深圳市|恒大地产1257亿元战投转为普通股,两家国企接盘300亿

- 一致行动|钧达股份控股股东一致行动人拟转让15%股份 嘉兴起航接盘

- 第二届“一带一路”百国印记短视频大赛优秀作品奖获奖作品《我爱我家》