债券|包商银行减记冲击波:中小银行“补血”受累

包商银行触发二级资本债券减记条款后 , 余震开始显现 , 已有中小银行临时取消二级资本债券的发行 。 原本定于11月17日发行的福建海峡银行总额为5亿元的二级资本债券(第二期)取消发行 , 发行的具体时间将另行公告 。 在分析人士看来 , 福建海峡银行取消二级资本债券发行 , 除了受市场波动影响外 , 还出于对发行成功率与成本方面的多重考虑 , 当前 , 包商银行减记风波未减 , 短期内可能会导致中小银行发债补充资本难度略有上升 。

文章图片

减记连锁反应

对于取消二级资本债券发行的原因 , 福建海峡银行在公告中称 , “由于市场出现波动 , 该行与簿记管理人决定择时重新发行 , 发行的具体时间将另行公告” 。 北京商报采访人员注意到 , 11月16日上午 , 福建海峡银行还发布了《2020年二级资本债券(第二期)申购区间与申购提示性说明 , 根据说明 , 福建海峡银行此次拟发行的2020年二级资本债券(第二期)信用等级为AA , 发行金额为5亿元 , 属于10年期固定利率债券 , 第五年末附发行人赎回选择权 , 发行期为11月17日-19日 , 缴款日和起息日均为11月19日 。

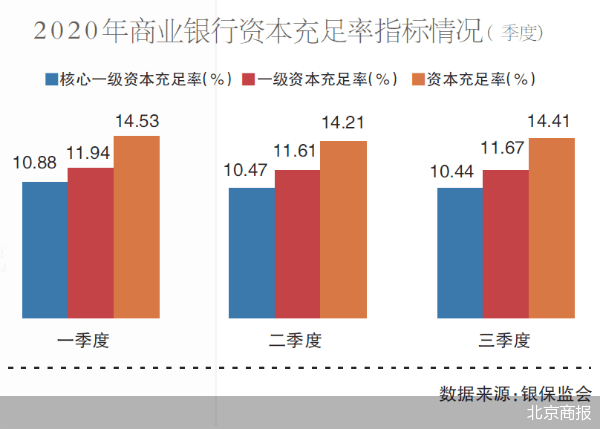

【债券|包商银行减记冲击波:中小银行“补血”受累】这笔二级资本债券主要用于充实福建海峡银行二级资本 , 提高资本充足率 , 以增强该行的运营实力 , 提高抗风险能力 , 支持业务持续稳健发展 。 根据该行三季度财报数据信息显示 , 截至今年三季度末 , 福建海峡银行资本充足率、核心一级资本充足率、一级资本充足率分别为11.2%、10.12%、10.12% 。 同比分别下降2.18个、0.51个、0.51个百分点 。 其中 , 资本充足率较年初的14.12%下滑了2.92个百分点 。

针对后续二级资本债券的发行计划 , 北京商报采访人员尝试致电福建海峡银行方面进行采访 , 但电话未能接通 。

这是包商银行触发二级资本债券减记条款后 , 第一家宣布取消发行二级资本债券的中小银行 。 此前的11月13日 , 包商银行在中国货币网发布公告称 , 拟于11月13日对已发行的65亿元“2015包行二级债”本金实施全额减记 , 并对任何尚未支付的累积应付利息共计约5.86亿元不再支付 。 触发减记的原因为 , 11月11日 , 该行接到央行和银保监会《关于认定包商银行发生无法生存触发事件的通知》 , 央行、银保监会认定该行已经发生“无法生存触发事件” 。

光大银行金融市场部分析师周茂华分析认为 , 近期市场异常波动较为特殊 , 10月信用债违约事件多发 , 叠加包商银行二级资本债券减记 , 市场需要对这些事件进行消化 。 福建海峡银行取消二级资本债券发行 , 主要是受近期市场波动影响 , 发行方还是出于债券发行成功率与成本方面的考虑 。

中小银行“躺枪”

据了解 , 商业银行二级资本债是指商业银行发行的、本金和利息的清偿顺序列于商业银行其他负债之后、先于商业银行股权资本的债券 , 是用来补充银行资本金 , 提高银行的资本充足率 , 拓宽银行资本补充渠道的重要工具 。

据平安证券分析师刘璐统计 , 从数据上看 , 银行二级资本债托管量从2014年底的3600亿元增长到2020年10月的23400亿元;截至2020年10月 , 银行永续债托管存量为10600亿元 。 从近两年的单月净融资额来看 , 2019年银行二级资本债和永续债平均值分别为115亿元和475亿元 , 而2020年分别为339亿元和493亿元 , 说明银行补充资本的速度在加快 , 而且二级资本债增速更快 。

通常情况下 , 银行在发行二级资本债的募集说明书中会有一条减记条款 , 具体内容是 , 当无法生存触发事件发生时 , 发行人有权在无需获得债券持有人同意的情况下 , 在其他一级资本工具全部减记或转股后 , 将本期债券的本金进行部分或全部减记 。

- 银行|官宣!贵州一地这两天全部放假!

- 补充|今日操盘:金融委发声维护债券市场稳定 三季度IPO爆发217家上市

- 闭环管理下的银行监控系统改造

- 交叉|前富国银行高管因误导投资者而面临SEC指控

- 资金|经济回暖利润修复 机构看好银行业估值回升

- 债券指数|乐观情绪持续燃烧,国际机构布局“后疫情”机会

- 资金|经济回暖利润修复,机构看好银行业估值在2021年迎来拐点

- 市场|民生加银产品踩雷多只债券 一副总监"一拖7"又发新品

- 亏损|映雪资本一固收频踩违约债券 年内8只权益半数亏损

- 限售股|破发股浙商银行迎解禁洪峰,15股东超180亿市值上市流通