国企|信用债违约风波持续:近400亿债券取消发行,更有企业发债成本超7%

“现在大家比较谨慎 , 都在观望中 , 本来这周有几个要发行的项目 , 都取消了 。 ”上海某券商债券承销人士向第一财经采访人员感叹道 。 这是自11月10日永煤债违约后信用债市场的现状 , 大面积取消发行、信用分层加剧、整体发行利率上行、基准利率和信用利差走高……永煤债违约冲击波持续蔓延 。

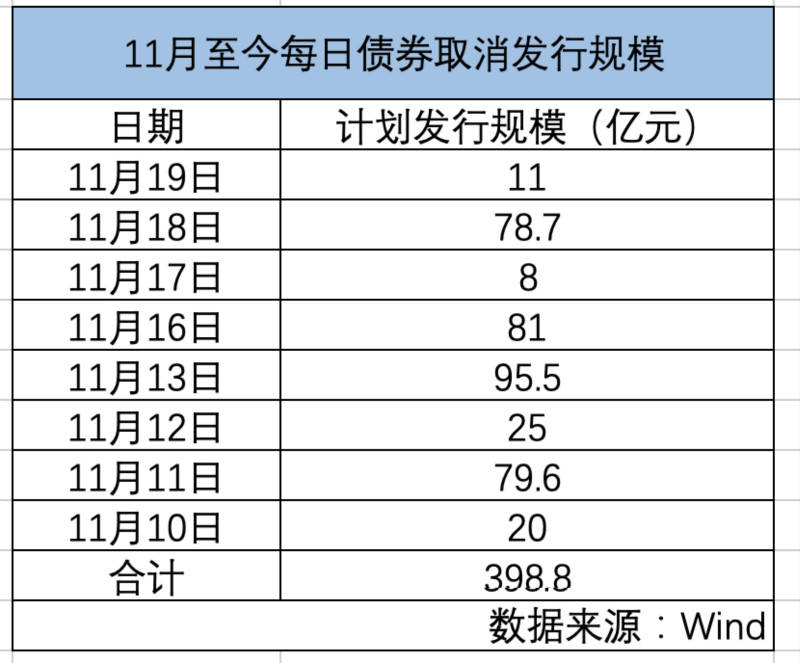

采访人员查询Wind数据发现 , 11月10日至11月19日之间 , 共有52只债券取消或推迟发行 , 涉及规模达398.8亿 。 而在11月前9个交易日 , 仅有16只债券取消或推迟发行 , 规模约74亿元 。

接受采访人员采访的多位业内人士表示 , 目前 , 永煤债的违约使得市场对国企的“信仰”进一步受到冲击 , 投资者开始对资质较弱的国企进行排查 , 再加上非银机构的准入和价格要求都有提高 , 导致一级市场债券融资出现困难 , 发债难度上升 , 特别是弱资质的产业债和城投债 。

而每一次风险事件的发生 , 都将促使市场重塑风险定价体系 。 业内的共识在于 , 此次违约事件将使得市场从“认机构、看牌照”向综合考虑抵押物品质和交易对手方信用的市场化机制切换 。 这意味着 , 不同评级的主体机构之间的信用利差将持续扩大 , 低评级主体的融资成本会进一步提高 。

信用债大规模取消发行

时隔两个月 , 信用债市场再现大面积取消发行 , 但和上次债券市场调整不同 , 此次则是因为债市风险性事件的发生 。

11月10日 , “20永煤SCP003”债出现违约 , 引起一系列连锁反应 , 当日便陆续有发行人叫停债券发行 。 比如 , “20临汾06”10日公告称 , 由于近期债券市场波动较大 , 为合理降低发行利率 , 控制公司融资成本 , 经发行人、主承销商、律师及投资人协商一致 , 决定择期发行本期债券 , 具体发行时间另行确定 。

到了11月13日 , 取消发行规模达到高峰 , 采访人员统计 , 当日有95.5亿元的债券取消或推迟发行 , 明显高于11月前9个交易日的取消规模总和 。 而随后的16日和18日 , 由于市场投资情绪整体欠佳 , 债券取消发行情况加剧 。 从11月10日到19日 , 共有398.8亿元规模债券取消发行 。

文章图片

“这轮信用债违约发生后 , 大家目前都在观望 , 像资质一般的地方国企 , 都需要靠银行了 , 非银的准入和价格要求普遍提高了 。 ”前述上海某券商债券承销人士对采访人员说 , 比如之前可以看AA+评级的 , 条件上升到AAA 。

【国企|信用债违约风波持续:近400亿债券取消发行,更有企业发债成本超7%】北京某券商投行部人士也对第一财经称 , “当前市场投资情绪比较谨慎 , 再加上估值上升太快 , 一些发行人还没有调整预期 , 给的一级发行区间过低 , 这也导致了发行的失败 。 ”

比较已经取消发行的债券 , 可以发现 , 其中大多以地方国企为主 , 多为弱资质的产业债和城投债 。 前述北京某券商投行部人士对采访人员表示 , 永煤债的违约引发了投资者对过剩行业企业的担忧 , 其中资质较弱的主体信用债发行比较难 , 尤其是和违约债券行业相近的 , 且处于同地域的 。

比如 , 与永煤控股来自同一地区的河南省交通运输发展集团有限公司取消发行一期18亿的中期票据“20豫交运MTN007”;同样是煤炭龙头的山煤集团取消发行了一笔8亿元的短融“20山煤CP005”;还有晋能集团取消发行了一期5亿元的中票“20晋能MTN019” 。

“现在受影响比较大的 , 就是违约集中发生的区域 , 如东北、河南 , 以及之前有过风险企业的区域 , 包括河北等;相较之下 , 整体财力较为雄厚的区域 , 广东、浙江会小一些 。 ”北京某评级公司评级总监对采访人员说 。

而为了“安抚”市场情绪 , 日前 , 曾在2016年为山西煤企发债“站台”的山西省副省长王一新再度“出马” , 在11月18日召开的山西省属国企和金融机构专题会议上作出一系列表态 , 称省属国企的存量债务 , 无论资产归属在省属国企间如何变更 , 对金融机构的信用保证不减少 。

- 亏损|映雪资本一固收频踩违约债券 年内8只权益半数亏损

- 对市场|信用债接连违约,债市波动加剧,对A股影响有多大?

- 人才|恒大地产1257亿元战投转为普通股,两家国企接盘300亿

- 微知财经腾讯VS蚂蚁:微信用户规模更高?理财板块的竞争不相上下?

- 结婚|丁真微博账号粉丝多少?藏族网红小哥丁真签约国企真相

- 企业|?华晨集团被立案调查,企业经营必须把信用放在首位

- 时尚傲冬 跃居世界第一,年营收高达1160亿!,又一国企“打破”垄断

- 战略投资者|恒大获两大国企加持1257亿战投已转为普通股

- 深圳市|恒大地产1257亿元战投转为普通股,两家国企接盘300亿

- 债券|月内部分产品净值下滑超5%、11只清盘 违约风波下债基投资安否?