生物|诺泰生物3改会计差错曾瞒关联交易 董事长背2监管函( 四 )

文章图片

诺泰生物表示 , 公司利用银行融资手段解决公司生产经营和发展所需资金 , 短期借款主要用于日常经营性资金需求 。

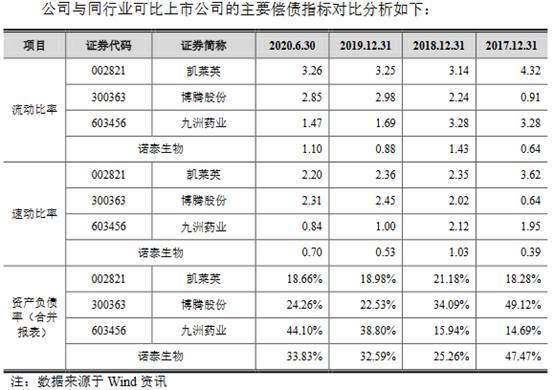

流动比率、速动比率三年一期垫底

2017年、2018年、2019年和2020年6月 , 诺泰生物资产负债率(合并)分别为47.47%、25.26%、32.59%、33.83% , 近两年一期为逐年上升趋势 。

而报告期内 , 诺泰生物流动比率和速动比率均低于同行业可比上市公司 , 处于垫底位置 。 报告期各期末 , 诺泰生物流动比率分别为0.64、1.43、0.88及1.10 , 速动比率分别为0.39、1.03、0.53及0.70 。

诺泰生物表示 , 2019年末 , 公司流动比率及速动比率较2018年末有所降低 , 主要系2019年末公司货币资金金额较2018年末下降较多 , 同时公司短期借款金额有所增加所致 。

文章图片

而对于公司流动比率和速动比率低于同行业可比上市公司平均水平 , 诺泰生物表示 , 主要因为公司自成立以来始终致力于成为具有全产业链生产能力的综合型生物医药公司 , 由于公司目前正处于快速发展阶段 , 报告期内 , 公司投入了大量资金用于生产线及厂房的建设 , 公司一方面在连云港生产基地新建了具有高标准、高质量的多肽生产车间;另一方面为了扩大高级医药中间体CDMO业务的产能、进一步提升公司业务规模 , 子公司澳赛诺进行了新生产基地的建设 。

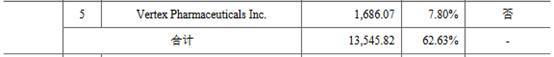

客户集中度较高境外收入主要来自美国

2017年至2020年1-6月 , 诺泰生物对前五大客户的销售收入占公司营业收入的比重分别为81.58%、75.53%、51.76%、62.63% , 占比较高 。

以2020年上半年为例 , 公司前五大客户分别为Incyte Corporation、Ampac Fine Chemicals LLC、Gilead Sciences Ireland UC、上海睿瓦科技有限公司、Vertex Pharmaceuticals Inc , 其中四个为境外客户 。

文章图片

文章图片

2017年至2020年1-6月 , 诺泰生物主营业务收入中的境外收入分别为1.08亿元、1.06亿元、1.91亿元和1.34亿元 , 占当期主营业务收入的比重分别为47.28%、41.52%、51.40%和62.12% , 占比较高 。

其中 , 公司境外收入主要来自美国 , 报告期各期公司主营业务收入中对美国客户的收入占境外收入的比重分别为96.88%、72.47%、62.08%和69.09% 。

对此 , 诺泰生物在招股书中做出风险提示 , 未来 , 如果国际贸易摩擦进一步升级、公司出口产品被加征关税或被采取其他贸易限制措施 , 可能影响公司产品的出口销售 , 进而可能影响公司的盈利能力 。

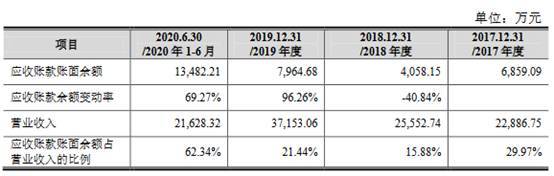

2020年6月末应收账款1.35亿元

截至2017年末、2018年末、2019年末及2020年6月末 , 诺泰生物应收账款余额分别为6859.09万元、4058.15万元、7964.68万元和1.35亿元 , 占各期营业收入的比例分别为29.97%、15.88%、21.44%和62.34% 。

同期 , 公司坏账准备分别为343.46万元、215.08万元、411.66万元和687.02万元 。

文章图片

对于2020年1-6月 , 公司应收账款账面余额占营业收入的比例较高的原因 , 诺泰生物表示 , 主要系2020年上半年 , 公司受新冠疫情影响 , 销售及发货主要集中在2020年第二季度 , 因此至2020年6月底 , 公司应收账款余额相对较高 。

- 会计小秘书财务人必修课!给企业省钱的3个方面

- “青春不老”真香!维生素衍生物3年翻216倍,九成用户为富豪

- 选择性|武田肠道选择性生物制剂安吉优中国上市

- 生物|8万股东遇“爆雷”,两家公司董事长涉案!超级牛散也懵了,重仓股已暴跌超60%

- 联合国启动全球领导人小组应对抗微生物药物耐药性

- 重庆|思维并购周报|百度36亿美元收购YY直播;华润资产要约收购重庆燃气完成交割;海尔生物完成收购重庆三大伟业90%股权

- 长夜余火|《长夜余火》:重要设定曝光,公司名称为盘古生物!

- |累计签约北京项目98个,沧州渤海新区崛起生物医药产业集群

- 公司|海利生物实控人及监事相继出事,牛散章建平家族重仓押宝恐受挫

- |77页!高考生物复习资料,高中所有重点知识总结,快收藏!