生物|诺泰生物3改会计差错曾瞒关联交易 董事长背2监管函( 五 )

此外 , 诺泰生物应收账款周转率(次)分别为6.48次、4.68次、6.18次和2.02次;同期 , 可比上市公司应收账款周转率平均值分别为4.43、4.21、4.36、1.98 。 尽管诺泰生物应收账款周转率高于同行业可比上市公司平均值 , 但呈明显下降趋势 , 2020年上半年末较2019年末下降67.31% 。

文章图片

2020年6月末存货1.53亿元存货周转率低于均值

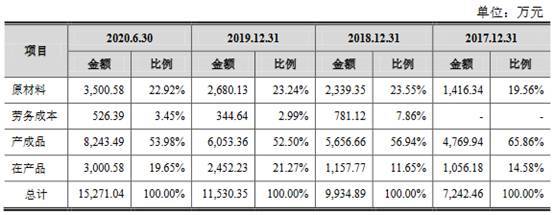

2017年末、2018年末、2019年末和2020年6月末 , 诺泰生物存货账面价值分别为7242.46万元、9934.89万元、1.15亿元和1.53亿元 , 主要由产成品、在产品和原材料等构成 。

报告期各期末 , 诺泰生物存货期末账面价值逐步增长 , 主要系随着公司生产经营规模不断扩大 , 主要产品销量提升 , 导致原材料、在产品和产成品备货增加所致 。

文章图片

报告期各期末 , 公司存货跌价准备金额分别为198.30万元、584.78万元和1057.08万元和1001.94万元 。

诺泰生物表示 , 2018年存货跌价准备较2017年增长较多 , 主要系杭州澳赛诺部分存货存在库龄较长 , 导致可变现价值变小 。 计提减值准备的主要商品系APC064、APC140 , 截至2020年6月30日 , 该部分存货也已大部分实现销售 。 2019年存货跌价准备金额较高 , 主要系为澳赛诺的定制类产品APC091库龄较长 , 导致可变现价值变小 。 APC091的单位成本高于可变现净值 , 故计提存货跌价 。

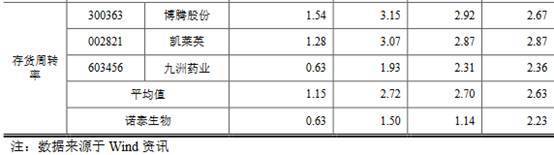

同期 , 诺泰生物存货周转率分别为2.23、1.14、1.50及0.63 , 连续三年一期低于同行业可比上市公司均值 , 分别为2.63、2.70、2.72、1.15 。

对此 , 诺泰生物解释为 , 是行业内各公司的产品种类差异较大 , 制造周期各有不同 , 使得存货周转率不同 。

文章图片

自主选择产品业务毛利率低于可比上市公司

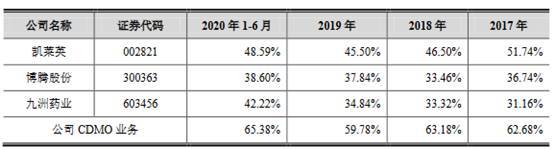

招股书显示 , 2017年至2020年6月 , 公司主营业务的综合毛利率分别为61.54%、60.06%、53.39%和57.78% 。 2019年公司主营业务的综合毛利率下降明显 , 诺泰生物称是受公司定制类产品与技术服务毛利率下降影响 。

文章图片

同期 , 公司定制类产品与技术服务毛利率分别为62.28%、60.21%、52.83%、62.97% , 高于可比上市公司;但另一方面 , 公司自主选择产品业务毛利率分别为51.67%、58.08%、55.52%、45.02% , 连续三年一期低于可比上市公司毛利率 。

诺泰生物称 , 公司自主选择产品毛利率与翰宇药业和双成药业两家可比公司相比均较低 , 主要系翰宇药业和双成药业由于成立时间较早 , 在多肽药物领域已积累了较为成熟的产品线 , 多个多肽制剂产品和原料药产品均已实现大规模的商业化销售 , 而公司由于起步较晚 , 多肽原料药及中间体产品关联的下游制剂主要处于研发或注册申报阶段 , 尚未实现大规模的商业化销售 , 因此报告期内公司自主选择产品毛利率与可比公司相比较低 。

文章图片

文章图片

定制类业务研发费用率垫底

诺泰生物研发费用主要由职工薪酬、研发领料及折旧与无形资产摊销费用等构成 。 报告期内 , 公司研发费用金额分别为1744.10万元、3512.14万元、4649.56万元和2528.62万元 , 占营业收入的比例分别为7.62%、13.74%、12.51%和11.69% 。

- 会计小秘书财务人必修课!给企业省钱的3个方面

- “青春不老”真香!维生素衍生物3年翻216倍,九成用户为富豪

- 选择性|武田肠道选择性生物制剂安吉优中国上市

- 生物|8万股东遇“爆雷”,两家公司董事长涉案!超级牛散也懵了,重仓股已暴跌超60%

- 联合国启动全球领导人小组应对抗微生物药物耐药性

- 重庆|思维并购周报|百度36亿美元收购YY直播;华润资产要约收购重庆燃气完成交割;海尔生物完成收购重庆三大伟业90%股权

- 长夜余火|《长夜余火》:重要设定曝光,公司名称为盘古生物!

- |累计签约北京项目98个,沧州渤海新区崛起生物医药产业集群

- 公司|海利生物实控人及监事相继出事,牛散章建平家族重仓押宝恐受挫

- |77页!高考生物复习资料,高中所有重点知识总结,快收藏!