开发|内忧外患:三巽控股第三次赴港IPO,机会有多大?

摘要:现金流指标波动 , 融资成本仍高(欢迎关注杠杆游戏)

文章图片

撰文|张银银&编辑|欣欣然

三顾茅庐成为美谈 , 但“三进宫”却不一定是好事 , 有时候甚至是艰难 。

港交所信息显示 , 又一中小房企于近日提交了招股书 , 第三次 。 这家房企名为“三巽控股” 。

文章图片

巽 , 本义为八卦之一 , 代表风 。 《易·说卦》有“巽为木 , 为风” , 故名 。 衍义有同“逊” , 意思为谦让恭顺 。 从其名称里 , 可领略到创始人的古风情怀 。

10年前 , 安徽的朋友曾和杠杆游戏说起这家地产公司 , 似乎在当地很火 , 但外地人却极少听说过 。

今日 , 看了其最新招股书后 , 从一些数据里 , 大致了解了其中的原因 。

文章图片

1、多元化背后:非常依赖安徽三四线城市

估计很多杆友对三巽控股分外陌生 , 先做个简单介绍 。

其招股书这样说:一家总部位于上海、植根安徽省、布局长三角地区 , 专注于住宅物业开发及销售的中国房地产开发商 。

自2004年成立前身安徽三巽投资以来 , 就致力于深耕安徽省的房地产市场 , 近年来 , 成功打入山东省和江苏省的房地产市场 。

成立至今有16年 , 年纪还不算小 。 不过 , 从其披露的项目分部情况来看 , 显然 , 三巽控股并未摆脱地域色彩 , 非常依赖安徽 , 尤其是亳州、滁州两市 。

文章图片

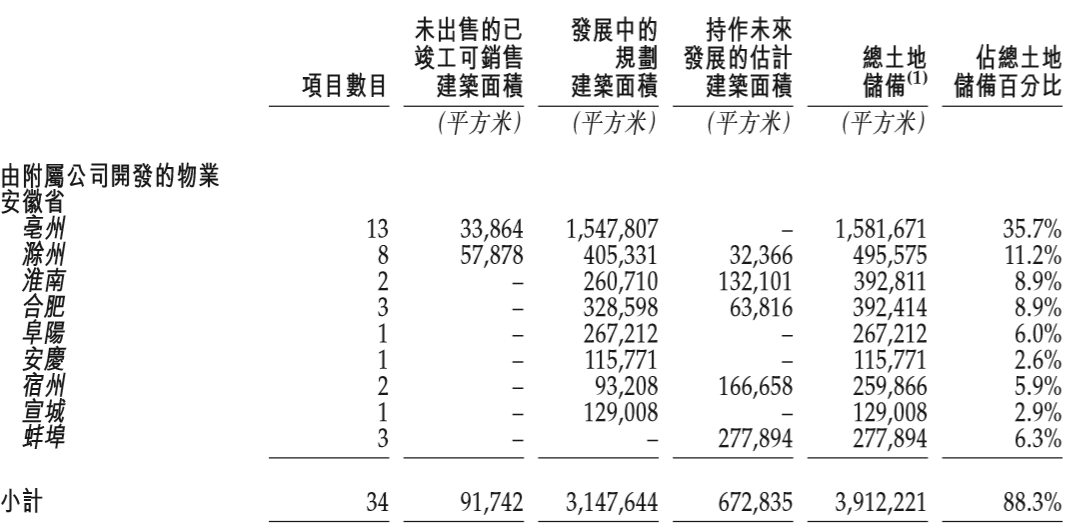

如上图 , 由附属公司开发的物业里 , 其中位于安徽亳州的有13个 , 占比35.7%;滁州有8个 , 占比11.2% 。 这两座城市占据了三巽控股的接近半壁业务范围 。

这样看来 , 杠杆地产10年前没听说过三巽地产也是情有可原啊 。

在招股书的风险提示第一条 , 三巽控股就已经“挑明”了这种“隐患”:截至2020年7月31日 , 我们拥有42个处于不同开发阶段的物业项目 , 总土地储备面积约4.4百万平方米 , 其中约4.0百万平方米或90.3%位于安徽省 。 5个位于江苏省及1个位于山东省 。

文章图片

于往绩记录期间 , 其全部收入来自于安徽省销售物业 , 截至2017年、 2018年及2019年12月31日止年度以及截至2020年5月31日止五个月分别为262.6 百万元、723.9百万元、3,108.7百万元及800.3百万元 。

中国整体或三巽控股营运或预期营运所在城市的市场下行 , 均可能对其业务、财务状况及经营业绩产生重大不利的影响 。

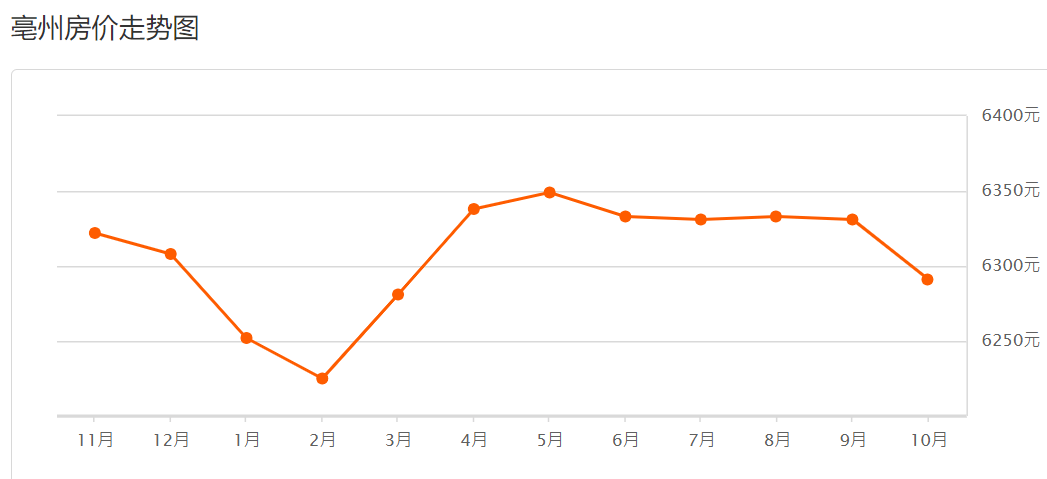

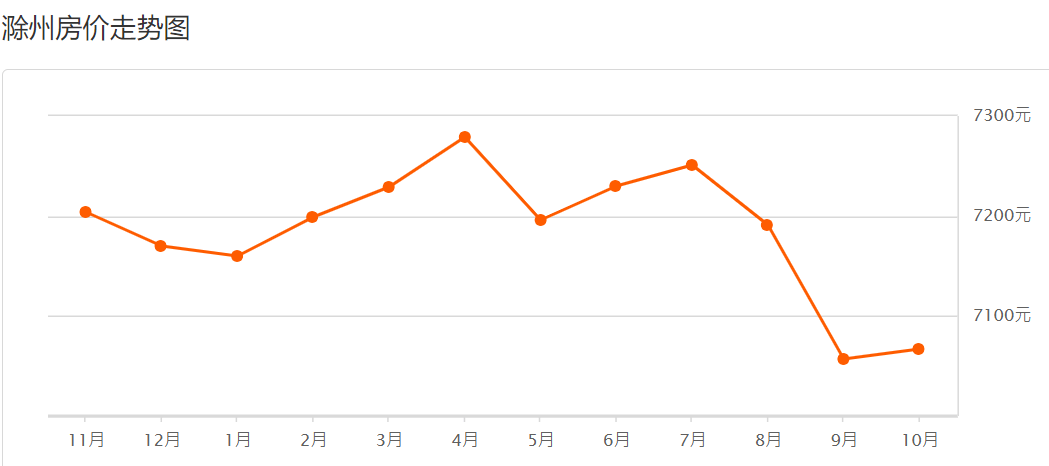

其营运所在城市市场如何呢?安居客数据显示 , 最近一年里 , 亳州的房价除了年初有小幅上涨外 , 一直处在阴跌状态 。

文章图片

文章图片

2、飞速发展背后:关键现金流指标波动

说完业务分布 , 我们再来看看这家“准上市公司”的财务情况 。

招股书显示 , 2017-2019这三年 , 三巽控股的成长速度惊人地快 。 2017年其应收为2.63亿元 , 2018年就到了7.24亿 , 是前一年的3倍左右;到了2019年更是猛增到了21.09亿元 , 又是前一年的3倍左右 。

- 大数据&云计算降低程序开发门槛 用友推出低代码开发平台YonBuilder

- 非公开发行|芯海科技:约5000万元认购通富微电非公开发行267.95万股

- 科技|芯海科技:参与认购通富微电非公开发行的267.95万股

- 科技边角料Pro 经营范围含房地产开发,360数科发起成立上海三六零长风公司

- 开发商|云南昆明业主凑钱建完烂尾楼,12年终得产权证

- 南阳回应“业主自救烂尾楼交房前遭开发商加价”

- Infocode蓝畅信息技术年会抽奖开发、大屏互动微信墙、年会签到、年会红包开发定制公司微信墙开发微信摇红包开发微信签到墙开发

- 监管|思维金融机构线报 |加大从业人员违法违规行为监管力度;国内已在开发新能源车专用保险;富国、广发、国联安上报第二批科创板50ETF

- sanrenxing2016答疑支招篇:新产品开发对企业有什么重要意义?

- 中国青年网 神州数码助力“新基建”人才创新,首届神州数码云上数据开发大赛收官