大象起舞|大象起舞,益海嘉里金龙鱼上市首日开盘大涨90%,新增长带来更大估值空间( 二 )

规模就是护城河

粮油行业还有另一个特点 , 那便是净利率普遍较低 。 因此 , 通过规模效应压缩成本就成了核心竞争力 。 而在这方面 , 益海嘉里金龙鱼比同行有更大优势 。

首先是因为益海嘉里金龙鱼在大米、面粉领域的市场份额均为第一 。 其次 , 就营业收入规模而言 , 它是当之无愧的巨无霸 , 营收从2017年的1507.66亿元 , 到2019年已增加到1707.43亿元 。 值得一提的是 , 这一营收规模为创业板之最 , 将960亿元营收规模的上海钢联(300226.SZ)甩在了身后 。

益海嘉里金龙鱼营业收入还在稳健提升中 。 2017-2019年 , 公司营收同比增速分别为12.94%、10.82%和2.20% 。 尤其在今年上半年 , 虽然受到疫情影响 , 但益海嘉里金龙鱼采取多项措施积极应对 , 营收实现逆势增长 , 达到869.73亿元 。 究其原因 , 则是公司日常消费品的厨房食品业务稳健发展 , 饲料原料及油脂科技业务表现良好所致 。

文章图片

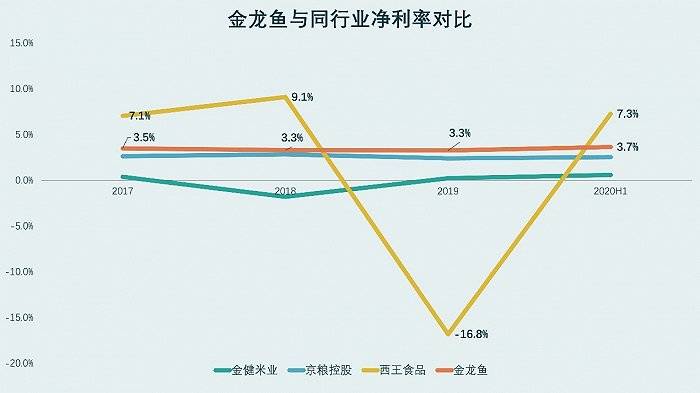

益海嘉里金龙鱼这种“规模效应” , 使其在竞争中保持了独有优势 。 这种优势体现在两方面:一是净利率显著高于同业 。 二是利润更加稳定 。

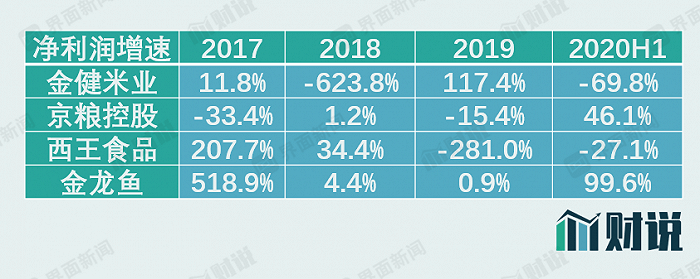

2017-2019年 , 益海嘉里金龙鱼归属于公司股东的净利润从50.01亿元增加到54.08亿元 。 2018年和2019年 , 归母净利润同比增速为2.54%、5.46% , 呈加速增长趋势 。 今年上半年 , 更是实现净利润31.7亿元 。

从过去四年数据看 , 益海嘉里金龙鱼净利率和毛利率都高于同业 。 2019年末 , 毛利率达11.4% 。 近年来 , 无论行业环境怎样 , 其毛利率一直处于上升态势 。 而金健米业(600127.SH)和京粮控股(000505.SZ)2019年的毛利率分别为7.59%和8.42% , 大幅低于公司毛利率水平 。 可见 , 益海嘉里金龙鱼规模效应给其带来的成本控制方面优势明显 。

净利率方面 , 益海嘉里金龙鱼则一直稳定在3.5%左右 。 A股上市的粮油企业中 , 只有西王食品(000639.SZ)净利率达到5%以上 , 但波动较为剧烈 。 而且西王食品净利率较高的原因是其产品主要为食用油 , 没有毛利更低的米、面等粮食产品 。 其他同行如京粮控股和金健米业的净利率均在2%以下 。

文章图片

益海嘉里金龙鱼高于同业的净利率 , 得益于其独有的综合企业群模式 。 这种模式通过将产业链上下游工厂集合于一个生产基地内 , 一间工厂的产成品是另一间工厂的原材料 , 从而降低了整体物流和库存成本 。 此外 , 综合企业群模式也能够让公司更有效地利用副产品创造更多附加值 。 而且 , 益海嘉里金龙鱼在选择生产基地时 , 会选择靠近原材料产地、港口、铁路或终端市场 。 这样也可以节约运输成本 。

截至2019年末 , 益海嘉里金龙鱼在全国拥有65个投产的生产基地 。 本次上市共募资139.33亿元 , 将全部用于厨房食品相关项目 , 包括在齐齐哈尔、温州、太原、兰州、合肥、青岛等地新建多个生产基地 。

消费属性打开估值空间

规模优势带给益海嘉里金龙鱼的第二个好处是稳定的净利润 。

粮油行业净利润长期处于较低水平 , 又受到粮食收购价格、国际国内经济政治环境等多重因素影响 , 粮油企业的业绩表现也会受到干扰 , 或出现亏损 。 即使不亏损的时候 , 粮油企业成本也难免受到大宗商品价格影响 , 净利出现较大波动 。 而益海嘉里金龙鱼却始终屹立 , 这在粮食产品这种易受外部因素影响的行业中 , 十分难得 。

文章图片

益海嘉里金龙鱼受原材料价格波动影响较小的原因是背后强大的供应链体系 。 为了发挥规模优势 , 公司采用集中采购方式由供应链管理部或各产品事业部统一进行商业谈判 。 这样一来 , 相对于规模较小的企业 , 益海嘉里金龙鱼议价能力更强 , 也更容易控制成本波动 。

- 食用油|益海嘉里金龙鱼登陆A股:继食用油之后,米面空间大有可为

- 海信正式发布超声产品 国产高端医疗设备行业迎来“大象企业”

- 上市|“鱼”跃创业板!益海嘉里金龙鱼成功首发上市,品牌渠道实力强化龙头地位

- 丽莉说生活|蚊子咬伤大象:二战英国袖珍潜艇奇袭德国“提尔皮茨”号战列舰!

- 志志|媒体惊呼:蚊子吃掉了大象!,埃及70吨快艇击沉1700吨驱逐舰

- 丽丽小吃货|“腿粗”并不可怕,横空出世的小黑裤,助你远离“大象腿”!

- 创业板|益海嘉里金龙鱼成功登陆创业板 上市首日涨118%

- 登陆|益海嘉里金龙鱼成功登陆创业板 上市首日涨118%

- 军事|我是中国人民解放军丨歼-15:刀尖起舞是日常,走你~

- 机构|金龙鱼大象起舞上演游资狂欢 机构霸占卖出前三席位