公司|华夏基金刘平:一个基金经理的蝶变时刻

一个初入行的基金经理 , 需要多长时间 , 才能沉淀为一个投资框架成熟、风格笃定的高手?

很多时候答案可能不在时间的长短 , 而在ta有没有经历过一两个突变点 , 羽化成蝶 。

对华夏基金股票投资部总监刘平来说 , 这个突变点在2017年 。

2016年底 , 她发行了华夏移动互联基金 。 这只基金不仅能投资于A股 , 还可以通过QDII的额度买港股和美股的优秀公司 。

此时她已入行十年 , 做QFII投资经理也已有快五年 , 但投研经验都局限在A股 , 港股和美股对比研究 , 只能算是一个兴趣 。 掌舵这只基金 , 让港股和美股研究从“自己的兴趣”升级为“必须的工作” 。

“从那个时候开始 , 港股美股研究和A股的映射研究对我产生了非常大的冲击 , 我看到了很多优秀公司 , 就越来越不想买质地一般的公司了 , 这是比较大的投资上的跃升 , ”她回忆说 。

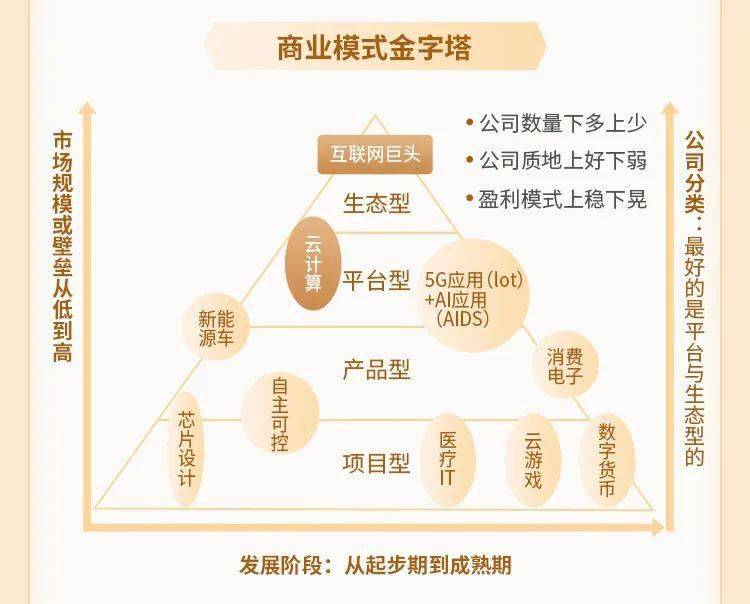

新世界大门一旦打开 , 随之而来的是整个投资理念、框架的颠覆和重塑 。 首先是站到了一个全球视角 , 看到了什么是真正的“科技成长股” , 什么是真正“好的商业模式” , 每个领域真正优秀的企业长什么样子 。 接着就是对自己从前矮子堆里挑高个的反思 , 坚定了宁缺毋滥的思路 。 再然后就是确立方法论:全球前瞻性研判--本土公司映射—根据自己的成长股选股标准精选个股 。

顶层逻辑理顺了 , 好似打通了任督二脉 , 气血通畅 , 豁然开朗 。

文章图片

秋霜春雨不同时

万里今从海外归

华夏移动互联成立近四年来 , 已用夯实的业绩证明了这套方法论的有效性:任职总回报117% , 年化收益率达22% , 近1年/2年同类基金排名第一(银河证券数据 , 截至到9月18日) 。

如今刘平再度出发 , 华夏科技龙头两年定开(代码010180)蓄势待发 , 背后的时代大背景是 , 一大波中概科技股正回归港股 , 以蚂蚁为代表的科技巨头选择登陆A股 , 今时A股已与三年前不可同日而语 。 这只基金在这时发售 , 可能指向一个更宏大、更激动人心的命题 , 即在海外市场证明有效性的策略 , 能否在内地-香港两地市场跑通?

刘平喜欢讲跨市场对比、映射 。 她认为在股票周期、政策周期和产业周期间 , 产业周期至关重要 。 而产业周期反映在宏观经济中 , 是经济结构的变化;反映在股市中 , 是市值结构的变化 。

“2009年的时候 , A股整个TMT板块的市值占比才在3%左右 , 然后用了差不多10年的时间提高到了13% 。 我们看美股 , TMT市值在30%以上 , 港股如果把即将上市的蚂蚁集团和滴滴快手等算进去 , 可能会接近40% , ”刘平说 。 “长期看A股一定是朝着这个方向去的 。 ”

大鹏一日同风起

扶摇直上九万里

除了to B的企业级服务SaaS外 ,她的另一大核心盘是to C端的移动互联网巨头 , 特点是一次获客、永久销售、可生态赋能、交叉销售 。 这类公司更像是科技股里的消费股 , 波动性不像传统硬核芯片、电子那么高 , 对这类公司的投资 , 实际上就是在买我们这个数字经济时代的生活方式 。

除了稳定的盈利模式 , 她在看一家公司时还会问:这家公司是否有较高的护城河? 产品或服务是否有定价权? 管理层是否优秀 , 高管、员工、流通股股东的利益是否一致?是否具备大市场 , 小公司的特征?她把这总结为五要素选股框架 。

文章图片

十多年的投研生涯 , 刘平说她积累的一个很大的投资经验是“基金经理自己基金的风格不要背离当年市场的主风格 , 否则会非常被动” 。 比如有的成长股基金经理会在价值股主导的市场 , 把仓位逃遁到价值股 , 但刘平认为这是对于成长型选手而言可能是价值陷阱 , 因为最后很可能因为陷在价值股里而错失成长股快速反弹的机会 。

- 公司|中潜股份:继续停牌一天

- 财富管理|华夏基金总经理李一梅:财富管理新时代以资产配置为核心

- 行业|私募股权基金募资寒冬:行业大洗牌 小机构加快出清

- 大数据&云计算长飞公司亮相2020中国国际信息通信展览会

- 麦田军事观察|印度抨击法国公司拒绝转让核心技术啥意义?不知花钱买不来现代化

- 存量|存量基金投资新三板无需召开持有人大会

- 审批|养老目标基金首现简易快速审批行列

- 募集资金|28.78元!中金公司发行价定了 募资“补血”超130亿

- 晨财经|| 浙江A股上市公司达500家,你想知道的都在这里!,周末·事件

- 中新经纬|聚杰微纤:公司近期订单量未出现大幅度增加