均值|经营净现金流多年为负 存货周转率低于同行均值 国科恒泰再冲IPO几分把握?( 二 )

其次 , 销售产品的种类数量不同 。 与药品 , 体外诊断产品的标准化大宗采购不同 , 高值医用耗材规格种类更为繁多 , 同一厂商同一种类产品 , 也细分为多种型号以适用于不同患者 , 为应对客户的多样化需求 , 国科恒泰需要针对不同种类不同规格的产品储备一定的安全库存 , 使得公司的存货余额较大 , 存货周转率相对较低 。

第三销售模式存在较大差异 。 国科恒泰采取批发与寄售相结合的销售模式 。 在寄售模式下 , 国科恒泰需要在分散于全国各地的众多分子公司仓库和经销商 , 医院仓库中备足寄售业务所需的安全库存 , 承担原本由经销商或医院承担的备货责任 。

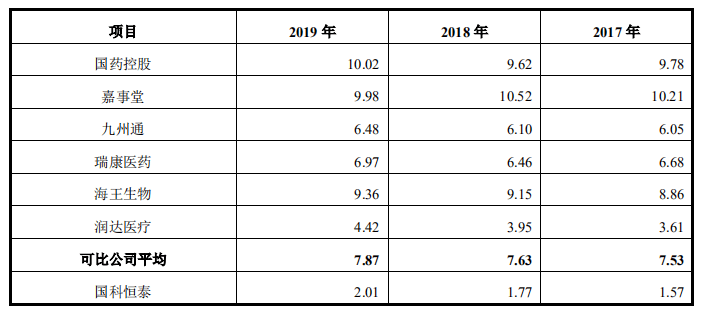

国科恒泰存货周转率与同行业可比公司对比情况

文章图片

数据来源:公司招股书

经营性现金流净额长期为负

作为资金密集型企业 , 从近年的发展来看 , 国科恒泰正处于业务规模快速扩张阶段 , 其上游供应商主要为高值医用耗材等各类医疗器械生产厂商 , 下游客户主要为经销商和医院 。

纵然上游供应商给予了公司一定账期 , 且公司对下游经销商也主要采取先收款后发货的信用政策 , 但由于代理的品牌和产品线持续增加 , 公司存货采购金额持续增加 , 加之医院回款周期较长 , 使得国科恒泰经营性现金流量净额长期为负 。 据招股书显示 , 报告期内公司经营性现金流净额分别为-2.71亿元、-5.22亿元及-4.64亿元 。

对此 , 国科恒泰向《投资时报》表示 , 由于我国医药、医疗器械流通行业市场集中度持续提升、企业直销业务占比稳步提高 , 而龙头企业现阶段仍处于业务扩张期 , 运营资金需求相对增加 , 这也符合资金密集型行业业务持续扩张快速发展阶段的特点 。

除了自身的经营性风险之外 , 境外供应商采购额占比约5成左右的情形 , 也引起了《投资时报》研究员的注意 。

【均值|经营净现金流多年为负 存货周转率低于同行均值 国科恒泰再冲IPO几分把握?】据招股书显示 , 报告期内 , 公司向波士顿科学、美敦力集团采购高值医用耗材的合计金额分别为14.98亿元、21.57亿元及25.04亿元 , 分别占同期采购总额的58.30%、57.44%和47.99% 。 值得注意的是 , 波士顿科学、美敦力均为美国生产厂商 。

令人关注的是 , 随着近期国际局势的日趋紧张 , 若上游生产厂商针对关税政策采取提高销售价格的市场策略 , 而终端医院采购价格相对刚性 , 则会对公司流通渠道的盈利水平造成不利影响 。

国科恒泰表示 , 公司目前的毛利率合理体现了其服务价值 , 上游的关税政策不会对公司的盈利空间造成重大不利影响 。 未来公司将进一步丰富上游生产厂商的代理品牌及产品线 , 下游进一步提高对终端医疗机构服务覆盖的深度及广度 , 以进一步巩固与提高公司在医疗器械流通行业的市场地位 。

- 经营|[公司]*ST德豪:关停LED显示屏业务

- 经营|*ST德豪:关停LED显示屏业务

- 收入|快递上市公司9月经营快报:顺丰营收增速最高

- 经营|牧原股份Q3日赚过亿,今年以来借款增加近200亿

- 问董秘|信息披露是否正常履行,投资者提问:贵公司生产经营是否正常

- 夜郎古酒业召开能力提升培训暨2021年度经营战略部署会议

- 生态|营收净利双降!经营现金流连续两年净流出,蒙草生态业绩增长能否持续?

- 净利润|共同药业现金流屡负应收款高 数据打架5客户兼供应商

- 中媒汇|强化举措促提升——新蔡农商银行召开“百日营销竞赛”活动总结会暨第三季度业务经营分析会,明确重点抓推进

- 代理|拼多多经营范围新增票务代理服务