文章图片

文章图片

文章图片

文章图片

文章图片

【美团|美股掘金 | 小腾讯+阿里Sea仍有较大上行空间】作者 | Gin

数据支持 | 勾股大数据(www.gogudata.com)

Sea由天津人李小东于09年创立 , 总部位于新加坡 , 以游戏起家 , 后来业务进一步扩张到电商和支付由于腾讯是其大股东 , 因此也常被称为“东南亚小腾讯” 。 Sea于17年10月上市 , 4年时间股价上涨约20x 。

01 崛起之路

如上图可以看到19年Sea的收入约2/3来自游戏 , 1/3来自电商 , 而预计到22年这一比例会变为1/3 vs 2/3 。 从近两年的发展来看 , 确实有这样的趋势 。 比如最新季财报 , Sea营收22.8亿美元 , 其中游戏营收10亿美元 , 电商营收12亿美元 , 已比游戏多20% 。

值得注意的是 , 电商业务对游戏的赶超并不代表游戏业务退潮 , 相反 , 最新季财报显示游戏业务同比增长高达167% 。 在市值超过千亿美金仍然能有三位数增长 , 并且同时业务高速转型的公司 , 目前只有Sea别无分号 , 这样稀有的好标的尤其值得珍惜 。

上图为Sea旗下大爆款手游Free Fire在美国的流水排名 , 可以看到排名基本稳定在前五 , 氪金能力稳健 。 此外据App数据追踪 , Free Fire每月的下载量保持在1300万左右 , 此前市场对于退潮可能过于担心 。

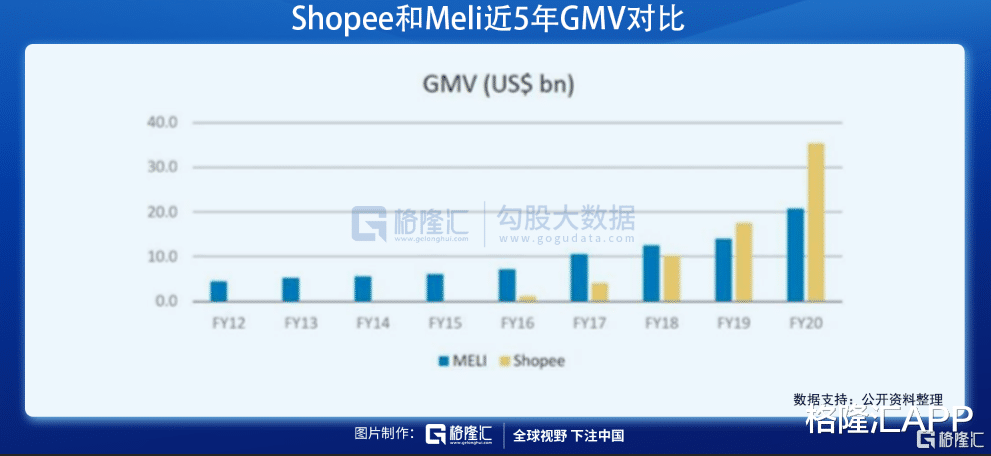

如果说Sea有着腾讯游戏的基因 , 那么电商能做起来是这种基因的迁移 , 最终形成了完善的打法体系 。 在国内腾讯电商始终没有打过阿里 , 但在东南亚Sea做到了对阿里直系的Lazada赶超 。 近2-3年的崛起 , 游戏方面主要靠大爆款”吃鸡”手游Free Fire , 电商Shopee核心在于攻下越南、印尼、新马泰、菲律宾等几个东南亚大市场 , 另外只用1年左右时间攻下南美 , 扩张速度非常野蛮 。

复盘Shopee拿下印尼的过程 。 有着游戏基因的Shopee , 拉新和运营主要以“好玩的”营销/促销活动为主 , 比如19年Q2的Ramadhan大促销 , 7月宣布罗纳尔多为形象大使 , 9.9大促 , 双十一大促…这些打法同样也可在中国电商三巨头上找到影子 。

相对而言 , 东南亚是更为年轻的增量市场 , 更适于Shopee大显身手 。 印尼电商渗透率在18年为7.8% , 这一数字有望在今年翻3倍 。 从品类来看 , 消费电子、服装、美容护肤等渗透率最高 , 在很多领域CAGR>100% , 这个现象很像最初淘宝发力的时候 。 在这样年轻、高增长、渗透率和消费水平不高的市场 , Shopee类似淘宝和拼多多的打法更有锐气(疯狂铺货、促销 , 品质可接受情况下尽可能降价etc.) , 创始人李小东身上的骑士精神 , 适于在这个市场披荆斩棘 。 而最大竞争对手Lazada更类似天猫和京东的打法 , 长期来看也会有市场和收益 , 但难成大现象级 。 此外 , Shopee更加注重本地化 , 有些传承腾讯赋能的意味 , 而Lazada一脉相承阿里帝国式的掌控 , 发展显得束手束脚 。

从app下载量来看 , 总体本就是高增长的情况下 , Shopee的占比在不断提升 , 由35%提升至38% , 抢占的主要是老二Lazada的份额 。 在电商这个强马太效应的领域 , 一旦形成领先优势基本不可逆转 , 优势将继续扩大下去 , 典型案例如亚马逊vs Ebay , 淘宝vs其他同时期选手 。

复盘东南亚其他地方和南美也有相同的结论——Shopee的扩张和发展稳健 , 且进化空间仍然广阔 。

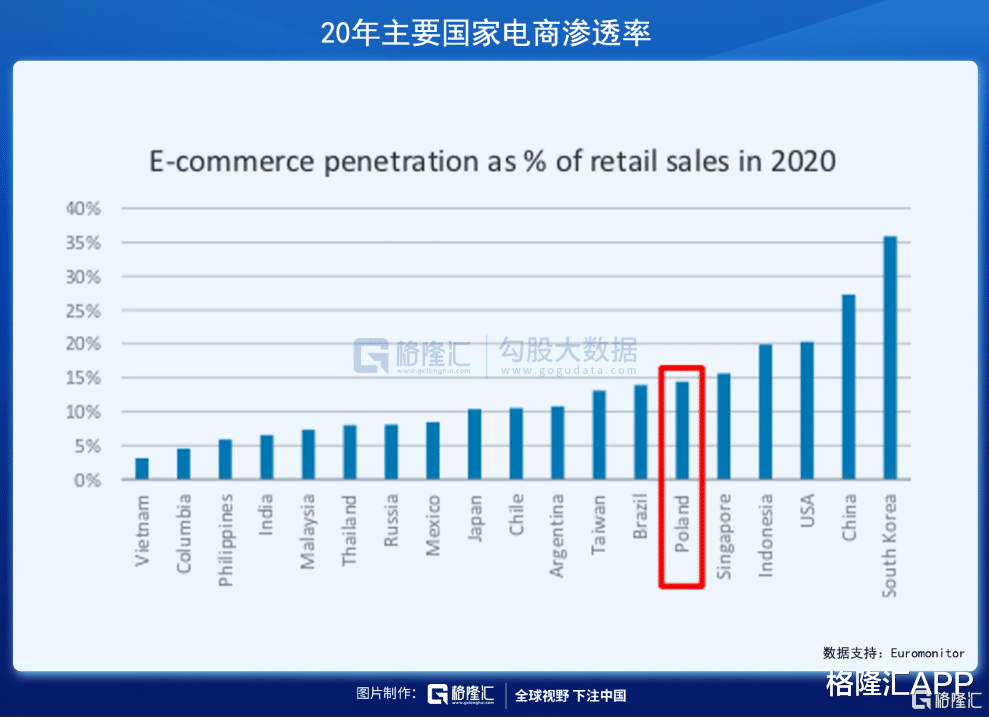

02 进军波兰9月22日 , Shopee正式登录波兰 。 波兰电商市场规模20年约为180亿美元 , 据Euromonitor预计这一数字到25年将增至320亿美元 , CAGR12.2% 。 另外 , 波兰的电商渗透率较低 , 20年为14% , 对比中国19年便达到28%仍有较大提升空间 , 特别是疫情加速了这一过程 , 预计在25年渗透率达到19% 。 虽然波兰tam并不算大 , 但潜在的吸引力在于如果Shopee成功拿下 , 将为进一步扩张到欧洲其他地区铺路 。

- 滴滴出行|滴滴消失4个月后,开始另寻出路,盯上美团王兴的生意?

- 美团|支付二维码管制,微信、支付宝躺枪,谁是最大赢家?

- 美团|顺丰同城亏了19亿,流血上市,“同城即送物流第一股”成色几何

- 美团|华为WATCH GT 3系列智能手表等 11月26日正式开售

- 美团|大量用户将被影响,蚂蚁作出重要决定,马云这招可谓一箭双雕

- 美团|焦点分析|三季度喜忧参半,美团的腰板儿也不硬了

- 美团|极兔吞并百世,美团新增快递服务,中国快递行业即将大洗牌

- 美团|闲暇时间想做副业?

- 苹果|挺麻烦的美团优选

- 美团|美国“黑五”购物狂欢节,华为喊话:0折出售所有华为手机