日本式|朱民丨疫情后的世界经济和金融: 长尾、“日本式衰退”和政策新边界( 三 )

文章图片

比较1929年经济大萧条股市下跌、2008年全球金融危机股市下跌和本次疫情下股市下跌 , 可以给我们一些提示 。 每次危机都有股市下跌 。 1929年大萧条股指下跌的幅度超过今天 , 在政府支持流动性后出现了反弹和暂时的支撑 。 但流动性没有解决根本的产能大规模过剩和股市大泡沫问题 , 所以市场继续下跌 , 政府又出台支持政策 , 市场缓缓反弹 。 但因为没有根本解决问题 , 企业破产不断增加 , 失业率不断上升 , 恐慌蔓延 , 股市挡不住大跌 , 形成了大萧条 。

2008年全球金融危机的股市下跌曲线为:先是2007年初新世纪地产破产 , 其实这已经是严重预警 , 股市下跌 。 下跌后美联储发声会提供流动性稳定市场 , 市场稳住并有一小波反弹 。 接着发生贝尔斯登公司破产 , 股市又开始下跌 , 当时市场已经非常紧张 。 然后美联储又开始支持流动性 , 市场又稳住了 。 但是房地产泡沫和次贷根本问题没有得到解决 , 流动性也没有解决次贷产品的流动性问题 , 股市在2008年秋季急剧下跌 。

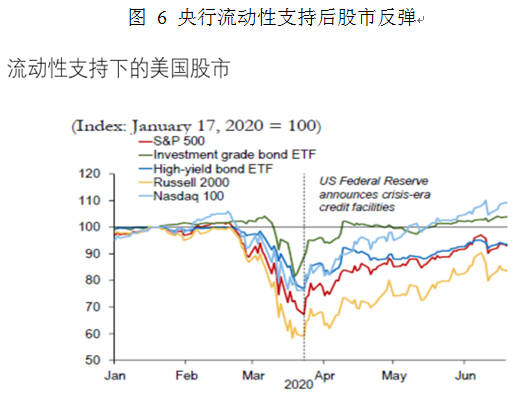

2020年股市下跌速度则是最快的 , 表明股市敏感、脆弱、联动快 。 但是央行的货币政策也是史无前例强大 , 所以市场迅速反弹 , 反弹规模远远地超过1929年和2008年的反弹 。

文章图片

比较1929年、2008年和2020年的股市波动 , 显然 , 波动和调整还在到来中 。 当市场是流动性支撑的市场 , 根本问题没有解决 , 市场波动是必然的 。 今天的根本问题是疫情 。 只有控制了疫情 , 恢复了经济 , 企业开始产生利润 , 居民开始消费 , 市场才会在新的基准上平衡并发展 。 从这个意义上来说 , 股市还会不断地根据疫情发展、经济增长的前景和居民的消费信心调整 , 不排除有大的震荡 。

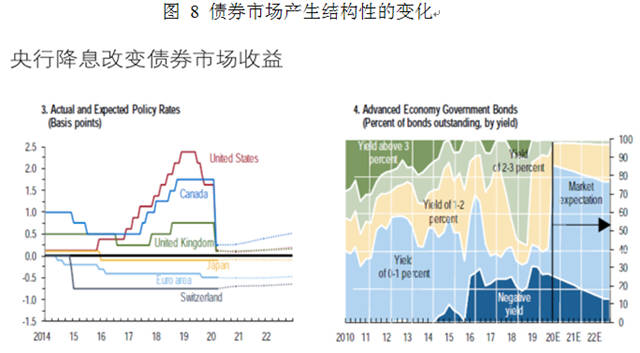

股票市场震荡下跌和央行利率急剧下调下 , 债券市场也产生了结构性变化 。 图8是对国债市场未来2年的收益预测 , 最深的颜色是收益率为负的债券比重 。 灰色收益率是0%~1%的债券 , 占了债券市场的绝大部分 。 黄色部分是收益率1%~2% , 尚有非常小部分的债券收益率在2%~3% 。

文章图片

债券市场进一步分化 , 主要发达国家政府债券利率水平大跌 , 经济增长前景暗淡的发达国家的政府债券的利差却在上升 , 美国和德国等避险债券市场收益率下行 。 美国10年期国债收益率从年初至今下跌到0.73% , 德国10年期国债收益率同期下跌42个基点至-0.58% 。 但意大利为代表的疫情严重国家的国债收益率上行 , 意大利德国10年期国债利差不断扩大 , 至3月16日达到278个基点 。 公司债券市场分化严重 , 低评级债券、垃圾债券的利差迅速扩大 , 特别是能源部门的债券 , 利差一下子涨到2500个基点 。 同时新兴经济体的债券利差也在扩大 。

以本次央行迅速下调利率为零为界 , 全球央行政策利率走完了一个长周期 。 以美国为例 , 美联储短期利率从1929年大萧条后下降为零 , 维持到1940年经济逐渐恢复 , 1945年第二次世界大战结束和经济恢复 , 利率上升 。 第二次世界大战后每有危机 , 利率就下调 , 危机过后就上升 , 最高点是上世纪80年代中期 , 保罗·沃尔克把利率水平提高到18.6% , 以控制通货膨胀 。

此后利率整体是下降趋势 , 危机时利率下调 , 危机后上升 , 利率空间得以保持应对未来危机 。 2015年底美联储开始升息 , 但经济疲软 , 升到2.5%后停止并降息 , 而这次疫情冲击 , 一下降到零 。 这几乎是一个百年周期 。

- 中国江苏网|疫情诉求主入口,“12345”经历了什么?

- 央视网|年轻人或将引发第二波疫情,英国卫生大臣:违反疫情管控

- 读特|日本化妆品巨头据此推出新品,日媒:疫情下全民佩戴口罩

- 美国专家发出警告!数周后美或现第二波疫情

- 美国|美媒:疫情加剧美民众收入不平等,低收入人群处境更加艰难

- 【】英国卫生大臣:担心年轻人引发第二波疫情

- 人类历史上的大规模疫情|人类历史上的大规模疫情人类历史上的大规模疫情?新冠肺炎疫

- 疫情|斯蒂芬·罗奇文章:美国经济难以逃脱“W”形复苏

- 疫情|多只疫苗股9月止跌上涨,疫情下流感疫苗企业或迎来放量契机

- 央视新闻客户端|我们的战“疫”丨不畏艰险众志成城 抗击疫情守护生命