港股|每股412港元!肯德基卤串、必胜客早餐摊,百胜中国IPO定价直逼腾讯

时代周报采访人员:陈婷

9月4日晚间消息 , 据百胜中国公告 , 其香港IPO最终定价为每股412港元 。

这说明百胜中国离正式挂牌又近了一步 。

与此同时 , Wind数据显示 , 9月4日 , 腾讯控股港股收盘价518港元 , 香港交易所港股收盘价380.6港元 , 美团点评港股收盘价为261.8港元 , 为当天港股股价前三 。

也就是说 , 如果IPO当日 , 百胜中国能够维持发行价 , 或将成为港股股价第二 。

9月1日 , 百胜中国在港交所发布公告 , 公司通过港交所聆讯开始招股 , 预计将于9月10日在港交所挂牌上市 。

对于百胜中国赴香港上市的定价 , 9月4日 , 香颂资本执行董事沈萌向时代周报采访人员表示 , 在他看来 , 百胜中国应是综合了市场环境、投资者意愿等各方面因素 , 发行价选择了预定区间的中间 , 为了保证认购发行顺利 。

本次全球发售包括国际发售4023.42万股 , 香港发售167.65万股(4%) 。 此前表示 , 公开发售价将参考百胜中国在纽交所9月4日的收盘价和此前股票价格 , 每股最高不超过468港元 。

根据百胜中国9月1日披露的招股书 , 所募资金将会被用于资金将用于扩张及深化餐厅网络 , 投资数字化及供应链、食品创新及运营资金等 。

就百胜中国赴港二次上市后的市场表现 , 沈萌认为 , 百胜中国在港股的表现会受到美股的制衡 。

“因为百胜中国已在美股上市 , 港股和美股之间存在可以相互交易的机制 , 如果港股股价显著高于美股的话 , 就有可能出现两个市场之间套利的行为 , 所以港股的股价一定程度上会和美股的股价存在联动性 。 ”沈萌表示 。

9月3日 , 百胜中国美股收盘价55.92美元 , 按照当前汇率 , 约等于433.37港元 。

百胜中国正在进行多元化布局及创新 , 但决定其未来的 , 依然是中国消费者的口味 。

文章图片

继续下沉

根据弗若斯特沙利文报告 , 按2019年系统销售额计 , 肯德基为中国领先及最大的快餐品牌 。截至2020年6月30日 , 肯德基在中国1400多个城市经营超过6700家餐厅 。

从业绩上来看 , 这位中国餐饮界的龙头老大依然在持续受到疫情影响 。

2020年上半年 , 百胜中国营收为36.56亿美元 , 相较去年同期44.28亿美元的营收同比下降17.43%;净利润仅为1.94亿美元 , 较去年的4亿美元同比下跌51.5% 。

上半年 , 肯德基同店销售额增长为-11% , 必胜客同店销售额增长为-22% , 整体为-13% 。

文章图片

招股书表示 , 百胜中国业绩的下降主要原因为新冠肺炎疫情导致同店销售额下降及餐厅暂时停业 , 部分被净店铺增长所抵销 。

从整体业绩构成上看 , 肯德基依然担当着业绩的扛鼎作用 。

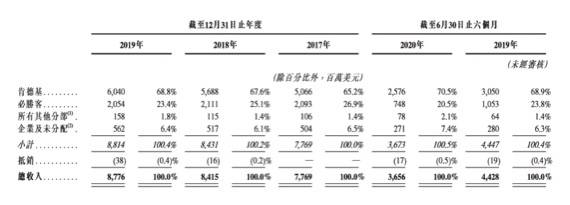

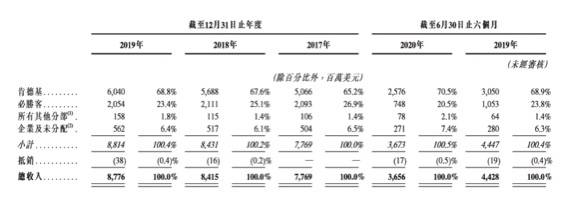

2017年、2018年及2019年三年间 , 肯德基业务收入分别占据总营收的65.2%、67.6%和68.8% 。 2020年上半年 , 这个数字更是达到70.5% 。

与肯德基占比的逐渐加大不同 , 必胜客的占比正在逐年降低 。 2017年至2019年的三年间 , 必胜客业务收入分别占据百胜中国总营收的26.9%、25.1%和23.4% 。 2020年上半年 , 这个数字更是减少到了20.5% 。

文章图片

虽说2020年上半年百胜中国的业绩受到了疫情影响 , 但这并未阻止其门店扩张的步伐 。

根据百胜中国的二季度报告 , 2020年上半年 , 共计新开门店348家 , 其中 , 肯德基门店增长了307家 。

资料显示 , 7月 , 百胜中国门店总数达到了10000家 。

- 香港|港股7日跌0.43% 收报24589.65点

- 方面|港股7日跌0.43% 收报24589.65点

- 石油|港股7日跌0.43% 收报24589.65点

- 港股|创业板即将大分化,后期机会在哪里?

- 第一财经|美股科技股大跌拖累港股 回调是否布局良机?丨亚太市场

- 公司|中芯国际A股港股均大跌,多只芯片股也受波及

- 结构|央行营管部主任杨伟中:北京金融业上半年向企业减负让利约412亿元

- 港股|“翻车”无数!餐饮巨无霸咬牙上市 金字招牌值百亿市值?

- 智通财经|8月订单总商品交易额环比减少13.5%,港股异动︱香港电视(01137)回吐逾5%

- 股权|每股412港元,“餐饮巨无霸”上市来了!董事长陷蚂蚁股权纠纷引关注