行业|应收账款占比超50%!富士康供应商福立旺试水科创板有戏吗?( 二 )

文章图片

数据来源:福立旺招股书

应收账款增长显著

《投资时报》研究员查阅招股书注意到 , 福立旺的主要客户中不乏富士康、正崴、莫仕这样的业内知名企业 。

业内知名企业往往具有信用优良、回款有保障等优势 , 但在交易中也可能会出现延长付款期限、压低价款等情况 。 在招股书中福立旺提及 , 由于企业规模偏小 , 与下游规模企业的博弈中处于劣势 , 下游规模企业握有议价能力和谈判优势 , 其在产品的价格、质量、交付、信用期等方面的均占据主导地位 。

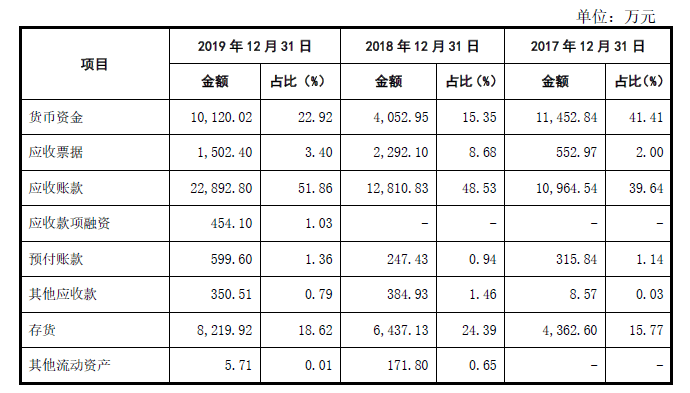

或受此影响 , 报告期内 , 福立旺应收账款占比逐年提升 。 报告期各期末 , 该公司应收账款账面价值分别为1.10亿元、1.28元及2.29亿元 , 2019年度增长明显 , 占流动资产比例分别为39.64%、48.53%及51.86% 。

对此 , 招股书中解释称 , 公司应收账款的增长主要系经营规模的扩大所致 。 但观察其财务数据可以发现 , 2017年—2019年 , 该公司营业收入复合增长率为28.08% , 应收账款复合增长率却达到44.46% , 远高于营收复合增速 。 因此 , 应收账款占比逐年提高 , 或也与下游客户延长付款期限有关 。

同时报告期各期末 , 该公司存货账面价值也呈持续增长态势 , 分别为4362.60万元、6437.13万元和8219.92万元 。 招股书中提到 , 公司采用根据订单及需求预测进行生产的生产模式及“以产定购”的采购模式 , 并对于需求稳定且数量规模大的产品适当进行备货 。 由于下游终端产品尤其是3C行业的终端产品更新换代相对迅速 , 相关产品可能面临滞销或价格下降的情形 , 由此公司存货跌价准备金额可能上升 , 进而对公司经营业绩造成不利影响 。

或受高应收账款及高存货影响 , 该公司经营活动净现金流始终低于净利润 。 报告期内 , 福立旺经营活动净现金流分别为3213.79万元、3050.80万元、8020.44万元 。 2019年其经营净现金流显著增加 , 一方面是由于该公司净利润较前一年增加了5771.40万元 , 经一方面是由于其年度应付项目增加6540.26万元 。

而本次募集资金中 , 超25%都将用于补充流动资金 , 可以看出在应收账款和存货这两大项目的压迫下 , 该公司现金流状况仍待加强 。

福立旺近三年流动资产结构情况

文章图片

数据来源:福立旺招股书

曾与富士康关系不一般

招股书显示 , 报告期内 , 该公司第一大客户均为富士康 , 对其主要销售产品为3C类精密金属零部件 , 整体销售收入分别为5583.54万元、4099.06万元、5914.66万元 , 占该公司3C类零部件收入的比重分别为53.31%、47.94%、26.51% 。

尽管来自富士康的收入占比呈下降趋势 , 但福立旺与富士康的关系并不一般 。

招股书显示 , 福立旺原副总经理詹佳彬亲属担任富士康(昆山)电脑接插件有限公司董事长兼总经理、新海洋精密组件(江西)有限公司董事长 。 此外 , 富士康(昆山)电脑接插件有限公司持有富鼎精密工业(郑州)有限公司75%股权 , 因此 , 福立旺与上述三家公司构成关联关系 , 上述三家公司是富士康集团企业 。

不过资料显示 , 詹佳彬已于2018年4月离职 , 其亲属也已于2018年5月离职富士康(昆山)电脑接插件有限公司 , 于2018年10月离职新海洋精密组件(江西)有限公司 , 不再担任富士康的任何职务 。

对于福立旺与富士康的关联交易 , 招股书中也提到 , 公司依据公平、市场化的原则于2012年11月进入富士康合格供应商清单 , 持续为其提供连接器等金属零部件 , 并持续供货至今 。 公司进入富士康合格供应商清单的时间早于詹佳彬入职公司时间 , 也未受其离职影响 。 公司与富士康的交易均严格按照市场原则确定价格 , 采购价格公允 。

- 中国新闻网|服贸会商机:“网课”会成为教育行业的未来吗?

- 新华网|我国粮油行业倡议“全链条”粮食产后护理

- 娅西娅品牌时尚沙发,中国家居行业十大品牌,整体家具,私人订制

- 陈嘉鋆CFA|是否都是洪水猛兽?说说垄断企业二三事-中篇,各行业的垄断企业

- 公司|占比1.3%!吉艾科技:股东姚庆共减持1124万股

- 简单观察|2020上半年饮料行业上市企业营业收入排行榜

- 股东|占比1.3%!吉艾科技:股东姚庆共减持1124万股

- 电子|两市百元股达123只 医药生物、电子、计算机行业较集中

- 装饰|数读商业半年报│装饰装修13企出现业绩下滑,行业面临洗牌

- 孚日股份|数读商业半年报│家纺行业6家企业营收负增长,出口受打击