上市|上市后一路上涨 资本看好小鹏汽车的4大理由

【上市|上市后一路上涨 资本看好小鹏汽车的4大理由】作者:芋圆

来源:GPLP犀牛财经(ID:gplpcn)

文章图片

2020年8月27日 , 国内第三家造车新势力小鹏汽车公布首次公开了赴美IPO的发行定价方案——此次 , 小鹏汽车首次公开招股发行99,733,334股美国存托股(每个美国存托股相当于2股公司A级普通股) , 发行价为每个美国存托股15.00美元 。

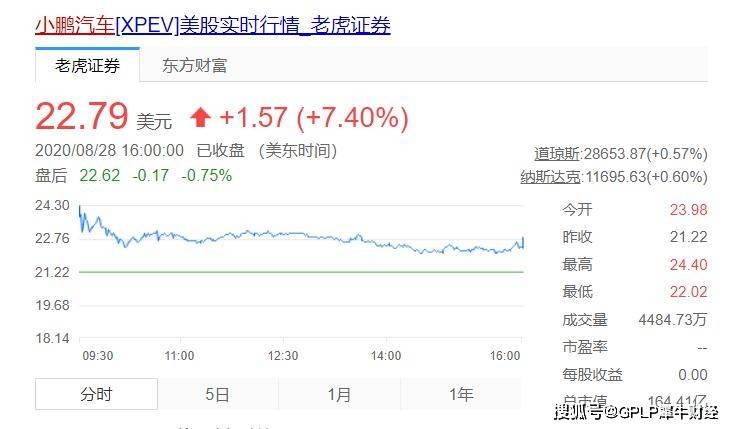

2020年8月28日 , 小鹏汽车上市后 , 股价不断上涨 , 收盘于22.79美元 。

文章图片

小鹏汽车为啥会收到不断收到资本青睐?

梳理小鹏汽车的上市过程 , 犀牛财经发现了以下四处亮点:

认购活跃 小鹏汽车备受资本市场青睐

作为中国第三家登陆美股的造车新势力 , 小鹏汽车受到了投资者的热烈欢迎 。

据GPLP犀牛财经获悉 , 小鹏汽车此次拟发行9973万股ADS , 相比此前披露的8500万股ADS , 增发了约1433万股ADS , 另外还赋予承销商1496万股ADS超额配售权 , 这说明资本市场对小鹏汽车强烈看好 。

发行估值及融资规模创历史新高

若本次按照15美元的发行价计算 , 不行使超额配售权的话 , 小鹏汽车此次IPO的融资额达到15亿美元 , 发行估值为112亿美元 。 若全额行使超额配售权的话 , 小鹏汽车此次IPO的融资额达到17.2亿美元 , 发行估值为114.2亿美元 。

文章图片

图片来源:小鹏汽车官网

对比另外美股上市的两家造车新势力 , 小鹏汽车无论从募资额度还是从估值来讲都创新高 , 明显高于其他两家:其中 , 2018年上市的蔚来(NIO.US)募资金额为10亿美元 , 2020年7月上市的理想(LI.US)最终募资金额为11.5亿美元 , 可见小鹏汽车的募资额均高于国内其余两家造车新势力 , 112亿美元的发行估值也再次刷新造车新势力公司的估值历史 。

国内新造车赛道上最有钱的公司

对于造车门槛 , 蔚来李斌最先发言“没有200亿不要造车” , 李想也曾称:“理想汽车10亿美元就能做到盈利” 。

作为全球新能源汽车企业历史上定价估值最高和融资规模最大的IPO , 小鹏汽车吸引了几乎所有全球顶级的机构投资者作为上市公司的股东 。 本次融资完成后 , 小鹏汽车将会是国内新造车赛道上资金最多的企业 。

20亿投入研发 小鹏依靠智能竖起来护城河

随着智能电动汽车竞争越来越激烈 , 充足的资金储备往往代表了在技术研发上敢拼敢闯的底气 。 据悉小鹏汽车目前已自主研发出全栈式自动驾驶技术和智能语音车载操作系统 , 以及包括动力系统和电子电气架构在内的核心车辆系统 。

文章图片

图片来源:小鹏汽车官网

据小鹏此前披露的招股书 , 其在2018年 , 2019年和截至2020年6月30日的六个月中 , 研发费用分别为人民币10.512亿元 , 人民币20.702亿元(2.930亿美元)和人民币6.306亿元(8930万美元) 。 占比2019年和2020年6月30日止六个月总收入的89.2%和62.9% 。

也就是说小鹏汽车2019年净亏损36.91亿元的情况下 , 仍坚持投入研发20亿元 。

截至2020年6月30日 , 小鹏汽车共有3,676名员工 , 研发人员占比42.7% , 主要研究自动驾驶 , 智能操作系统等方面 。

相信在本次上市后 , 小鹏汽车依靠智能建立起来的企业标签和技术护城河将更加巩固 。

- 贷款|房贷、消费贷、理财产品都有哪些新动向?从上市银行半年报看百姓“钱”途

- 疫情|多只疫苗股9月止跌上涨,疫情下流感疫苗企业或迎来放量契机

- 国际|交易异动!*ST飞马:近3个交易日上涨12.76% 无未披露的重大信息

- 央视网|直通服贸会 | 加强“一带一路”服贸合作 促进服务转型升级

- 9月7日|远洋集团拟分拆远洋服务赴港上市 持股份额将不低于五成

- 上市|农夫山泉上市,创始人钟睒睒占股79% 或成马化腾及马云后第三大富豪

- 红心|宁海地产猕猴桃上市

- 物业|远洋集团拟分拆远洋服务赴港上市 持股份额将不低于五成

- 南昌|农夫山泉上市,创始人钟睒睒占股79% 或成马化腾及马云后第三大富豪

- 地产|宁海地产猕猴桃上市