通联数据|8月MSCI季调不涉A股扩容纳入,北向资金开启“做差价”模式

:原题为_通联数据|8月MSCI季调不涉A股扩容纳入,北向资金开启“做差价”模式。

MSCI最新表示 , 将于8月12日宣布8月季度指数评审结果 , 结果将于8月31日收盘后生效 。 据第一财经采访人员了解 , 此次季度评审不涉及A股纳入因子的变化 。 不过 , MSCI可能会根据沪深股通调整而调进或调出部分A股股票 。

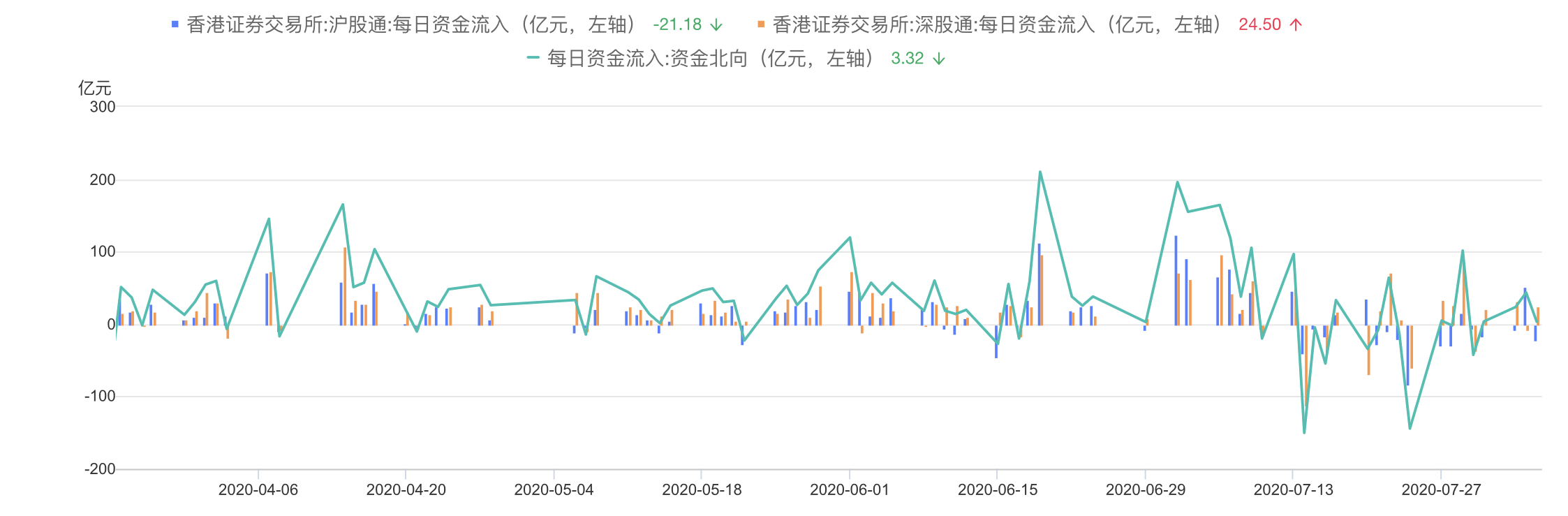

值得一提的是 , 近期市场热议北上资金开启“价差模式” 。 一方面 , 行业板块轮动明显加快、追热点的现象增多;另一方面 , 资金流入、流出相伴而生 , 7月下旬开始双边波动明显加剧 。

原因在于 , 在A股估值修复后 , 外部扰动始终是市场的焦点 。 毕盛(APS)资管首席投资官王国辉对采访人员表示 , 在美国大选因素扰动期间 , 加大现金的配比 , 并提升对外部扰动更为免疫的板块配置 。 另一个原因是 , “北上资金持有A股仓位达1.7万亿元 , 短期流出几百亿是很正常的 , 尤其是在持仓量已比较巨大的情况下 , 调仓需求肯定会有 , 不可能一直买入持有 。 ”MSCI亚太区指数解决方案研究部主管魏震对第一财经采访人员表示 。

文章图片

来源:通联数据

年内MSCI扩容纳入A股概率低

据第一财经采访人员了解 , 当前 , A股在MSCI新兴市场指数的纳入因子是20% , 而今年进一步扩容的概率很小 , 因为目前MSCI并无继续对客户展开咨询的计划 。 同时 , 对外资机构而言 , 20%的比例已不算小 , 他们更倾向于多一些时间来观望 。

在MSCI看来 , 下一步扩容的四大主要问题尚未解决——风险对冲和衍生品工具的获取 , 在陆股通中形成有效的综合交易机制 , 中国A股较短的结算周期 , 陆股通的交易假期安排 。

就衍生品而言 , MSCI方面仍不认为近期的沪深300杠杆及反向产品能完全满足外资的风险对冲需求 。 去年 , 港交所宣布携手MSCI推出MSCI中国A股指数期货 , 目前监管尚未批准 。

此外 , 尽管综合交易机制得到变相的解决 , 但外资仍需时间观察其效力 。 港交所于7月10日推出SPSA集中管理服务 , 作为进一步服务沪深港通的新措施 。 事实上 , 这是实现综合交易机制的变通方式 , 使得外资基金经理人无需对一个个组合分别下单交易 , 而是可以统一下单、一次性交易后再公平划分到每个投资账户 。

“SPSA集中管理服务可能解决了综合交易机制问题 , MSCI要审核一个机制是否有效 , 既要看机制是否落地 , 也要收集投资者的实践反馈 。 ”魏震对采访人员称 。

就今年来看 , 科创板要被纳入互联互通机制、进而被纳入MSCI旗舰指数的概率不大 , 或需更长的观察期 。

【通联数据|8月MSCI季调不涉A股扩容纳入,北向资金开启“做差价”模式】北向资金进入“做差价”模式

正因为今年没有增量被动资金的流入 , 且A股此轮反弹幅度较大 , 7月下旬以来 , 北向资金明显进入“做差价”模式 。

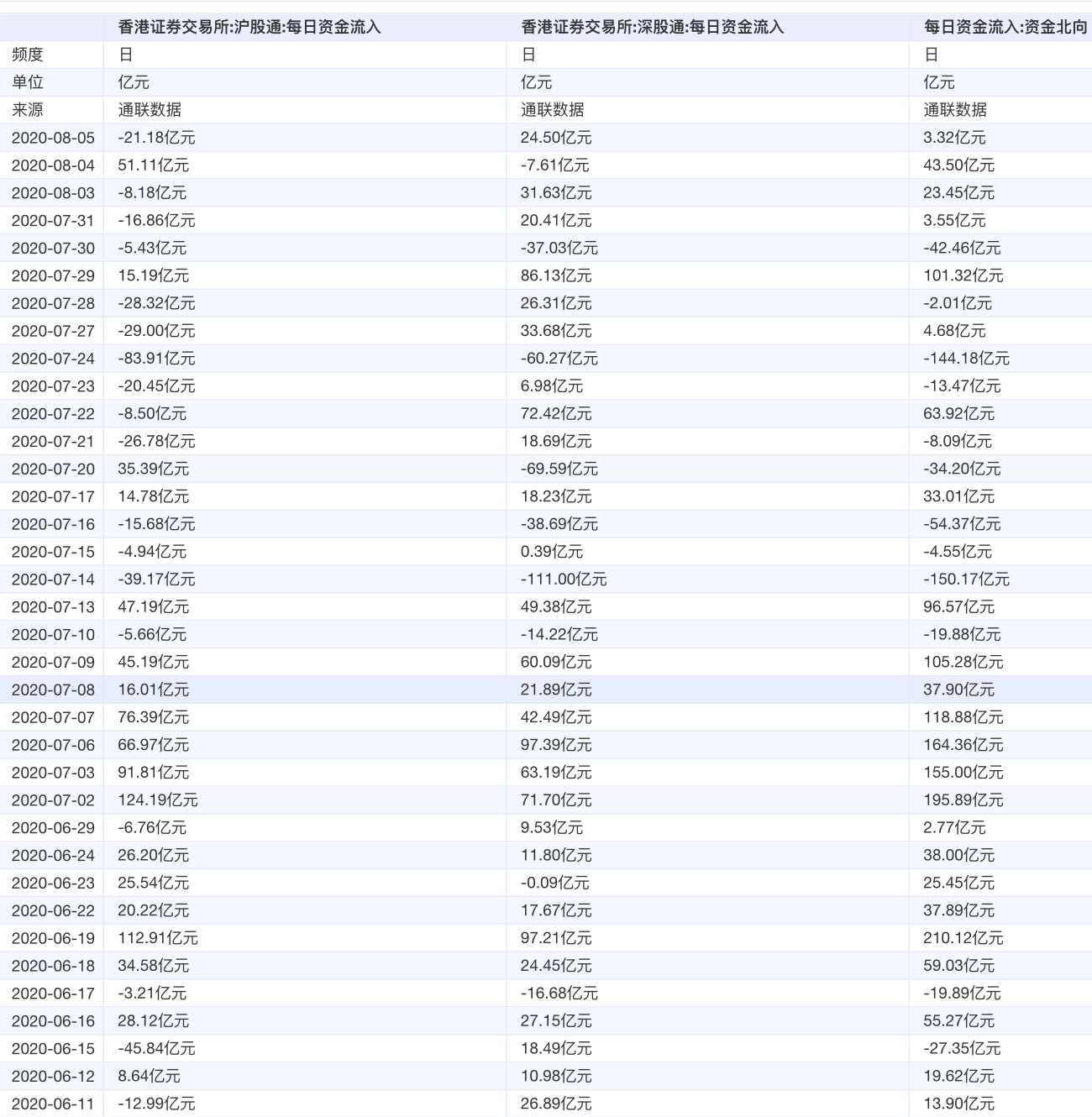

根据通联数据 , 7月2日开始 , 北向资金连续4个交易日出现超百亿元的净流入 , 分别为195.89亿元、155亿元、164.36亿元、118.88亿元 。 但从7月9日开始 , 流进、流出更为频繁 , 9日开始 , 资金流动依次为105.28亿、-19.88亿、95亿、57亿、-150.17亿、-4.55亿、-54.37亿、33.01亿、-34.2亿、-8.09亿、63.92亿元 。 7月底至今 , 这种波动模式仍在持续 。

文章图片

同时 , 板块轮动也明显加快 。 例如 , 根据7月14日公布的最大净减持行业数据 , 北上投资者抛售科技和消费类股 , 同时增持保险和券商 。 这一板块的分化表明 , 北上资金在持有A股头寸方面正变得更加具有战术性和机会主义 。

北上资金对热点的追赶度也有所强化 。 8月5日 , 当日净流入最多的20大个股中 , 大多为半导体概念 , 例如三安光电、中芯国际、紫光国微等 。

- 外汇局官网|外汇局:8月我国外汇市场运行保持平稳,外汇供求基本平衡

- 外汇储备|连续增长!8月末我国外汇储备规模增至31646亿美元

- 品牌|长城汽车8月销售8.94万辆,同比增长27.41%

- 售价|佳兆业集团8月份合约销售收入93.6亿元 同比增长1.2倍

- 大胡子|湖人防守双MVP数据出炉!浓眉领衔锁死神龟,波普零封大胡子

- 第一财经|8月外储实现五连升,双循环格局将继续支持规模总体稳定

- 央视新闻客户端|前8月我国外贸总值突破20万亿 出口首次实现年内正增长

- ?新华社|?连续5个月增长!8月末我国外汇储备达31646亿美元

- 人民币|8月外储实现五连升,双循环格局将继续支持规模总体稳定

- 中国青年报客户端|【青声视语】数据解读:中国经济加快复苏引外媒点赞