银行板块|银行股还有投资机会吗?——本文分析建立在未来银行板块走牛市基础上

文章图片

文章图片

文章图片

7月初这波小牛市 , 最糟心要输银行股投资者了 , 银行板块是A股唯一的一个板块从7月初怎么攀升上去 , 然后崩盘后 , 怎么下来 , 许多价值投资者被这种违背价值投资理念的走势给气得发疯 , 毕竟银行板块无论从哪方面看 , 都是极佳的价投板块 。 比如建设银行 , 请看K线图:【银行板块|银行股还有投资机会吗?——本文分析建立在未来银行板块走牛市基础上】

基本上建设银行股价涨多少 , 暴跌的是就跌多少 。 牛市前 , 建设银行平均股价在6元左右 , 现在就剩6.12 , 就剩2%涨幅而已 , 已经跟没有涨一样了 。

一、2016-2017年 , 银行股曾经牛市过

上图是建设银行从2016年5月到2018年2月的K线图 , 这种小碎步走势 , 很明显建设银行在这段将近2年的期间内走了一波慢牛市了 。 所以不要否认银行股没有走过慢牛 , 其实他们都有美好的过去 , 只是很多人忘了这段历史了 。 从2016年5月低位涨到2018年2月的最高位 , 建设银行持续将近2年的小牛市 , 一共收货270%的涨幅 , 涨幅巨大 , 已经超过2015年牛市的涨幅了 。

从PE指标波动看股价与PE的关联

从PE走势曲线看 , 建行的股价走势与PE走势是完全正相关的 , 即建行的PE越高 , 那么建行的股价也会越高 。 这种完美的正相关关系可以给我们后续做投资分析提供很好用的支撑 。

历史又将银行的PE推到低位了

上图中 , 绿色曲线是建行股价曲线 , 红色是市盈率PE , 可以看到目前绿色线与红色线偏离度越来越大了 , 按照正相关逻辑 , 绿色线不应该这么高 , 而是应该靠近红色线点 。 但是建设银行的盈利能力实在太强了 , 导致绿色线与红色线偏离度变大 。 目前建设银行的动态PE是4.73 , 已经快接近2014年9月大牛市前的位置了 , 也就是包括建行在内的银行股票已经严重低估 。

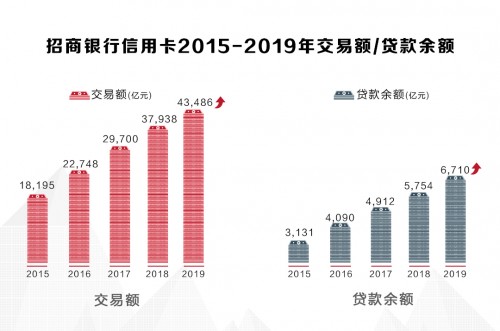

二、现存得到炒作的银行股票只有招商银行和宁波银行招商银行炒作的逻辑是银行2C零售巨头 , 宁波银行炒作的是最具发展潜力银行 。

上图是招商银行从2014年牛市开始的月线级别的K线图 , 从K线图上看招商银行确实是在走慢牛路线 。 一浪又一浪的 , 已经走过了4浪了 , 从走势上看 , 月线级别的第五浪就要开始了 。

招商银行的PE走势也跟建行一样 , 存在股价与PE偏离度较高 , 即业绩强度非常高 , 目前招商银行的动态PE是7.89 , 存在严重低估的情况 。

同理分析也是宁波银行 。

三、正义永远不会迟到 , 价投也是7月初小牛市的时候 , 菩老对于所有的板块都是看空的 , 不管板块是不是价投 , 只要是超出理性的涨幅 , 都不算价投 , 这就是为何当时菩老非常气愤价投投资者变成价投投机者 。

但是目前银行板块已经全线回到了6月下旬的股价 , 也即风险释放的及其好 , 这点是与其他高风险板块不一样的地方 。

1、价投银行板块建议投资龙头企业虽然银行板块很多优质的企业包括招商银行、兴业银行、民生银行、光大银行、中信银行等等 , 但是真正作为行业龙头只有工商银行和建设银行 , 特别是建行 。 因此如果走价投路线 , 建议投资龙头企业 , 比如建设银行 。 为何?投资过白酒行业的 , 很明显发现一个现象 , 那就是没有茅台的龙头效应 , 那么其他的白酒企业也是废材 , 因此未来银行板块想要走慢牛 , 那么作为龙头的工商银行和建设银行就理所当然要作为龙头效应了 , 一旦龙头效应得以延展 , 那么其他银行企业就慢慢的得到了推升 。

- 葫芦岛银行原行长王学伶被查,副行长代理行长职务

- 假的真不了!八佰否认下发发行通知说了什么?还有希望上映吗

- 储户|去银行存款别大意,4个“猫腻”要小心

- 市值风云|娘子快来看,“跑路扇贝”飞天啦:从换手率角度回看7月活跃板块和个股

- |滨州农商银行“人才贷”为发展添翼

- 整体|周期股还有“春天”吗

- |去银行存款别大意,4个“猫腻”要小心

- 大招|广州出大招!3年计划新增60家上市公司,“广州板块”要来了!

- 银行|银行股再迎解禁压力 估值修复仍可期

- 电子发烧友网 基站省电还有这些方法,5G耗电惊人!运营商定时开关机?不不不