卡奥斯|私有化尘埃落定 海尔提速资本加减法

继格力电器混改之后 , 动静更大的海尔重组终于来了 。 7月30日晚 , 海尔智家股份有限公司(海尔智家 , 600690)发布公告称 , 正在推进潜在私有化海尔电器集团有限公司(海尔电器 , 01169.HK)事项 , 海尔智家股票自2020年7月31日开市起停牌一天 。 值得注意的是 , 7月29日晚公告显示 , 海尔智家公司拟向海尔生态投资转让公司持有的卡奥斯54.5%的股权 。

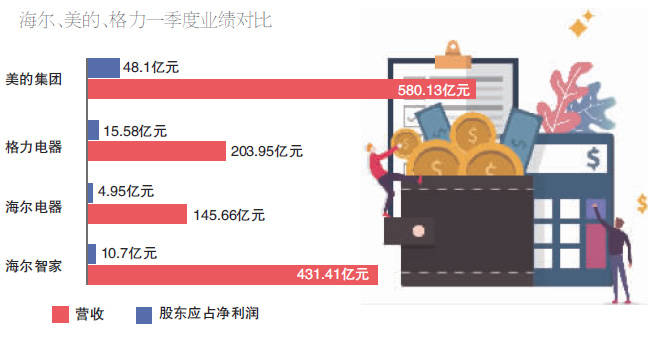

在业内人士看来 , 海尔电器私有化以及海尔智家非主营业务的剥离 , 都是在为海尔智家与海尔电器合并打基础 , 初衷就是提高海尔主营家电业务的市值 。 作为白电三巨头之一 , 海尔与格力、美的在资本市场一直存有不小的差距 , 净利润也不可同日而语 , 合并后的公司整体上市后 , 或有望改变这一局面 。

文章图片

剥离非主营业务

发布私有化公告的前一天 , 海尔智家就发布公告表示 , 将转让持有的卡奥斯54.5%的股权 。 之后 , 卡奥斯将不纳入海尔智家合并报表范围 。

据介绍 , 卡奥斯聚焦于工业互联网领域的生态品牌建设 , 目前正处于发展初始的平台培育期 , 预计未来发展仍需要大量的资金投入 , 以满足其相关应用能力建设、渠道建设与新场景拓展等资金需求 。

这不是海尔智家第一次出售非主营业务 。 2018年6月 , 当时的青岛海尔(海尔智家前身)与海尔生物医疗控股签署《股权转让协议》 , 将其持有的海尔特电22%的出资份额转让给海尔生物医疗控股 , 转让价格为5.05亿元 。 之后 , 海尔特电整体变更为现在的海尔生物 。

资料显示 , 海尔生物始于生物医疗低温存储设备的研发、生产和销售 , 基于物联网向生物科技综合解决方案服务商转型 。 面向全球市场 , 海尔生物医疗主要为生物样本库、血液安全、疫苗安全、药品及试剂安全等场景提供低温存储综合解决方案 。

在家电观察人士许意强看来 , 转让卡奥斯和海尔生物应该是基于多方面的原因:一是清理非主营、非关联业务 , 实现海尔在家电业务上的协同性和一体化发展;另一方面 , 通过出售之后 , 探索各个业务平台的专业化发展 , 从而更好地实现各个业务板块的自主成长性和竞争力 。

海尔智家也在公告中表示 , “出售卡奥斯股权有利于公司更加专注于主业 , 将资源集中在智慧家庭虚实结合的体验云平台建设 , 渠道网络、技术研发、运营等方面的投入和创新上 , 促进智慧家庭业务的发展” 。

私有化进程提速

关于出售的业务 , “不排除将来有独立上市的可能 , 就像美的集团分拆美智光电在创业板上市 , 另外 , 卡奥斯未来会是独立融资的平台 , 海尔智家还是股东之一 , 仍然能够分享上市后带来的红利 。 ”产经观察家丁少将说 。

曾经的海尔特电在变更为海尔生物后 , 2019年10月首次公开发行股票并成功登陆科创板 , 上市首日 , 收盘价为30.47元/股 , 是发行价的1.96倍 , 涨幅达96.2% 。 现在 , 海尔生物的股价已经涨到75.58元/股 , 是发行价的4.86倍 。

至于海尔智家自身 , 在剥离非主营业务的同时 , 也在计划将家电业务重组 。

去年12月 , 海尔电器披露公告称 , 海尔智家正在探讨私有化海尔电器 , 但尚未向海尔电器提出确定的私有化计划 。 根据意向安排 , 海尔智家将在港交所主板上市 , 通过发行的H股来支付对价 。 也就是说 , 此次安排或为海尔家电业务整体上市 。

有关海尔电器私有化的进程正在提速 。 本月17日 , 海尔智家发布了关于筹划重大资产重组及潜在私有化海尔电器集团有限公司进程更新的提示性公告 , 指出多项有关海尔电器的私有化工作正在推进中 。 “公司拟发行H股股份并以介绍方式在香港联交所主板上市 , 关于潜在私有化的多项工作(如财务报告、尽职调查等相关工作)正在进行中 。 ”

- |海尔智家拟私有化海尔电器,后者股票今起复牌

- 奥斯丁谈娱乐|现在很少见了,是不是能换辆车,家里找出一些老钱币

- 轻拔琴弦|连续捧回两座存储界奥斯卡"小金人",浪潮刷新全球存储新记录

- 闪电新闻“海尔兄弟”合体!海尔智家公布私有化海尔电器方案

- 私有化|420亿私有化交易方案出炉 海尔智家将“A+H+D”三股同行

- 大众报业·海报新闻|财鑫闻丨429亿!海尔智家私有化海尔电器方案出炉,海尔智家净利提升超四成

- 【】财鑫闻丨429亿!海尔智家私有化海尔电器方案出炉,海尔智家净利提升超四成

- 科幻电影|八月电影推荐:国产新片一比高下,奥斯卡佳片云集

- 八月电影推荐:国产新片一比高下,奥斯卡佳片云集

- 私有化|“海尔兄弟”合体!海尔智家公布私有化海尔电器方案