年年|安信陈一峰:6年年化26%,回撤波动小,穿越牛熊的价值投资高手( 二 )

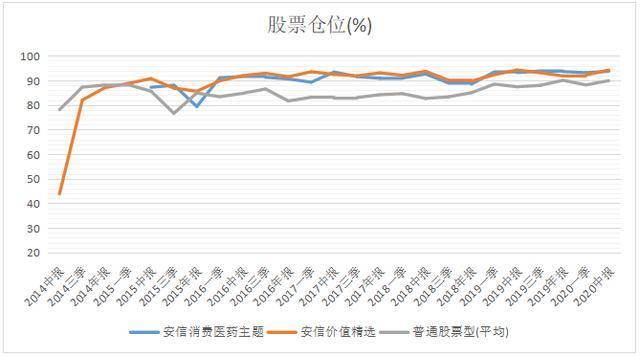

“兵无常势、水无常形”是陈一峰对市场的理解 , 他认为市场短期是无效的 , 但长期是有效的 , 淡化择时 , 把精力主要放在公司的研究上 , 更注重在跌宕起伏的市场中选到便宜的好股票 , 长期看就是赚钱的 。 这一思路其实和我们买基金也是类似的 , 不断频繁地买入卖出 , 不如把精力放在选到好基金上 , 然后长期持有 , 而数据也证明 , 这样投资者才能真正赚到大钱 。

文章图片

数据来源:Wind

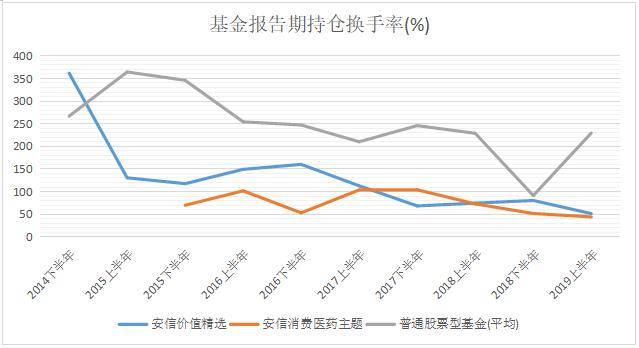

除了淡化择时 , 陈一峰的换手率也很低 。 安信价值精选近6年多平均换手率在124% , 而同期普通股票型基金的平均换手率在245%;安信消费医药主题的换手率更低 , 一直保持在低位 , 平均在76% 。

在陈一峰看来 , 一个公司的内在价值短期波动很小 , 买入一个公司后 , 通常不会出现股价上涨20%就想急着卖出 。 好公司是稀缺的 , 发现一家好公司 , 就要伴随其成长 。

文章图片

数据来源:Wind

从股票持仓也能看到 , 陈一峰一只股可以拿很久 。 比如 , 只看近2年(2018三季报~2020中报) , 保利地产、老板电器已经连续8个季度出现在安信价值精选的前十大重仓股中 , 而格力电器则连续出现了6个季度 。

文章图片

数据来源:Wind

陈一峰赚钱的逻辑其实很清晰了 , 淡化择时 , 选到好股票就长期持有 。 那么 , 对他来说 , 什么样的股票才算是好股票呢?他又是怎么选股的?我们接着往下看 。

三、自下而上选股 , 看重“基本面+估值+调研”

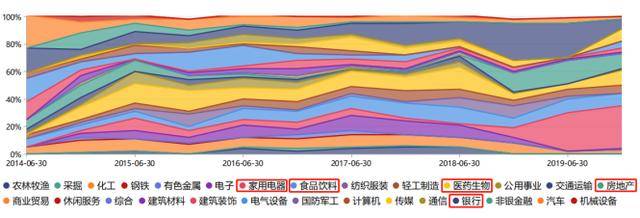

陈一峰是纯粹地自下而上选股 , 目的是可以覆盖面更广 , 而不是大而化之地判断某一个行业的公司是否都值得买入 。 他具有全市场的选股能力 , 尤其在周期行业、传统行业、新兴成长行业都有不少自己的看法和领悟 。

虽然陈一峰是从全市场选股 , 但还是能看到他的一些偏好的 , 大消费(如医药生物、食品饮料、家用电器)和蓝筹股(房地产、银行等)是他更为喜欢的 。 尽管这两年科技涨得很好 , 他也没有去追风口 , 而是着眼于长期 , 坚守自己的能力圈 。 相信风水轮流转 , 一旦市场风格切换 , 安信价值精选依然能脱颖而出 。

文章图片

数据来源:Wind、安信价值精选

陈一峰选股有3大秘诀:

一是看基本面 。 注重公司的成长和成长的健康情况 , 包括商业模式、竞争优势、成长空间、行业格局、ROE、现金流等;

二是看估值 。 注重安全边际 , 选择低估值的价值股和合理估值的成长股 。 这个低估值 , 并不是绝对数字化的概念 , 而是要考虑商业模式、竞争优势后 , 结合未来3-5年的确定性成长后的估值是否便宜 。

三是勤调研 。 为了减少判断失误 , 陈一峰特别看重调研 , 在业内被称为“出差狂人” , 每年调研的次数高达100-150次 。 也就是说 , 每隔几天就要调研一次 , 不是在调研 , 就是在调研的路上 。 陈一峰说 , 他不单跟目标公司 , 也会跟上下游、产业链各方去密切沟通 , 深度观察 。

以相对便宜的价格买入看好的优秀公司 , 正是陈一峰的成功之道 。 事实上 , 正是因为选到好公司 , 并且以好价格买入 , 当市场下跌风险加大的时候 , 才不会出现大幅的回撤 , 这才能做到业绩的稳定 , 而这就是安信价值精选回撤、波动较低的原因 。

总结

入行12年、管理基金6年多 , 从交出的成绩单来看 , 陈一峰是可以穿越牛熊的 , 管理业绩优秀 , 且回撤和波动较小 , 发挥稳定 。 作为坚定的价值投资者 , 陈一峰淡化择时 , 不追逐市场风口和热点 , 始终坚持价值的选股之道 , 把精力放在找出稀缺、优秀的公司上 , 低估买入 , 并长期持有 , 赚取“公司内在价值增长的钱”和“股价回归价值的钱” 。

- 莫小帅|微软产品页面显示双屏Surface Neo设备不会在今年年底上市

- 楚江自古浪难平,年年此日费沉吟,裁云社同题 小重山,端午

- 生活|腊梅开花少或者不开花?修剪要掌握“技巧”,年年都能开爆盆

- 刘宝杰|广厦年年季后赛一轮游,李春江被神话了!想要冲冠简直不可能

- 凤仙郡天下杂谈 苹果大部分美国员工要到2021年年初才会重返办公室

- 明星八卦|方言乐队年年崛起,今年轮到五条人

- KpopStarz娱乐|克服8年年龄差,未成年rapper与94年男友交往,因亲密照惹争议?

- 资管新规过渡期延长至明年年底

- 中国经济网—《经济日报》|资管新规过渡期延长至明年年底

- 疫情|资管新规过渡期延长至明年年底