中信证券和中信建投合并?估值差异或是技术障碍

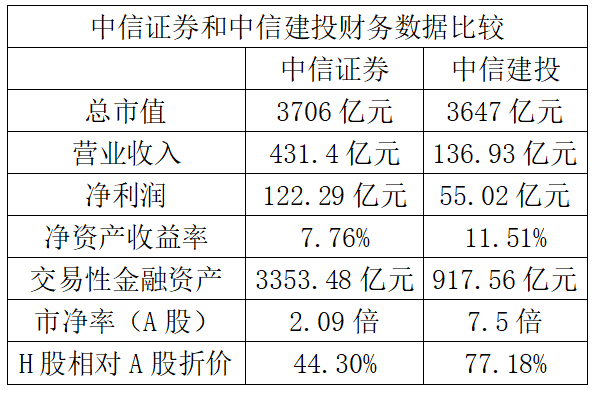

7月3日 , 中信证券(600030.SH)跟中信建投(601066.SH)在合并的传闻发酵下双双继续涨停 , 而中信建投市值也一度超越了中信证券 。 然而 , 两者的基本面情况却存在较大差异 , 尤其估值方面的差异巨大 , 市净率分别为2.09倍和7.5倍 , 此前中信证券并购广州证券的市净率对价只有1.21倍 。

在第一财经采访人员采访的多位业内人士看来 , 两者如果真要合并其实存在一定的技术障碍 , 估值差异就是一个很大的问题 , 要双方股东都认可会比较困难 。 这跟2015年南北车的合并情况不一样 , 也跟中信证券过去多次趁市场低迷并购实力较弱的同行不一样 。

澄清并未浇灭炒作热情

中信证券与中信建投双双涨停 , 两家头部券商合并传闻仍在发酵 , 7月2日晚间两者发布的澄清公告并未浇灭市场炒作的热情 , 不少投资者认为2015年南北车合并前后 , 也一度经历了先双双否认 , 然后全面实施的过程 。

7月3日收盘 , 中信证券和中信建投的总市值分别为3706.11亿元和3647.33亿元 。 同一家券商 , 中信建投AH股溢价率超过三倍 。

两大券商巨头“被合并” , 这其实不是第一次 。 今年4月14日 , 市场就传言称“中信证券、中信建投以及两家公司主要股东中信集团和中央汇金等 , 正就两家证券公司合并的可能性进行研究” 。 当时中信证券和中信建投也都发布了辟谣公告 。

据相关媒体报道 , 中信证券总经理杨明辉在6月23日召开的股东大会上再次对该事项进行回复 , 公司并未听闻相关与中信建投合并的消息 。

“这事我个人认为是传闻 , 不止是技术上的 , 基本面上来看可能性也不大 , 更多只是二级市场炒作借口 。 ”关于两者合并传闻 , 深圳某知名券商高管向第一财经采访人员表示 , 并不看好两者在市场火热之际合并的可行性 。

他补充道 , 虽然2015年的时候南北车的合并也经历过从否认到实现的过程 , 但当时南北车之间业务规模等数据相对接近 , 估值差异比较小 , 实现起来比较容易 , 但中信证券和中信建投的情况的确完全不一样 , 投资者不宜盲目类比 。

从2019年全年财务数据来看 , 中信证券营业收入431.4亿元 , 净利润122.29亿元 , 每股收益1.01元 , 每股净资产13.34元;净资产收益率(ROE)方面 , 2019年为7.76% , 虽然2019年行情较好 , 但中信证券的ROE水平连续四年低于8% , 跟2014年的12.18%和2015年的16.63%无法相比 , 而那两年超过10%的水平 , 正是在单日成交一度逼近2.5万亿元的牛市背景下实现的 。

中信建投方面 , 2019年总收入为136.93亿元 , 只有不到中信证券的三分之一 , 净利润55.02亿元 , 不如中信证券一半 , 每股收益0.67元 , 每股净资产6.09元 , 净资产收益率略高于中信证券 , 2019年为11.51% , 但2017年和2018年都低于10% 。

两者业务上更大的差异在于自营的业务规模 , 中信证券的“交易性金融资产”是中信建投接近4倍 。 中信证券年报显示 , 2019年末“交易性金融资产”为3553.48亿元 , 同比增长43.61% , 占期末总资产比例为44.88% , 主要原因是“交易性金融资产投资规模增加及公允价值变动” 。 中信建投年报则称 , 年末“交易性金融资产”为917.56亿元 , 同比增长60.06% , 占总资产的32.1% , 变动原因是“本期债券投资增加” 。

目前 , 两者虽然市值非常接近 , 但实际上估值、营业收入、净利润等数据相差比较大 , 相对接近的只有净资产收益率数据 。 而估值差异巨大 , 有可能成为两者合并的阻力 , 股东和监管层会不会同意是一个很大的未知因素 。

估值不匹配或让合并有技术障碍

- 证券CEO|买高价股好还是低价股好?作为投资者你怎么看,现阶段A股3000点

- 立木小王|真相:星湖证券大讲堂亏损骗局大曝光!真实经历告诉你!

- 汇金|中信建投中信证券真要合并?两公司再次澄清

- 新华视点|中信证券和中信建投回复监管函再次澄清合并传闻

- 龙头|突然!中信集团、中央汇金联手辟谣!龙头券商合并要"黄"了?牛市节奏刚起,券商股能否继续暴走?

- 【美国】中信证券:低估值板块的补涨是未来风格切换的预演 仍将持续1~2周

- 腾讯财讯|刚刚!中信证券、中信建投又澄清了,第二个“南北车”难诞生?

- 券商|巨量解禁前夜 红塔证券陷业绩、合规雷区

- 切换|[研报]中信证券:低估值板块的补涨是未来风格切换的预演

- 合并|[公司]中信证券回复监管函:截至目前中信集团未讨论过任何关于中信证券及中信建投重组合并的方案