股份|延期了三次,哈高科终于回复收购大智慧问询函,需借款13亿,一年利息超亿元

_本文原题为 延期了三次 , 哈高科终于回复收购大智慧问询函 , 需借款13亿 , 一年利息超亿元

文章图片

在经历了三次延期后 , 湘财股份(公司名称已改为湘财股份有限公司 , 股票名称暂未改)终于在9月23日晚间 , 回复了上交所问询函!

8月15日 , 拥有湘财证券99.7%股权的湘财股份宣布 , 计划以26.74亿元的现金 , 从新湖集团手上收购大智慧15%的股权 , 每股交易价格为8.97元 , 随后上交所发出了相关的《审核意见函》 。

9月23日晚间 , 湘财股份对问询函中提出的交易背景和目的、交易定价、标的公司情况、支付安排、会计处理等五大问题进行了一一回复 。

其中 , 对于大智慧业绩的连续下滑 , 湘财股份称主要受非经常性损益影响所致 , 前两年出售香港子公司的投资收益增加了净利润 , 实际上经营业绩稳步向好 。

对于市场关注的收购所需的26.74亿元资金问题 , 湘财股份称将利用自有资金约5亿元左右、股票质押贷款约13亿元、其余通过上市公司股权融资和债权融资等方式筹集 。 值得注意的是 , 借款13亿元 , 一年利息将超过1亿元 , 对于湘财目前4亿左右的净利润而言压力也不小 。

在回复问询函的同时 , 湘财股份还发布了《关联交易预案(修订稿)》 。

由于本次收购属于现金收购、不涉及发行股份 , 不构成上市公司控制权变更 , 从流程上不需要证监会进行审核 , 而是由上交所进行合规性确认 , 这也意味着如果得到上交所的确认同意 , 新湖集团将又一次成功完成“左手倒右手” 。

目前 , 新湖集团质押了持有的大智慧股份97%的股份 , 代偿还余额7.32亿元 , 新湖集团表示具备偿还能力 。 而在完成“倒手”交易后 , 新湖将拿到26.74亿元的现金 , 大大缓解资金压力 。

谋求大智慧 , 合力打造新一代互联网证券平台

实际上大智慧与湘财早有渊源 , 2015年两家公司就筹划合并 , 不过最终重组失败 , 但业务合作一直未间断 。

在回复上交所的问询函中 , 湘财股份称 , 2014年、2015年是双方的重点合作阶段 , 湘财证券(湘财股份持有湘财证券99.7%股权)向大智慧采购软件合计1698万元和8648万元 。 最近三年 , 继续合作 但金额不及此前 。

此次交易完成后 , 湘财股份将持有大智慧15%的股份 , 成为大智慧第二大股东 。 湘财股份称 , 随着金融科技的高速发展 , 大数据运营、智能化决策和区块链可信协同将成为证券行业的新模式 , 湘财将与大智慧共同创新 , 合力打造新一代互联网证券平台 。

近日 , 湘财证券与大智慧签署了《深化合作备忘录》 , 进行金融科技业务、经纪业务、财富管理业务等协同和合作计划 。

对于收购大智慧的少数股权的必要性和合理性 , 湘财股份分别从业务发展战略、行业竞争要求、打造新一代互联网证券平台、做大证券业务规模等方面阐述 。

就交易对价来看 , 本次交易价格拟定为8.97元/股 。 本次交易定价的过程为:按照上交所关于协议转让的规定 , 股份转让价格不低于交易双方《股份转让协议》签署日大智慧股票大宗交易价格范围的下限 , 最终定价为8.97元/股 。

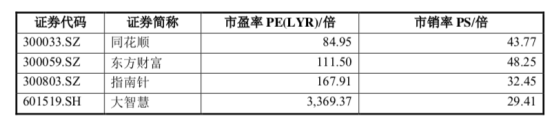

不过 , 就估值来看 , 由于大智慧净利润水平低 , 导致市盈率高于同行业可比公司 。 从市销率看 , 大智慧低于同行业可比公司同花顺、东方财富的市销率 , 与指南针相近 。

文章图片

【股份|延期了三次,哈高科终于回复收购大智慧问询函,需借款13亿,一年利息超亿元】大智慧业绩连续下滑 , 湘财股份称因非经常性损益影响

根据易观千帆数据显示 , 仅从提供证券服务的第三方应用来看 , 同花顺、东方财富、大智慧以千万级别月活用户数的绝对优势排在行业前三 , 远远领先其他第三方应用平台 。

- 公司|中潜股份:继续停牌一天

- 外卖员|外卖员堵路踩刹车,三次把小车别停后,第4次被小车撞飞

- 净利|每日净赚超7600万元 牧原股份前三季净利增14倍

- 挖贝网|投资收益同比增长,天通股份前三季度净利3.33亿增长126.91%

- 生猪|牧原股份前三季度实现净利209.9亿元,同比增逾14倍

- 认购|达威股份拟出资5225万元认购托展新材1900万股后者拟先摘牌后增发

- 公司|东方材料:股东拟减持不超过0.32%股份

- 该公司|牧原股份前三季度实现净利209.9亿元,同比增逾14倍

- 股份|达威股份拟出资5225万元认购托展新材1900万股后者拟先摘牌后增发

- 智通财经|恒邦股份(002237.SZ)恒邦集团及一致行动人王信恩减持2731.20万股