长春高新|千亿长春高新连续暴跌!中欧明星女基金经理葛兰11亿“踩雷”( 二 )

2020年是难得一见的基金发行大年——截至6月30日 , 今年以来已成立677只新基金 , 合计募集规模1.063万亿元 , 2020年只用了半年时间即已成为基金历史上第三个新基金募集破万亿的年份 。 作为市场参与者与见证者 , 基金公司们均偏好打造“明星人设” , 配合渠道宣传 , 试图从中分得一杯羹 。

根据不完全统计 , 算上新发基金以及老基金申购 , 葛兰在二季度至今合计“吸金”约超过130亿元 , 而这样明星般的号召力 , 其实是建立在时间长达三年的医药股牛市上 。

而这样的持有人变动结构带来的质疑是 , 虽然葛兰基金的长期单位净值增长看起来很靓丽 , 但考虑绝大部分的基金客户为今年二季度涌入 , 葛兰其实没有给大部分投资者赚到钱——根据Choice数据显示 , 从2020年7月1日至今 , 中欧医疗健康混合 , 中欧医疗创新股票单位净值增长率分别为-1.55%和-1.34% 。

葛兰偏爱“抱团股”

“盈不可久 , 刚不可守” 。 医药行业虽然贵为全资本市场瞩目的“未来产业” , 但仍然面临着不小的估值陷阱 。

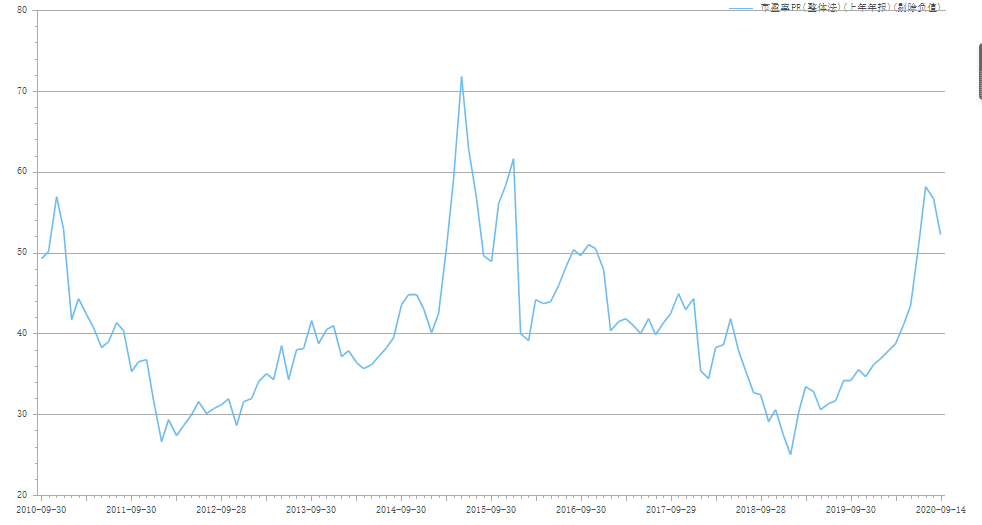

根据Choice数据 , 截止目前 , 医药行业的整体法估算的平均PE为52.24倍 , 较行业20年平均市盈率高出约10个百分点 , 其为除2015年”疯牛“行业下医药行业的估值“屋脊” 。

而在医药行业调整之前的7月 , 医药行业的整体法PE为58倍 , 其为医药行业除2015年“5178牛市”外 , 近十年估值的最高水平 。

文章图片

医药行业十年估值走势(Choice)

虽然葛兰管理主题基金集中于医药做法“无可厚非” , 且8月中欧基金为其发行非主题类基金也似有意规避医药产业 , 但从这位“女博士”的重仓股观之 , 投资者似乎很难发现这位基金经理的研究或者“个性” 。

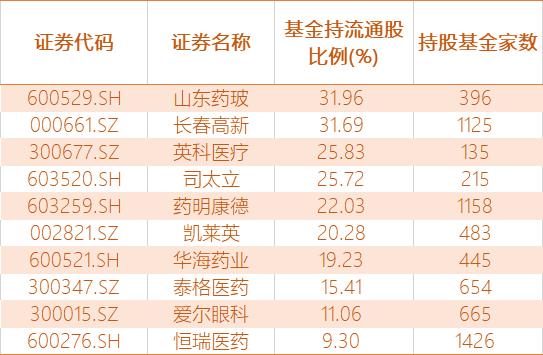

根据基金半年报 , 葛兰管理的两只医药主题基金 , 其重仓股几乎全部为机构“抱团股” 。 数据显示 , 葛兰的十大重仓股 , 平均每只股票的基金持有家数为至少670家 , 平均基金持有流通股比例高达21.25%(沪深300成分股为6.8%) 。 而除上文提到的长春高新外 , 两只基金分别持有恒瑞医药 , 药明康德均为基金抱团 , 基金持有家数分别为1426家和1158家 。

文章图片

葛兰医药基金十大重仓股:Choice数据

此外 , 葛兰管理的两只医药主题基金持仓几乎“完全相同“ , 也侧面显示葛兰对“医疗健康”与“医疗创新”两只基金的管理不过是“换汤不换药” 。

文章图片

中欧医疗创新十大重仓股:Choice数据

文章图片

中欧医疗健康十大重仓股:Choice数据

抱团股的风险

然而基金选择抱团股的“坏处” , 就是必须面对年底的基金“抢跑” 。

四季度是机构投资者传统意义上调仓换股 , 即“抢跑”的时间 。 尤其是在2019年聚焦“核心资产”后 , 基金“抢跑”时间愈发提早 。 2019年年底 , 基金圈内曾曝出两家公司基金经理在微信群互相指责”抢跑“ , 甚至叫嚣“盘后持仓见真章” 。 私下约定不提前“抢跑” , 甚至成为公募基金行业“潜规则” 。

而对“中国核心资产”大行其道的2020年 , 基金抱团的比例越发夸张 , 抢跑行为则顺势提前 。 随着银河证券“做空”消费股发令枪想起 , 根据中证报报道 , 大量基金已经开始调仓换股的动作 。

而长春高新恰恰是基金抱团股的“代表作” 。

- 互联网看直播!懂税务!高新区税务局开启税务学堂直播新模式

- 新华视点|首犯被判25年!吉林长春“刘立军涉黑案”一审宣判

- 第一财经|牧原股份前三季度净利同比增逾14倍,为何近三月市值蒸发千亿?

- 净利|牧原股份前三季度净利同比增逾14倍,为何近三月市值蒸发千亿?

- 首犯被判25年!吉林长春“刘立军涉黑案”一审宣判

- 生猪|牧原股份前三季度净利同比增逾14倍,为何近三月市值蒸发千亿?

- 股东|中钨高新:中国五矿结构调整 公司控股股东将变更为五矿股份

- 第一财经仅隔2个月,小米发布80W无线快充技术,近千亿市场待释放丨时间线

- 吕华生|占比46.93%!国创高新:约4.30亿股限售股10月23日解禁

- 上海市国有资产监督管理委员会网站|上海北外滩引进重点投资项目171个,资金超千亿元