金融业 金融业对外再开放,“狼”来了也有底气!

[ 亿欧导读 ]金融业对外开放已是大势所趋,以市场化的力量提高对外开放程度,推动改善“雷声大、雨点小”的实质性对外改革措施也将纷至沓来。对于国内金融机构来讲,在综合竞争力、市场经验、本土监管环境等多重优势支撑下,与狼共舞,更应有底气!

文章图片

图片来自“123RF”

当前,我国金融业对外开放进入第二个“波峰上升期” ,正如2001年加入WTO后之后的第一次波峰期引发中资金融机构的市场恐慌一般,这次对外开放提速同样给国内金融机构带来“引狼入室”的焦虑。

然而时隔19年,国内金融业尤其是银行业在资产规模、营业网点、金融科技应用等方面已经积累了明显的优势。面对'狼'来了,要“同台竞技”的底气和勇气。金融业对外开放再迎“波峰期”

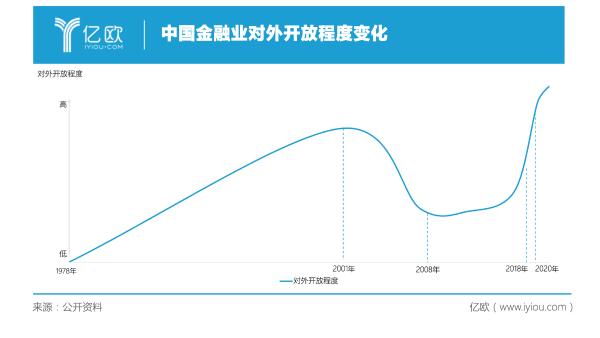

【金融业 金融业对外再开放,“狼”来了也有底气!】如果用一条曲线来描述我国40多年来金融业对外开放的历程,这条曲线大致如下图:

文章图片

从1978年允许外资金融机构设立代表处/分支机构开始,我国金融业对外开放的大幕徐徐拉开;

2001年加入WTO之后,我国政府相继实施了取消外资银行办理外汇业务的地域和客户限制,允许外资银行开放经营人民币业务,推动中资银行引入境外战略投资者等一系列措施,金融业对外开放进入第一次高潮;

2008年金融危机之后,外资金融机构在总部遭到重创的情况下,纷纷退出在华市场,分支机构陆续“大撤退”;

直至2018年4月,人民银行行长易纲在博鳌亚洲论坛上宣布进一步扩大金融业对外开放的具体措施和时间表,我国金融业对外开放进入再提速。

当前,我国金融业对外开放进入第二个“波峰上升期” ,2019年以来,在取消外资保险公司30年经营年限的准入要求、允许境外金融机构参与投资银行理财子公司等一系列实质性政策出台的鼓励下,外资金融机构进一步扩容,这其中包括安联(中国)保险、野村东方国际证券、摩根大通证券……打破“玻璃门”,业务本土化障碍重重

尽管我国政府从2001年以来一直在加大金融业对外开放力度,但外资金融机构在国内的市场表现并不“亮眼”。

一方面,外资金融机构总资产在我国金融机构总资产的占比持续下降。加入世贸后,2003年,外资银行总资产为3037.8亿元,占我国银行业金融机构总资产的1.5%。到2007年,外资行总资产比例达到2.4%,为历年以来最高峰,总资产为9863.1亿元。次贷危机后,资产占比持续下降,2017年外资行总资产为3.24万亿,占我国银行业金融机构总资产的1.3%。

另一方面,国内银行的外资股东呈收缩态势。中国加入WTO之后,银行业启动对外开放,中资银行的外资股东主要为外资银行;多家中资银行的境外投资者持股比例超过10%。但2008年全球金融危机之后,部分外资银行受到波及,加之战略调整因素,境外投资者开始减持其持有的中资银行股权,从国有大行的投资者开始逐渐延续到股份行,以及部分城商行和农商行。

对外开放的政策释放了巨大的利好信号,但在实操过程中还存在很多“玻璃门”,外资金融机构面临的隐形发展壁垒仍然需要更强大和市场化的力量来推动。

北京大学国家发展研究院教授黄益平认为,我国国内经营环境欠佳,外资机构面临较多政策壁垒。我国是国际上为数不多的在银行、证券、保险各行业对外资均存在持股比例限制的国家。业务范围和牌照发放的限制也制约了外资金融机构的发展,比如外资证券机构进入我国只能通过合资的形式,且只能从事承销、外资股的经纪以及债券经纪业务等一小部分业务。外资金融机构并没有真正享受到准入前国民待遇。

注册资本有限,资本限制了外资银行在华业务的发展,使其难以向贷款需求量较大的客户提供服务。此外,传统存贷业务缺乏优势,外资银行的存款高度依赖对公客户、零售存款来源有限。在华外资行受文化、经营网点以及授信规模的限制,在营销本地客户时难以与中资银行竞争。

- 健身房@可以踢球赛了吗?健身房淋浴开放了吗?运动指南来了

- #福州#福建:体育健身场地逐步恢复开放

- 『开放式厨房』开放式厨房优缺点 开放式厨房如何做隔断

- 『美好,一直在身边』疫苗接种每天15点开放号源!如何预约?延迟接种是否有影响?解答来了!

- 厨房建材 开放式厨房装修要注意什么?开放式厨房装修风格有什么特点

- 小户型 小户型开放式卧室的优缺点包括什么

- 装修材料 开放式厨房怎么装修,开放式厨房装修细节有哪些?

- 厨房建材 开放式厨房怎样装修,开放式厨房装修注意事项有哪些?

- 厨房 封闭式厨房好还是开放式厨房好 封闭式厨房有什么特点

- 装修 开放式阳台好不好?开放式阳台设计时注意事项是什么?