银行|一大批银行发力AI风控,腾讯云天御助力探索智能化反欺诈

从六大行到多数股份行,都开始重金布局智能风控,其中AI等技术成为一大突破口。

文章图片

轰轰烈烈的银行数字化转型,正在面临新的挑战。薅羊毛、电信诈骗、木马盗号……新的互联网黑、灰产大军,冲击着银行的风控“大门”。

作为全球最关注的问题之一,互联网安全问题也是银行业数字化的一大挑战。随着银行加码数字化,数据安全体系的建立却相对滞后。

魔高一尺,需要道高一丈。

值得关注的是,从六大行到多数股份行,都开始重金布局智能风控,AI等技术成为其中一大突破口。同时,在银行对智能风控体系的建设过程中,走向合作共建也是大势所趋。

银行风控AI革命来了

在黑、灰产业攻击逐渐技术化、精准化的背景下,针对银行业的攻击愈演愈烈。

《2019中国数字金融反欺诈全景报告》显示,目前各类金融场景中欺诈行为已超过100种。2018年至2019年,科技金融领域针对客户资料及企业重要业务数据的安全事件比例高达44%。

可以说,日益严重的网络安全形势,都迫使银行尽快建立数据安全防御体系。

然而,统的银行风控模式仍存在不少缺点。“传统的银行风控模式数据来源单一、审核流程冗长、人力成本高昂,已经不能满足当下业务中产生的海量数据实时分析和多样化风险识别的需求。”IDC指出。

随着金融反欺诈技术进入AI时代,使用大数据、人工智能等新技术识别潜在风险、拓展风控能力边界,成为银行业的普遍共识。

从大型银行的动作看,工行构建的智慧风控系统,包括打造信用风险智慧监控、同业首创智能化全球反洗钱系统、业界率先推出金融风险信息服务产品“融安e信”。

另一家大行中行在业内首家推广手机银行数字化认证工具—手机盾,建成数字化渠道运营体系和数字化风控体系,建成覆盖全面、智能高效的企业级反欺诈事中风控平台。

农行也在加快推进智能化风控平台和系统建设,案防监测预警平台研发上线;建行建立“全面智能、精准及时、主动前瞻”风控体系;交行智慧风控预警模型准确率达85%。

从股份行来看,招行2016年2月上线智能风控平台“天秤系统”,目前可以完成30毫秒即可对疑似欺诈交易作出拦截判断,将盗用金额比例降低至千万分之八,帮助客户拦截电信诈骗金额超过18亿。

光大银行也构建了智能风控体系,通过整合和挖掘行内大数据资源,打通与外部场景线上业务合作的关键环节,有力推动与外部场景的合作。

在城商行中,北京银行推进风控指挥中心三期项目、模型实验室二期项目和“四项机制”智慧风控APP项目建设;宁波银行则持续建设以对公“4+N”预警、个人预警和批量预警为支撑的综合预警管理体系,建设大数据监测平台。

不难发现,提高数字化风控能力已成为各类银行的共同选择。

智能风控走向合作共建

一直以来,在业务创新、用户体验与风控之间,金融业都存在难以突破的矛盾。随着金融业务全面线上化加快、越来越多业务实时化,原有的风控平台已经无法支撑新的互联网业务了。

一方面,以前的金融风控是很多山头或烟囱,在移动端转型后,黑产可以从最薄弱环节去攻击;另一方面,随着信贷客群下沉,单笔贷款金额大大下降,导致以前的专家规则失效,因而对客户的识别能力不足。

那么,银行的智能风控需要打造哪些核心能力?对此,腾讯云天御智能风控产品负责人郭佳楠对「轻金融」称,一是管理能力,全行的业务都需要通过公共平台来管理;二是技术团队储备;三是底层能力,即风控平台要发挥作用还需要大数据池。

腾讯云天御智能风控产品负责人郭佳楠

人工智能、大数据、云计算、物联网等新技术,给银行带来了更多解决方案。要建立这样的能力,光靠银行自身是不够的。在银行搭建智能风控平台的过程中,对外合作必不可少。对外合作的优势很直观:一是更加高效且更低成本;二是通过先进技术可以给客户提供更个性化的产品与服务。

在数字化浪潮布局中,金融安全领域一直都是腾讯云的重心之一。截至目前,腾讯云天御依托智能风控中台,已经帮银行处理了超1亿用户的信贷服务,累计守护资金安全超万亿,防止了800亿业务损失。

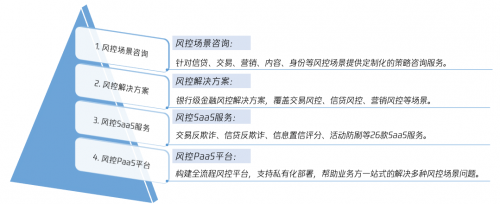

腾讯云天御“四位一体”智能风控中台

文章图片

截至目前,腾讯云天御已服务了中国银行、华夏银行等数十家银行客户,成为了服务银行业务的“智能风控专家”。

例如,在与某国有银行打造安全防控体系合作中,腾讯天御智能风控中台通过私有化风控平台、风控解决方案和专家咨询服务帮助其构建交易风控引擎,同时通过云端风控平台帮助银行解决信贷、租赁等场景中欺诈风险识别问题。

通过引入腾讯安全提供的智能风控中台,嵌入腾讯安全领先的大数据处理能力和先进的人工智能算法,能针对每个客户进行风险评估;同时,腾讯安全还会通过专家咨询服务,帮银行内部快速构建自己的人工智能风控团队。

与多家银行的合作中,腾讯的天御智能风控中台也战绩赫赫:

华夏银行通过天御智能风控中台,实现了3分钟放款高效体验,截止2020年5月累计服务5万中小企业客户;某股份行也借助御智能风控中台精准打击黑产套利,有效压制黄牛党、网赚团伙等作弊手段,恶意识别率高达99%。分页标题

市场争夺战,腾讯云优势凸显

从权威机构的研究看,无论是对银行还是对安全厂商来说,智能风控都有巨大的空间。

据Gartner预测,到2023年,全球将有30%的银行与数字商务企业拥有自己的安全风控团队,目前这一比例仅为5%,到2023年第三方欺诈检测服务应用覆盖将超过75%,目前仅25%。

之所以有更多的银行选择与互联网协力搭建风控体系,一个很重要的原因,是互联网与黑灰产的搏斗更持久且具有丰富的经验。

在众多厂商中,为什么大中型银行都选择腾讯云的天御智能风控中台?

这要从腾讯风控的发展历史说起。腾讯从自研业务起家,把自研碰到的问题封装成一系列解决方案,并放在了云客户场景中间,包括信贷风控、交易风控、营销风控等整体解决方案。2017年,腾讯安全将业务风控能力升级为风控中台,并逐步提升能力。

如今,腾讯云针对性提出来的全栈式平台天御,可以打通所有的烟囱,帮银行搭建、实时的智能风控中台。其核心部分,包括了私有化风控平台、云端风控平台、风控解决方案和专家咨询服务。

对不同的银行,天御智能风控中台能提供针对性的解决方案。在服务科技实力强大的六大行与股份行时,腾讯云风控中台更多帮助解决某一类或几类业务问题,比如线上信贷业务如何开展、某一类客群信贷业务如何开展、某一类交易风险如何防控。

对于新锐的银行如民营银行,更多提供一套完整的风控中台基础作为基座,能无缝支持其信贷、交易、营销和所有产品;城商行的需求,一般是解决一类问题,比如信贷类、交易类或营销类。

相比同类风控平台,腾讯云天御最大的优势是什么?

通常,传统风控平台是一个以决策引擎为中心的规则系统,而腾讯云天御在此基础上作出创新,首先会把决策引擎的AI建模平台融合在一起,形成一个整体方案;其次,通过风险探针、风险释放平台与决策引擎构成闭环,自循环来提升自己的能力。

总体来看,腾讯云天御智能风控中台还根据贷前、贷中、贷后等业务场景的不同需求,打造贯穿全业务流程的完整闭环风控解决方案。

腾讯云还有更多区别于其他厂商的优势:多年的黑产对抗经验,能作出针对性的打击策略;拥有国内最强的中台化配置能力、分析能力、运算能力、部署能力和落地能力,集成多项能力,具备强扩展性。

近日,Gartner全球市场指南发布,腾讯云天御成为中国唯一入选银行级反欺诈服务厂商,被评为“银行级BankingFocus(最高级别)”金融风控能力代表。腾讯云本次入选,标志着其已具备全球最顶级的银行级反欺诈服务能力。

腾讯云天御还通过自我进化,在很短时间提升平台能力,这也是智能风控中台的核心。“如果模型判断的没有那么精准,经过自学会变得更精准,来更适应新的场景。”

风控智能化探索,永无止境。对于银行而言,要与不断变化的黑、灰产们搏斗,通过与互联网安全厂商的合作是必不可少的一环,而以腾讯云为代表的公司给银行智能风控建设探索了一条可复制的成功路径。

【银行|一大批银行发力AI风控,腾讯云天御助力探索智能化反欺诈】

- 银行贷款|银行贷款出借他人赚利息 违法且合同无效

- #新浪科技#蚂蚁集团据悉选择多家银行安排规模100亿美元香港IPO事宜新浪科技2020-07-20 19:08:220阅

- |浦发银行上线个人信用报告查询服务

- 金融|花旗银行:黄金突破历史新高只是时间问题

- 天津银行上|小官何以变巨贪?手段花样百出、影响不亚于贪腐大“老虎”

- 贷款余额|国家开发银行:上半年超2700亿元贷款支持制造业升级

- 财税政策空前发力|财税政策空前发力 对冲企业经营困难

- 北京青年报-北青网|浦发银行上线个人信用报告查询服务

- 江津|产业扶贫企业发力 白沙工业园产业链助白沙酒镇复兴

- 星空财富BJ|诈骗2000万!银行贵宾室里竟能买到假理财?12