按关键词阅读:

_原题为 半导体设备厂最新排名 , 美日绝对垄断

来源:内容由公众号半导体行业观察(ID:icbank)原创 , 作者:杜芹 , 谢谢!

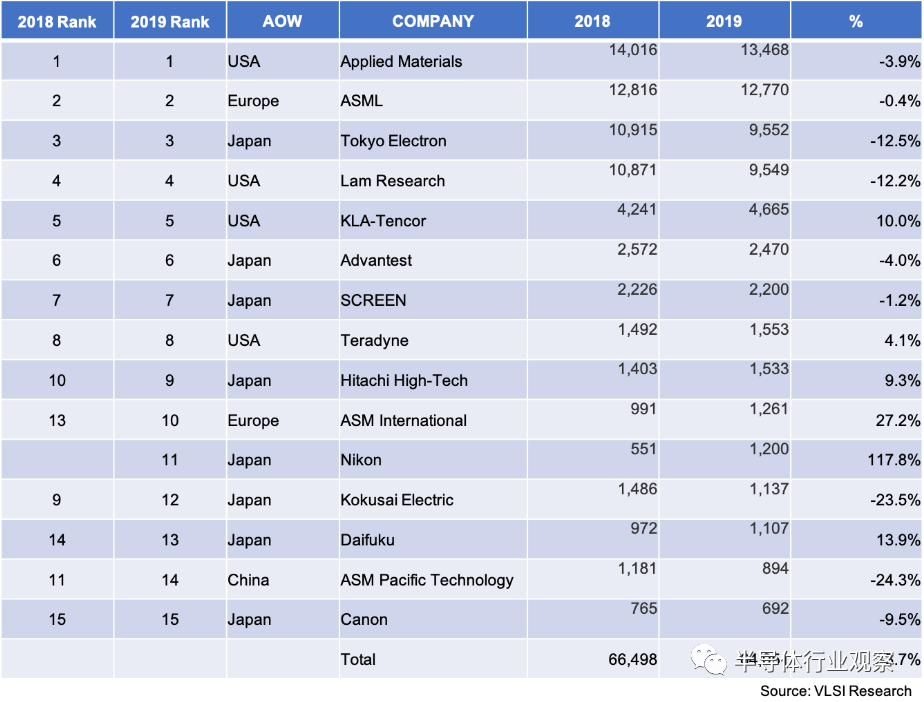

近日 , 美国的半导体行业调查公司VLSI Research发布了2019年全球半导体设备厂商的销售额排名(速报值) 。 在前15家半导体设备公司中前8名与2018年的排名保持不变 。 不出所料 , TOP15的厂商中 , 日本企业仍占大头 , 此次共有8家日本企业排在前15之列 , 其中作为曝光设备厂家的尼康首次入围 。 另外美国企业有3家 , 欧洲企业2家 , 还有一家在中国香港上市的新加坡企业 , 韩国之前唯一入围的SEMS企业此次也落选TOP15之席 。

文章图片

此次的销售额排名是以全球约350家半导体设备厂家为对象进行调查的 , “销售额”的定义范围为:2019年1月-12月期间半导体生产设备的销售额的汇总 , 虽然包括服务、支持方面的销售额 , 但是OEM的设备销售额、属于销售代理业务的销售额不包括在内 。 关于回汇率 , 2018年采用的为110.4日元/美元 , 2019年采用的为109.0日元/美元 。

2019年用于IC的半导体生产设备TOP15排名(速报值)

(单位:百万美元 , 包含Service、support)

文章图片

注:上图中第14名ASM Pacific Technology不属于中国 , 其总部位于新加坡(图源:limo)

2019年排名前15位的公司的销售总额与去年同比下降了4% , 减少至640亿美元(约4,480亿元人民币) , 由2018年的两位数增长率变为负增长 。 这是由于存储市场的低迷影响了存储制造商的资本投资 。 其中有9家公司的销售额同比下降 , 从事于半导体后段工序设备的ASM Pacific Technology(ASM太平洋科技有限公司 , SAMPT)的跌幅最大 , 可谓是创了纪录 。

半导体设备四强恒霸第一梯队

美国的应用材料公司从2007年开始就一直占据首位 , 除2011年被全球最大的半导体光刻设备厂商ASML夺取外 , 该公司一直保持着领导地位 。 应用材料公司是材料工程解决方案的领导者 , 该解决方案用于生产世界上几乎所有新芯片和先进显示器 。 2019年应用材料的销售额达134亿美元 , 下滑3.9% 。

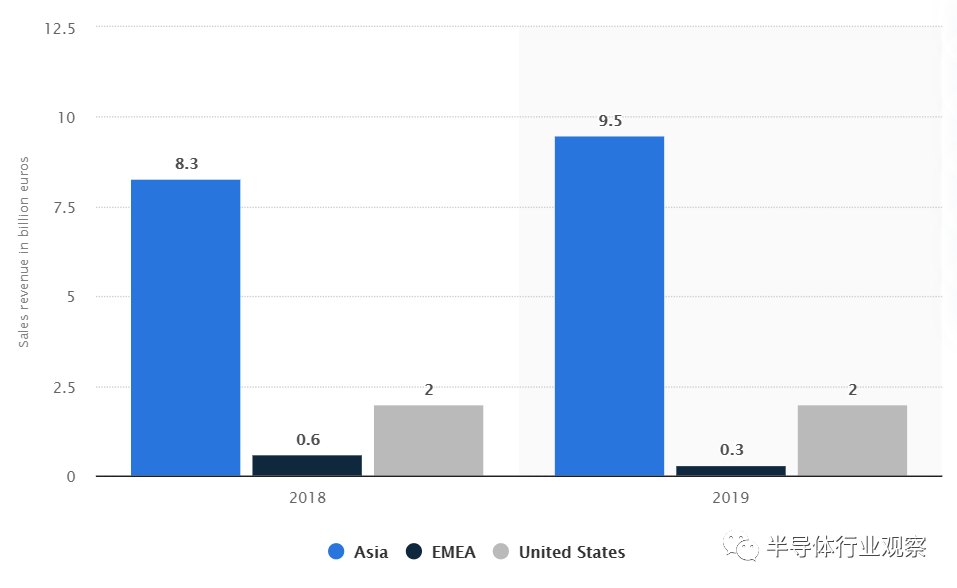

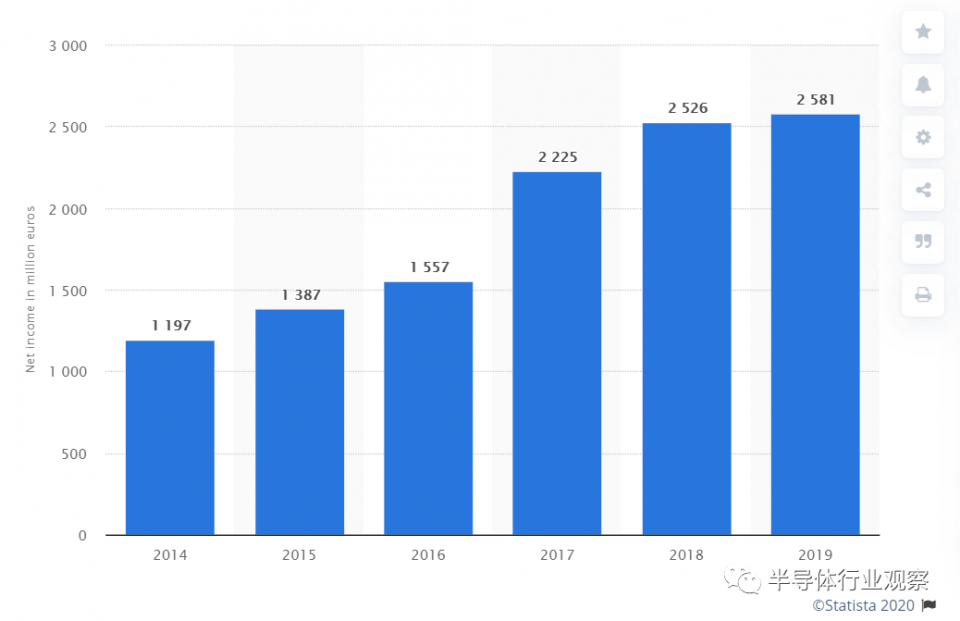

排名第二的ASML已经逐渐逼近应用材料的市场规模 , 据ASML财报数据 , 2019年ASML净销售额为118亿欧元 , 净收入为26亿欧元 。 据Statista研究部报道指出 , 截至2019年 , ASML的大部分销售收入来自亚洲 , 为95亿欧元 , 而该公司在美国和欧洲、中东和非洲的销售收入分别为20亿欧元和3亿欧元 。 自2014年至2019年 , ASML的总净收入每年都在增长 , 2014年 , 这家荷兰跨国公司实现了约59亿欧元的净营收 , 到2019年 , 这一数字翻了一番 , ASML创造了约118亿欧元的收入 。

文章图片

ASML销售收入来源(图源:Statista研究部)

文章图片

2014年至2019年ASML的净收入(图源:Statista研究部)

对于ASML而言 , 2019年是另一次增长之年 , 主要是由于对DUV和EUV的逻辑需求强劲 , 其EUV的订单量为62亿欧元 , 并见证了EUV在大批量生产中的采用 。

文章图片

ASML财报数据一览(图源:ASML)

东京电子的2019年排名与2018年一致 , 依旧是第三 , 2019年销售额为95.5亿美元 , 同比下滑12.5% 。 东电的产品几乎覆盖了半导体制造流程中的所有工序 , 主要产品包括:涂胶/显影设备、热处理成膜设备、干法刻蚀设备、沉积设备、清洗设备 , 封测设备 。 其中涂胶/显影设备在全球占有率达到87% , 在FPD制造设备中 , 刻蚀机占有率达到七成 。

2019年LAM的销售额与排名第三的东京电子接近 , 都在95美元左右 , 下滑12.2% 。 对于半导体公司来说 , 排名第四的LAM research是硅技术路线图的根本推动者 , 该公司专注于蚀刻 , 沉积和清洁市场 。 在过去的几年中 , 得益于3D NAND不断增加的层数 , 以及代工厂/逻辑向10/7纳米工艺节点的过渡 , 这需要更多的多个构图步骤 , 这些与垂直缩放相关的技术严重依赖于先进的蚀刻和沉积工具 , Lam Research在蚀刻和沉积领域的份额不断增长 。 据悉 , Lam有80%的收入和内存芯片有关(固态闪存和DRAM) , LAM 的旗舰Kiyo , Vector和Saber产品主要出售给三星电子和台积电等主要客户 。

以上前4家企业可谓是半导体设备界的第一梯队 , 短期内其他公司难以撼动四强的位置 , 可能发生的变化就是四强之间排名互换 。 不过照目前情况来看 , ASML凭借价值连城的EUV光刻机将有机会再次荣登第一宝座 。

日企表现优秀 , 尼康涨幅最惹人眼

排在第五位的KLA 2019年的销售额为46.6亿美元 , 相比去年增长了10% , 相比第一梯队 , KLA的销售额为前四强的一半左右 。 不过在当今半导体检测设备市场格局中 , KLA是全球绝对王者 。 据SEMI统计 , 2018年KLA在前道的检测和测量市场中占比过半、稳居行业第一 , 堪称半导体检测设备领域王者 。 KLA长期以来一直主导着检查半导体光掩模和掩模版的设备市场 。 国际市场上的客户占公司收入的75%以上 。 2019年2月 , KLA以约32亿美元的价格收购了以色列公司Orbotech 。 通过此次收购 , KLA分散了收入基础 , 并在PCB , FPD , 封装和半导体制造领域增加了25亿美元的潜在市场机会 。

日本的爱德万测试排在第六位 , 2019年其销售额为24.7亿美元 , 下滑了4% 。 从1972年爱德万正式跨足半导体测试领域 , 经过40多年的发展 , 公司已经成为全球后道检测设备的领先企业 。 在存储器测试台细分市场领域 , 爱德万以40%的市占率长期位居全球首位 。 爱德万测试的主要产品包括自动化测试设备、SoC测试系统、内存测试系统、机电一体化测试系统等 。 爱德万测试研发出了日本多个“第一款”测试设备 , 开创了日本测试界的先河 。分页标题#e#

在全球半导体清洗设备中具有较高占比的SCREEN依旧保持与2018年同样的排名 , 排名第七 。 SCREEN的销售额与爱德万测试接近 , 为22亿美元 , 比去年下降了1.2% 。 日本的SCREEN是世界上唯一生产线图像制版器材、电子原件制造设备的综合制造厂商 , 创立于1943年 。 早在2008年SCREEN就占据涂布机/显影机 , 湿法蚀刻机和抗蚀剂剥离剂的LCD制造设备市场的全球最大的份额 。 2009年SCREEN在单晶圆清洗系统中获得了全球60%以上的份额 。

排名第八的Teradyne(泰瑞达)公司是唯一能够覆盖模拟、混合信号、存储器及VLSI器件测试的设备提供商 。 泰瑞达2019年的销售额比去年增长了4.1% , 达到15.5亿美元 。 2019年公司的测试台市占率全球居首 , 又是SoC测试台的绝对龙头 。 Teradyne将制造业中最关键的两个要素自动化:重复的手动任务和电子测试 。 在可靠性和性能至关重要的市场中 , Teradyne的自动测试设备(ATE)可以加快新电子产品的上市时间 。

在SEM测长等方面的设备中占有优势的日立高科的排名提升到TOP9 。 日立高科与泰瑞达的销售额也非常接近 , 为15.3亿美元 , 同比上升9.3% 。 日立高科所提供的半导体制造设备主要有干蚀刻系统、CD-SEM和缺陷检查 。 日立高科技42%的销售额来自日本 。 日立拥有该公司近52%的股份 。

ASM international(ASMi)也由2018年第13名提升到第10名 , 其2019年销售额为12.6亿美元 , 是前十五家增长较多的一家企业 , 比去年增长了27.2% 。 ASMi是晶圆加工半导体加工设备的领先供应商 。 它是一家全球性公司 , 位于14个国家/地区 。 ASMi率先在工业上使用了许多成熟的晶圆加工技术 , 包括光刻 , 沉积 , 离子注入和单晶圆外延 。 近年来 , ASMi将原子层沉积(ALD)和等离子增强原子层沉积(PEALD)从研发一直带到了先进制造商站点的主流生产 。

ASM是ASM International NV集团的一部分 , 该集团还包括ASM Pacific Technology(ASMPT) 。 ASMPT在15家公司中跌幅最大 , 2019年销售业绩下滑了24.3% , 销售额为8.9亿美元 。 由去年的第11位降落到第14位 。 ASMPT成立于1975年 , 总部位于新加坡 , 自1989年以来在香港联合交易所上市 , 也正因此 , VLSI将其看做是中国的设备厂商 。 ASMPT是用于晶片组装和封装以及表面安装技术的半导体工艺设备的领先供应商 , 也是世界上唯一一家为电子制造过程中所有主要步骤提供高质量设备的公司 , 这些设备从用于芯片互连的载体到芯片组装和封装再到SMT 。

最亮眼的要数尼康 , 2018年从事曝光设备的尼康还在TOP15之外 , 而在2019年一跃成为TOP11 , 在TOP15中尼康的进步最大!2019年尼康的销售额达到12亿美元 , 相比2018年实现了翻倍增长 , 高达117.8% 。 尼康成立于1917年 , 最早通过相机和光学技术发家 , 1986年推出第一款FPD曝光设备 , 如今业务线覆盖范围广泛 。

在FPD曝光设备领域 , 尼康和佳能两家日本厂商占据主要地位 , 两家也在不断抢食FPD设备市场 。 据了解 , 佳能在生产电视机显示屏方向的大型面板的曝光设备方面实力雄厚 , 而尼康的曝光设备则在用于智能手机显示屏的中小型面板方面更具有优势 。 佳能在2019年半导体设备厂商销售额排名跟去年一样 , 都排在第15 , 不过其销售额远低于尼康 , 仅为6.9亿美元 , 比去年下滑9.5% 。

此外 , 擅长于热处理等设备的国际电气(Kokusai electric)销售业绩下滑了23.5% , 排名也从2018年的第九位跌落至12名 。 2019年7月 , 据彭博社报道 , 美国应用材料同意以约2500亿日元(合22亿美元)的价格从KKR&Co手中收购Kokusai Electric 。 Kokusai Electric将作为Applied公司半导体产品部门的业务部门运作 , 并将继续将总部设在东京 。 Kokusai专注于批处理或并行处理许多晶圆 , 特别是对于存储晶圆 。 据介绍 , 其主要客户包括三星电子公司 , 台湾半导体制造公司和英特尔公司 。

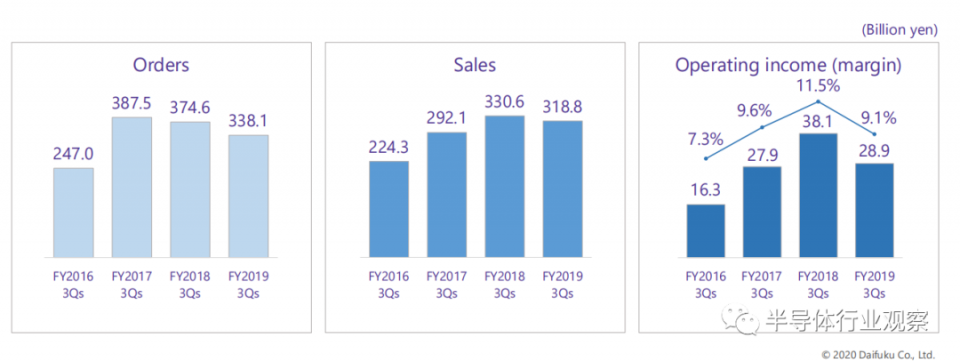

从事于半导体搬运系统的Daifuku(大福)相比2018年增长了13.9% , 提升了一个名次 , 排名第13 。 大福与国际电气的销售额也比较接近 , 都在11亿美元左右 。 大福的洁净室存储、搬运系统被广泛应用于半导体、液晶等平板显示器制造行业 , 在许多世界著名企业均有销售 。 大福此前发布了2019年三个季度的财务数据 , 其订单、销售和营业收入主要是由于其在半导体和平板显示器部门的投资减少 。

文章图片

韩国唯一一家设备企业SEMES落榜

另一方面 , 在2018年首次作为韩国企业成为TOP12的韩国SEMES受到韩国半导体厂家抑制投资的影响 , 2019年落选TOP15 。 韩国2019年无一家企业进入TOP15 。 SEMES成立于1993年 , 是半导体和FPD两个业务为主的综合设备厂商 , 于2004年建立TFT LCD设备生产为目的的第三工厂 。 Semes是韩国最大的预处理半导体设备与显示器制造设备生产商 , 可称其为韩国半导体设备厂第一大厂 , 主要生产清洗、光刻和封装设备 。

由于SEMES是韩国三星的子公司 , 因此被定义为“捆绑厂家(Captive Maker)” , 不过近年来也开始了对外销售、以谋求扩大销售额 。 SEMES正逐步扩大业务到清洗、涂覆显影剂(Coater Developer)、蚀刻(Etching)、CVD(Chemical Vapor Deposition、化学气相沉积)、半导体后段工序设备的领域 , 力求实现半导体、FPD(Flat Panel Display)的综合厂家的目标 。

国产设备崛起有望

设备制造业是半导体产业的基础 , 是完成晶圆制造、封装测试环节和实现集成电路技术进步的关键 。 而半导体制造设备的市场一直由外商把持 , 国产设备厂商可谓举步维艰 。 半导体设备产业属于典型技术密集型行业 , 技术研发团队是半导体设备企业的灵魂 , 研发投入是企业成长的核心驱动力 。 两手都要抓 , 两手都要硬才行 。

据华泰证券研究报告指出 , 回看历史 , 海外设备龙头的技术发展历程均离不开与全球一流晶圆厂的合作开发 , 技术协同和产品验证至关重要 。 目前中芯国际、长江存储、合肥长鑫等本土领军企业正分别在逻辑电路芯片、3D NAND、DRAM存储芯片领域布局先进制程产能且技术逐步成熟 , 为国产设备提供了验证试用平台和进口替代机会 。

加之本土设备产业链格局已初步形成 , 一些优势企业已初步具备进口替代能力 。 能够进入主流客户供应体系并契合未来工艺方向的优势企业主要包括:中微公司(刻蚀机供应国内外一线晶圆厂)、北方华创(产品品类覆盖广的本土装备龙头)、长川科技(探针台、数字测试机新品蓄力)、晶盛机电(硅片制造设备) , 上海微电子(光刻设备)、沈阳拓荆(薄膜沉积设备)、中科仪(真空获得设备、薄膜沉积设备)、盛美半导体(清洗设备)、华海清科(CMP设备)、南京晶升能源(硅片制造设备)等 。分页标题#e#

【『半导体』,半导体设备厂最新排名,美日绝对垄断】华泰证券认为 , 受益于5G商用推动全球存储芯片扩产及中国大陆整体晶圆、封测产能扩大 , 其中刻蚀和薄膜沉积设备的需求受益程度较高 。 中国半导体设备市场及本土企业的向上拐点或已到来 , 且成长韧性强于全球 , 2020年有望实现领先于海外的更快增长 。 希望有朝一日 , 在全球半导体设备销售TOP15的榜单上 , 能有中国本土企业的一席之地 。

来源:(半导体行业观察)

【】网址:/a/2020/0401/gd358041.html

标题:『半导体』,半导体设备厂最新排名,美日绝对垄断