12日机构强推买入 六股成摇钱树

傻大方提示您本文标题是:《12日机构强推买入 六股成摇钱树》。来源是。

12日机构强推买入 六股成摇钱树。机构|买入|风电|欧普照明|kw---

第1页:福能股份:气电新政出炉业绩拖累减少,风火驱动高成长 第2页:欧普照明:产品渠道筑壁垒,六年激励铸巨头 第3页:航锦科技:精细化管理提升化工业绩,订单释放军工电子持续获益 第4页:长久物流:短期受益治超抢份额,长期关注行业新机遇 第5页:晨曦航空动态点评:航空惯导发展稳健、发动机电子成长可期 第6页:大秦铁路:5月运量强势恢复,低估值高股息具备吸引力

机构|买入|风电|欧普照明|kw---傻大方小编总结的关键词

福能股份(个股资料操作策略股票诊断)

福能股份:气电新政出炉业绩拖累减少,风火驱动高成长类别:公司研究机构:申万宏源集团股份有限公司研究员:刘晓宁,叶旭晨,王璐日期:2018-06-11

事件:

2018年6月7日,公司控股子公司晋江气电收到福建省物价局下发的《关于我省LNG燃气电厂临时上网电价的通知》和《关于中海福建天然气有限责任公司印尼合同天然气门站价格的通知》,通知核定燃气发电临时上网电价为0.5957元/千瓦时,从2018年1月1日起执行;中海福建天然气公司印尼合同天然气销售给燃气电厂的门站价格为73.4513元/吉焦(折2.803元/立方米),自2018年1月1日起执行。

投资要点:

气电新政出炉,电价上调、气价下调,气电资产上半年亏损预计大幅收窄,全年盈利可期。公司下属晋江气电公司上网电价上调至0.5957元/千瓦时(增加0.0523元/千瓦时),采购中海油气价下调至2.803元/立方米(减少0.057元/立方米),上述政策均于2018年1月1日起执行。晋江气电自17年初以来,盈利持续下滑,主要原因在于天然气采购价格多次上调。今年一季度至今,气电资产处于亏损状态,对公司整体盈利拖累较为严重。此次政策出炉,且追溯从年初开始执行,预计将使气电资产上半年亏损幅度大幅收窄。尽管18年晋江气电发电指标转让替代政策尚未明确,但是我们判断此次电价、气价调整效果积极,政策扶持意味明显。经初步测算,假设今年后续电量替代指标数额等于或者略低于去年,公司气电资产全年预计将获得较好的盈利水平。

福建发展风电禀赋优异,公司项目+资金优势兼具,铸就风电板块高成长。福建省风力资源较好,同时属于四类风区上网电价较高;省内无弃风限电,在2017、2018年度风电开发投资监测预警中评级均为绿色,未来风电开发空间广阔。截至2017年底公司在运风电66.4万kW,在福建省风电装机规模中占比26.14%;在建风电42.3万kw,其中陆上风电22.3万kw,海上风电20万kw;后续储备风电约300万kW,助力公司风电板块持续高成长。综合考虑公司装机核准和投产进度,我们预计公司2020年底在运风电装机至少将达到154万kw,较当前有132%的增长空间。公司背靠福建省国资委,携手三峡集团,在福建省内获取项目能力一流;公司今年以来积极推进可转债发行计划,后续增量资金到位风电项目发展有望进一步提速。

火电板块业绩有望逐步修复,18Q1外延收购落地、后续集团资产注入可期,盈利修复+装机增长带来成长空间。17年由于煤价高企,公司下属煤电业绩承压、亟待反转。2018Q1公司完成收购华润温州(20%)和华润六枝(51%)两个煤电项目,其中华润六枝装机132万kW,助力公司控股装机规模大幅提升,后续其配套煤矿投产后项目盈利能力有保障;华润温州收购后作为可供出售金融资产核算,18Q1华润温州已宣告派发现金红利,助力公司一季度确认投资收益1.14亿元,同比增加49.99%。另外,当前福能集团体内尚有218.5万kw的权益装机承诺于2020年底之前完成注入,若承诺如期兑现,将会助力公司火电板块整体规模进一步扩大。

盈利预测与评级:考虑到公司气电新政出炉、全年盈利保障显著增强,我们略微上调公司18~20年盈利预测,预计归母净利润分别为10.99、13.19和15.46亿元(调整前分别为10.52、13.03和15.39亿元),对应eps分别为0.71、0.85、1.0元/股,当前股价对应PE分别为11、9、8倍。公司风电板块高成长确定性强,火电业绩后续有望修复,继续维持“买入”评级。

机构|买入|风电|欧普照明|kw---傻大方小编总结的关键词

涨停敢死队“目标股”曝光标签:摇钱树上一页1

机构|买入|风电|欧普照明|kw---傻大方小编总结的关键词

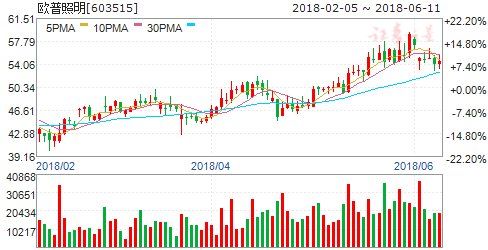

欧普照明(个股资料操作策略股票诊断)

欧普照明:产品渠道筑壁垒,六年激励铸巨头类别:公司研究机构:中信建投证券股份有限公司研究员:花小伟,孙金琦日期:2018-06-11

照明行业龙头,激励计划出炉。(1)欧普照明主要从事照明灯具、光源、控制类产品的研发、生产与销售,并于2017年进入集成家居业务领域,目前照明行业规模排名第一位。(2)公司实际控制人为马秀慧和王耀海,两人系夫妻关系,截至2018年2月合计持有公司82.63%的股份,股权结构集中稳定。(3)公司于2018年2月发布股票期权与限制性股票激励计划,股权激励计划行权价格为43.79元,限制性股票授予价格为21.90元和26.28元,考核条件是以2017年为基数,未来6年净利润复合增长率不低于20%。

收入、利润持续增长,盈利能力稳定。2015-2017年公司营业收入分别为44.69亿元、54.77亿元和69.57亿元,同比增速分别为16.28%、22.55%和27.03%;复合增速为24.77%;归母净利润分别为4.36亿元、5.06亿元和6.81亿元,同比增速分别48.66%、16.17%和34.48%,复合增速24.98%。盈利能力方面:2015-2017年公司毛利率分别为38.60%、40.90%和40.59%,净利率分别为9.93%、9.35%和9.80%,盈利能力保持稳定。

照明行业持续发展,LED迅速渗透,龙头企业快速布局。(1)据统计局数据,2015年国内照明行业规模以上企业收入约为4120亿元,同比增长约6.81%,2011-2015年复合增速为8.60%,按此增速预计2016-2017年行业规模为4473亿元和4858亿元。欧普照明市占率约为1.43%。(2)全球各国纷纷出台政策支持LED发展,LED照明应用渗透率迅速提升,2016年国内LED照明产品渗透率提升至42%。(3)欧普照明2013年加快LED照明替代传统照明的脚步,第一条LED自动化生产线开始投入生产,2014年完成了LED照明转型,目前LED产品占比已达90%。

多产品、新业务、全渠道助力欧普持续增长。(1)欧普不断丰富家居照明产品结构,满足各类应用场景照明需求,与华为、腾讯合作布局智慧家居,同时不断拓展商用照明领域。(2)2017年公司进入集成家居领域,实现从照明产品向硬装品类的突破。(3)公司线下零售终端网点数量已经增长至10万多家,专卖店数量达到3500家;线上拥有官网、天猫、京东等主流电商销售平台,2017年双11销售额3.02亿,同比增长47.51%。

竞争比较:欧普规模领先,战略执行到位,龙头地位稳固。(1)业务:一二梯队企业产品系列相近、品类齐全,但家居、商用侧重各有不同,欧普在家居照明基础上逐步发展商用照明。(2)业绩:欧普规模最大,2017年营收69.57亿,毛利率40.59%,均位居行业首位。(3)研发:各企业均重视研发投入,研发费用投入比例接近,均为3%-4%。(4)渠道:欧普渠道建设较为全面,数量领先,目前欧普专卖店超过3500家,雷士、三雄极光分别超过3600和1800家。

投资建议:我们预计2018-2019年营业收入分别为86.05亿元和106.41亿元,同比增长23.69%和23.66%;归母净利润分别为8.50亿元和10.46亿元,同比增长24.74%和23.07%,公司目前总股本5.82亿,EPS为1.46和1.80元/股,对应18-19年PE为37.2x、30.2x,维持“买入”评级。

风险因素:行业竞争加剧;房地产行业波动风险。

机构|买入|风电|欧普照明|kw---傻大方小编总结的关键词

涨停敢死队“目标股”曝光标签:摇钱树上一页12

机构|买入|风电|欧普照明|kw---傻大方小编总结的关键词

航锦科技(个股资料操作策略股票诊断)

航锦科技:精细化管理提升化工业绩,订单释放军工电子持续获益类别:公司研究机构:中信建投证券股份有限公司研究员:黎韬扬日期:2018-06-11

事件

6月4日,公司发布2018年半年度业绩预增公告,预计实现归母净利润2.26亿-2.56亿元,同比增长270%-320%。

简评

化工业绩持续向好,订单释放军工电子获益

受国家政策影响,化工行业持续向好,公司紧抓市场机遇,灵活调整产品销售策略和原料采购策略,同时对内严格管理,加大技术改造投入,控制产品生产成本,促使公司化工业务利润大幅增。2018年第二季度,受到公司及部分主要客户年度例行停产检修的影响,化工业务开展遭遇一定压力,但公司精细化管理效果显著,产品毛利率大幅提升,2018年上半年化工业务预计实现同比228%-278%的盈利增长。

2018年上半年,军工电子受益于订单释放的影响,与去年同期相比业绩提升明显。同时,根据公司一季度业绩预告,军工板块一季度盈利同步增长110%-152%,业绩表现优异。公司与二一四所达成全面合作协议,双方优势互补,提升上市公司集成电路技术实力。在军工芯片国产化需求日益迫切的大形势下,公司军工业务高增长势头有望延续。

战略投资者入局,重点发力军工电子

5月4日,新余环亚入股新余昊月,增资完成后将持有新余昊月29.013%股权。新余昊月为公司控股股东,持有上市公司28.66%股份。本次增资前,火炬树、武汉瑞和分别持有控股股东新余昊月83.33%、16.67%股权。根据已签署协议,新余环亚拟向新余昊月增至3亿元、火炬树拟增资1.34亿元,同时火炬树受让武汉瑞和持有的新余昊月股份,完成后火炬树将持有新余昊月70.987%股权,新余环亚将持有29.013%股权。

战略投资者深耕军工电多年,入局公司有利于促进公司军工业务外延+内生增长。本次协议交易方之一新余环亚执行合伙人张亚与公司收购长沙韶光与威科电子的交易方之一系同一人,张亚先生深耕军工电子领域多年,是长沙韶光、深圳市芯远半导体、南京中旭电子、成都思科瑞微电子等十多家电子公司的股东。控股股东此次引入新余环亚作为战略投资者,有利于本公司军工业务的内生+外延式扩展,为公司开拓军工电子产业链提供了有利条件。

高管增持彰显信心,员工持股激励业务发展

2017年7月,公司发布公告称公司董事长和部分高级管理人员拟增持公司股份;截至2018年1月2日,公司董事长蔡卫东、财务总监欧阳国良和副总经理徐子庆共完成增持公司股票2039.85万股,持股比例合计达到2.95%。2017年11月,公司发布第一期员工持股计划,截至12月22日已完成购买公司股票973.44万股,成交金额合计1.16亿元,第一期员工持股计划已完成股票购买。我们认为,公司通过高管增持和员工持股计划,充分调动管理者和员工的积极性和创造性,吸引和保留优秀管理人才和业务核心人员,全面提升公司员工的凝聚力和公司竞争力。

资产重组一波三折,军工电子转型初步落地

2016年8月5日,航锦科技披露重组预案,拟以发行股份及支付现金的方式购买长沙韶光、威科电子、成都创新达三家公司100%股权。2016年9月9日,证监会官网发布《上市公司并购重组行政许可审核情况公示》,航锦科技列入审慎审核类别。2016年12月20日,证监会重组委不予核准公司本次资产重组。2017年6月14日,公司终止发行股份及支付现金购买资产并募集配套资金,拟以现金方式对“长沙韶光”70%股权、“威科电子”100%股权进行收购。2017年9月10日,与标的公司相关股东签署正式股权收购协议,标志着现金收购方案初步落地。长沙韶光是我国军用集成电路产品的重要供应商,具备较强的军用集成电路研发设计以及封装测试能力;威科电子系业内技术工艺领先的厚膜集成电路生产商。2016年,长沙韶光与威科电子分别实现营业收入2.45亿元和1.19亿元,实现净利润0.68亿元和0.35亿元,整体净利润率达28.3%,高于公司原化工主业4.28%的净利润率水平,将大幅提升公司整体盈利能力。

我们认为,通过本次收购公司将建立起涵盖军用集成电路设计及封装测试及厚膜集成电路业务体系,两家标的公司分属于集成电路(芯片)、关键组件两大环节,在技术研发、产品供应等方面协同效应显著,有望大幅提升公司综合竞争力。战略投资者深耕军工电子多年,入局控股股东后有望促公司内生+外延增长,有利于公司打造军工电子产业链。

盈利预测与投资评级:化工持续向好,转型军工电子增强盈利能力,维持买入评级

我们坚定看好公司未来发展前景,预测公司2018年至2020年的归母净利润分别为5.10亿元、5.85亿元、7.22亿元,同比增长分别为99.22%、14.64%、23.48%,相应18年至20年EPS分别为0.74元、0.84元、1.04元,对应PE分别为18、16、13倍。综合考虑公司稀缺性、业绩存在超预期可能、未来外延拓展等因素,我们认为公司具备成长为军工电子龙头潜力,未来发展空间广阔,维持买入评级。

机构|买入|风电|欧普照明|kw---傻大方小编总结的关键词

涨停敢死队“目标股”曝光标签:摇钱树

- 国务院机构编制规定陆续发布

- 今年底全面完成培训机构整改

- 自如公司委托检测机构涉嫌无资质出具报告

- 中纪委加强央企境外机构监督:管党治党海外无例外

- 北京查处23家违规中介机构

- 湖北:全面放开养老市场 重点支持社会资本兴办特色医疗机构

- 机构改革后,国家卫健委的"计生"司局不见了

- 部委“三定”方案密集公布 诸多新增内设机构亮相

- 广元昭化:派驻机构改革期间纪检工作“不断档”

- 12日天宇上演“金星合月”天象 西方低空看最美“星月童话”