供给收缩需求加大 铜市四股有望步入长牛

傻大方提示您本文标题是:《供给收缩需求加大 铜市四股有望步入长牛》。来源是。

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

供给收缩需求加大 铜市有望步入长牛

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

据中国证券报报道,百川资讯数据显示,6月7日,国内市场电解铜价格上涨1110元/吨,铜精矿上涨900元/吨。7日,上期所沪铜1807合约报53930元/吨,上涨2.18%,创三个多月来新高。业内人士表示,国际铜矿供给减少,国内废铜供给受限,叠加需求加大,铜价有望稳步进入长牛。

||##PG##||

步入|有望|供给|铜价|需求|收缩|电解铜---傻大方小编总结的关键词

云南铜业(个股资料 操作策略 股票诊断)

云南铜业首次覆盖:资源冶炼规模提升,区域布局更趋完善

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

云南铜业 000878

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

研究机构:平安证券 分析师:陈建文 撰写日期:2018-05-30

公司是我国铜龙头企业,2016年起业绩显著改善:云南铜业是我国铜龙头企业之一,铜资源储量和电解铜规模位居主要上市铜企前列。电解铜是公司主导产品,历年收入占比超75%,而毛利主要由电解铜和贵金属贡献。2016年以来,随着铜行业景气提升,公司业绩显著好转,预计未来公司将继续受益铜行业供需格局向好。

坐拥地域优势,拟定增普朗铜矿大幅增厚铜资源储量:公司所在的云南省铜资源储量位居全国第三,约占我国铜资源储量的11%。凭借地域优势,公司在云南省内拥有铜资源储量204.5万吨,主要分布在下属的金沙矿业、玉溪矿业、楚雄矿冶、迪庆矿业。公司目前拟定增收购迪庆有色50.01%股权,迪庆有色是属特大型铜矿,拥有铜资源储量(包括低品位)281万吨,定增完成后,公司铜资源储量有望达到485.5万吨,提高137%。迪庆有色设计产能为年开采铜矿石1250万吨,我们预计矿山铜年产量超5万吨,相对目前公司5~6万吨矿产铜产量而言,增长接近翻番。

电解铜规模提升,区域布局完善:公司目前在产电解铜产能约60万吨,主要位于云南昆明的西南铜业分公司和内蒙古赤峰云铜。公司目前正建的项目有位于福建宁德的中铝东南铜业(公司持股60%)40万吨电解铜产能项目,此外,赤峰云铜正进行搬迁改造,预计新增电解铜产能30万吨。全部项目投产后,公司电解铜的产能将增加至约130万吨,提升117%,并且随着东南铜业投入运营,公司电解铜区域布局更趋完善,形成辐射全国的格局。

贵金属产量预计随着电解铜规模扩大增加:公司贵金属产品主要是金和银,它们随电解铜生产而产生。近年来,公司贵金属产量相对稳定,其中黄金产量在10吨左右,白银产量在450吨以上。我们预计未来贵金属产量将随着电解铜产量增加而增长。

盈利预测及投资评级:不考虑增发摊薄,我们预计新产能释放和产品价格重心上移将推动公司业绩增长,预计公司2018~2020年EPS为0.32、0.40和0.54元,同比增长100.3%、23.9%和34.2%,对应当前收盘价的PE分别为35、28和21倍,考虑到公司资源优势、规模扩张以及未来铜价重心上移可能性,我们首次覆盖,给予公司“推荐”投资评级。

主要风险提示:1)产品价格大幅波动的风险。公司收入和利润的主要来源电解铜、贵金属产品,而铜、贵金属价格受供需、地缘政治、期货市场、美元汇率等多方面因素的影响,波动较为频繁。如果未来铜或贵金属价格大幅波动,将对公司业绩和经营造成较大的影响。2)套期保值的风险。公司部分铜产品通过期货市场交易,在进行套期保值交易时如对未来铜价走势判断失误,或交易过程中出现保证金不足而被强制平仓、产品不能按期交割等情况,则可能面临套期保值效果不达预期甚至发生额外损失的风险。3)定增和新项目低于预期的风险。公司此次拟定增收购迪庆有色50.01%的股权和东南铜业40万吨电解铜项目建设,这两个项目将使公司铜资源储量以及电解铜产量将有较大提升。如果定增进度低于预期,将影响公司新项目建设和产业链主要产品产能规模提升,从而对公司中长期发展造成一定影响。

||##PG##||

步入|有望|供给|铜价|需求|收缩|电解铜---傻大方小编总结的关键词

江西铜业(个股资料 操作策略 股票诊断)

江西铜业:资产减值及套保拖累业绩,铜价运行中枢抬升

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

江西铜业 600362

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

研究机构:国海证券 分析师:代鹏举 撰写日期:2018-04-04

报告期内,产销平稳。报告期内,公司生产铜精矿含铜20.96万吨,基本与上年持平;生产阴极铜137万吨,比上年增加16万吨;生产黄金25.58吨,基本与上年持平;生产白银484吨,比上年减少23吨;生产各类铜材产品共114万吨,比上年增加19万吨;生产硫酸357万吨、硫精矿250万吨,与上年基本持平。

铜价上涨,公司利润大幅增厚。报告期内,公司毛利润同比增长22亿元,增长31%,主要得益于2017年市场铜均价同比增长大约1300美元/吨。

供给收缩仍将持续,铜价运行中枢有望继续抬升。从供给端看,资本支出回落带来的精矿供给收缩仍将维持2-3年;从需求端看,全球经济复苏趋势不改,但近期市场担忧中国地产开工销售情况和中美贸易战带来的负面影响,导致铜价明显回落,我们认为国内宏观经济和中美贸易战的可能性好于市场的悲观预期,二季度铜价将重返年初高位。

资产减值及套保拖累公司2017年业绩。2017年公司发生了23.36亿元的资产减值损失和9.58亿元的商品期货及远期合约平仓损失,拖累了公司的净利润水平,由于此类损失属于一次性费用,因此2018年公司将释放更多净利润。

盈利预测和投资评级:依据公司年报披露的生产目标和我们对铜价的判断,预计公司2018-2020年的EPS分别为1.09元,1.16元,1.25元,对应PE分别为15.96倍,15.10倍,13.94倍。维持“买入”评级。

风险提示:铜、金、银、硫酸等公司产品价格下跌,铜精矿加工费大幅下跌,终端需求低于预期,公司产出不及预期。

||##PG##||

步入|有望|供给|铜价|需求|收缩|电解铜---傻大方小编总结的关键词

楚江新材(个股资料 操作策略 股票诊断)

楚江新材:携手鑫海铜业,强化导体材料及新能源布局

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

楚江新材 002171

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

研究机构:中泰证券 分析师:杨帆 撰写日期:2018-05-14

事件:公司日前发布公告称(1)公司以自有资金人民币3,000万元,收购汤优钢先生持有鑫海铜业12.5%的股权。同时,以自有资金对鑫海铜业增资人民币3,000.00万元;本次股权转让及增资完成后,公司将持有鑫海铜业22.22%的股权。(2)公司与鑫海铜业签署了《战略合作框架协议》,双方一致同意利用各自的优势,遵循优势互补原则,在新能源和新能源汽车铜导体材料领域建立深度战略伙伴合作关系。

鑫海铜业专注导体材料研发制造。鑫海铜业有着30年导体材料的研发制造历史,一直致力于导体延伸工艺的技术研发和科技创新,以高质量、高科技含量的导体材料为重点发展方向。公司研发、生产的高精度圆铜丝、镀锡软圆铜线、铜并线、镀锡铜并线、软铜绞线、镀锡软铜绞线广泛应用于新能源汽车、先进轨道交通、电力装备、新一代信息技术、国防军工、国家智能电网、太阳能光伏发电等行业,现有导体材料年生产能力近10万吨。2017全年实现营业收入36.07亿元,净利润3488.8万元。本次投前估值2.4亿元,对应PE6.88倍。鑫海铜业2018年承诺净利润3800万元,若完成有望增厚楚江新材投资收益。

根据双方签订的框架协议,双方将在多方面展开合作,(1)业务协同:双方共同发挥上下游产业协同优势,楚江新材加快优质导体母材产能建设,提供更加优质的原材料,鑫海铜业加快新兴应用领域导体产品开发和产能扩充,共同促进产品质量和产能规模增长,提高市场占有率。(2)技术合作:楚江新材引进国外一流的装备和工艺技术,双方共同研发“面向新一代新能源和新能源汽车用导体材料”,实现产品国内领先,并替代进口。(3)资本助力:楚江新材将依托自身在资本市场的平台优势,为鑫海提供系统的融资解决方案,并在条件成熟的情况下,积极推动鑫海铜业的IPO或并购重组,并享受优先增资入股和并购重组的权利。

优势互补,强化导体材料及新能源方向布局。楚江新材是铜基材料龙头,高精带铜合金板带材行业排名第一、铜导体材料区域领先,近些年来,公司以新能源、新材料为战略拓展方向,不断延伸产业链。导体材料是公司战略发展方向的一个重要落脚点,本次与鑫海铜业合作,将有利于双方优势互补,提升产业协同效应。双方希望通过共同努力,在3-5年内,将铜导体材料产能规模增至20万吨以上,年实现销售收入100亿元以上,产品品质一流、替代进口,稳居国内前三。10年内,产销规模增到30万吨以上,成为国内第一。

双轮驱动发展战略明晰,稳扎稳打坚定执行。公司以实施先进基础材料和高端装备制造及军工新材料的双轮驱动为核心战略,并以未来5-10年,每年保持20%-30%的持续增长为核心目标。公司2015年收购顶立科技,完成新材料领域布局第一步,16年非公开发行募资近6亿元布局新材料、新能源领域,以实现顶立新材料技术的产业化。本次收购鑫海铜业股权,旨在强化铜导体材料实力及新能源领域布局,是公司双轮驱动战略的进一步落地之举,有望为未来公司业绩贡献新的增长点。

投资建议:我们预计18-20年实现EPS分别为0.41/0.53/0.66元/股,当前市值对应18年动态PE为17倍,维持增持评级。

风险提示:募投项目进展不及预期;外延并购不顺利;新材料布局进展缓慢。

||##PG##||

步入|有望|供给|铜价|需求|收缩|电解铜---傻大方小编总结的关键词

铜陵有色(个股资料 操作策略 股票诊断)

铜陵有色2017年报点评:增量降本,2018年利润或明显提升

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

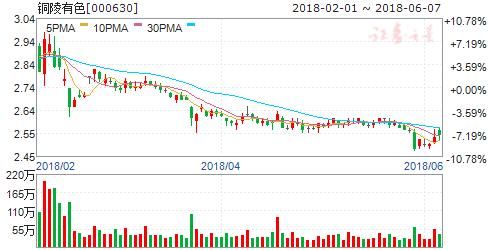

铜陵有色 000630

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

研究机构:太平洋 分析师:杨坤河,黄付生 撰写日期:2018-04-16

事件:

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

公司发布年报,2017年实现营收824.3亿元,同比减少4.91%;实现归母净利5.49亿元,同比增加204.35%;基本每股收益0.05元。 n

点评:

供给收缩需求加大 铜市四股有望步入长牛。步入|有望|供给|铜价|需求|收缩|电解铜---

1、毛利创历史新高,主要产品销量下滑部分拖累收入: 2017年公司主要盈利单位金冠铜业、金隆铜业连续大修,金昌冶炼厂关停等,导致公司主要产品产销略有下滑,其中阴极铜销量下滑1.88%、硫酸销量下滑11.36%,直接拖累了整体营收。不过全年铜均价同比上涨31%、硫酸均价同比上涨76%,铜精矿加工费、锂电箔加工费维持稳定仍令公司毛利同比增加28.5%至40.87亿元达历史新高。

2、期间费用率同比回落,但资产减值损失高企:2017年公司及销售费用同比分别增加9.8%及19%,但因汇兑净损失较少令财务费用减少近一半,因而导致期间费用率同比回落0.32个百分点至2.23%。但资产减值损失同比增加7.38亿元,令利润受到较大影响,减值损失增加主要因金昌冶炼厂全面关停及子公司仙人桥矿业、黄铜棒材等公司计提固定资产减值增加。

3、2018年轻装上阵,增量降本中业绩或将有明显提升:2017年资产减值做完后,不利因素已经消除,公司将轻装上阵。同时沙溪铜矿2017年中已顺利达产,2018年铜矿增幅预计达15%-25%;此外公司规划2018年阴极铜及硫酸等产量亦将有可观增幅,且铜箔在建1万吨/年待投产。而“奥炉工程”基本建成,预计阴极铜加工成本较改造前将下降18%、硫酸生产成本较改造前将下降35%。增量降本中,预期公司2018年业绩将有明显提升。

4、投资建议:预计2018-2020年归母净利14.46/15.89/16.09亿元,EPS为0.14/0.15/0.15元,推荐增持评级。

5、风险提示:价格波动风险、汇率风险、冶炼产能无序扩张。

- 如何满足流量旺季需求?阿里妈妈与商家共建营销玩法

- 杭州的这份工作月入近7000元 需求排全国第四!

- 每个年龄阶段 根据需求 调整理财方案

- 服务清单回应需求 家门口服务站真贴心

- 李克强:保障群众基本用药需求 减轻药费负担

- 男人睡前这3个“生理需求”,尽量满足,或许能助男人“肾强壮”

- 寿光受灾致全国菜价上涨?农业农村部:对供给影响有限

- 坚硬的需求内核:深圳房租上涨现场

- 上海终身学习报告发布:近三成市民有较强或强烈终身学习需求

- 人民日报:乡村学校满足不了村民对优质教育的需求