全球经济出现不祥之兆,利率大拐点出现,时代变局即将发生!

傻大方提示您本文标题是:《全球经济出现不祥之兆,利率大拐点出现,时代变局即将发生!》。来源是。

全球经济出现不祥之兆,利率大拐点出现,时代变局即将发生!。全球经济|利率|即将发生|拐点|变局|时代---

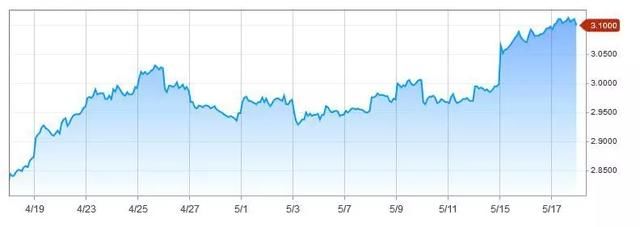

十年期美债收益率在五月份屡屡刷新前期纪录,在3%上方区域站稳了脚跟。

5月17日,美国10年期国债收益率涨至3.11%,创下近7年新高。

全球经济|利率|即将发生|拐点|变局|时代---傻大方小编总结的关键词

图为10年期美债收益率

全球新债券大王Jeffrey Gundlach预料:“3%为10年期美债收益率‘红线’,一旦这个水平被突破,美国股市就将转向下行,甚至引发全球股市出现多米诺效应接连下跌。”

金融市场应验了他的说法,最近风波不断。黄金暴跌,美元大涨,股市下跌……

牵一发而动全身!

那些需要“水”发展经济和维持资产价格泡沫的国家也开始出现崩盘的迹象。

阿根廷的货币呈断崖式下跌,央行8天三次加息,基准利率由27.25%飙升至40%。

5月15日,土耳其里拉兑美元汇率刷新历史新低,日内一度重挫2.5%,领跌新兴市场货币。

巴西雷亚尔、俄罗斯卢布、印度卢比跌得也是来势汹汹。

……

作为大时代参与者的我们,恐怕很难客观看待当前世界经济的发展局势。

其实,全球利率大拐点已经来临,对大多数人而言,这正是一生一次改变命运的时刻。

周金涛说过:“每个人的财富积累一定不要以为是你多有本事,财富积累完全来源于经济周期运动的时间给你的机会。”

全球经济|利率|即将发生|拐点|变局|时代---傻大方小编总结的关键词

1

什么是利率

先简单科普一下,什么是利率。利率是单位货币在单位时间内的利息水平。一般来说,当经济过热,通货膨胀上升时,国家就会提高利率和收紧信贷;当经济温和时,国家就会适当把利率调低。

利率通常由国家的中央银行控制,它已成为各国中央银行调控货币供求和宏观经济的主要手段。

利率主要从以下几个方面对我们的经济生活产生影响:

一是通过影响储蓄收益调节社会资本供给,例如提高利率可以增加居民储蓄;

二是通过对投资成本的影响调节社会投资总量和投资结构,例如提高利率会减少社会投资总量,而差别利率可以调节社会投资结构,总储蓄和总投资的变动将影响社会总供求;

三是通过影响企业的生产成本与收益,促进企业改善经营管理。

全球经济|利率|即将发生|拐点|变局|时代---傻大方小编总结的关键词

2

利率对全球市场影响几何

一般而言,利率上升,引发债务成本上升,影响的将是全球经济,这里不仅仅是金融市场,还包括实体经济。

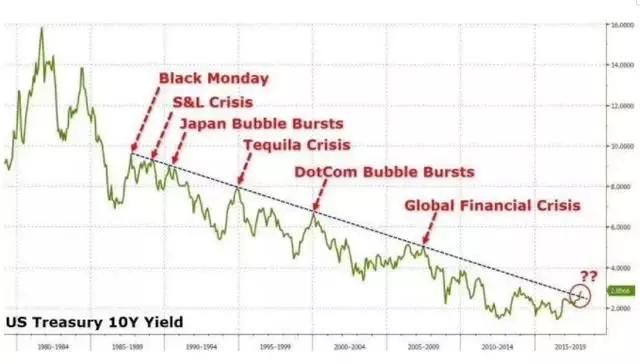

过去40年,央行的降息幅度之大,这样直接导致利率趋向于0,使得现在全球的债务是2008年的数倍,央行极度宽松的政策造就了史无前例的资产泡沫。

例如,过去几年市场估值的上涨远快于公司利润的上涨,这导致股市不断新高,估值接近或超过历史最高。特别是2008年金融危机后,美联储、欧洲央行、日本央行和英国央行等均采取了降息和以大规模资产购买为主要特征的量化宽松货币政策。

格林斯潘的低利率政策导致了互联网科技泡沫,最终在2000年左右破灭,然后利率仍在继续往下,一直到了2008年再次更大的泡沫破灭。最后各国又继续无底线地宽松,包括量化宽松。

这样也就导致了全球长债利率持续多年下行。

如下图所示,美债收益率的下行是里根时代开始的。

全球经济|利率|即将发生|拐点|变局|时代---傻大方小编总结的关键词

最离谱的是在2016年中全球一半国家的长债都颠覆了金融常识的负利率。

因此,十年期美债收益率3%并不是简单地冲击一下,很可能是一个中长期拐点的开始。此前利率提升的速度是远慢于经济复苏速度的,但2018年以美债为代表的全球利率拐点已经开始了。

全球经济|利率|即将发生|拐点|变局|时代---傻大方小编总结的关键词

3

宽松盛宴结束,世界经济再现混沌

金融市场有十年一轮回的说法。

这一轮全球央行的大放水,在完成推动经济平稳的使命后渐入尾声,宽松盛宴即将结束。

2015年12月,美联储结束了零利率政策,开始逐步加息,至今已完成6次,并且有加速加息和缩表的趋势。(2年缩表1万亿美元以上)

2017年4月,欧洲央行减少购债规模,英国央行在2017年11月启动了10年来的首次加息,欧日央行也都在考虑退出QE(2018年欧洲央行可能缩表)。

十年美债突破了长达30多年的下行通道开始反转,现在全球在同一时刻开始转头离场,影响将非常巨大!

美国国债利率作为无风险收益的基点,将会全面影响金融市场各种资产的价格。比如股市、大宗商品和汇率等价格将会发生深刻变化。

一方面全球资产价格可能出现全面的重新定价,美国国债利率的变动意味着全球流动资金的方向发生转向,开始由以往流向新兴市场的资金回流到美国,其他货币则面临贬值压力。

例如,最近美国国债利率上升,导致美元进一步走強,非美元货币弱势。欧元、英镑、日元及人民币等非美元货币突然走弱,很大程度是与美元走强有关。

另一方面市场的避险情绪也显露出来。它直接冲击世界上不同的资产市场,特别是对高风险的股票市场来说,冲击可能会更大。Global公司的数据显示,新兴市场从4月底以来经历着资金撤离,投资者从新兴市场债券基金撤出的资金,达到了过去几个月的高位。

就目前的国际市场来说,由于美国国债及美元上升的影响开始扩大,直到3月中都显著跑赢的新兴市场已经现出了疲态,有可能触发一直酝酿未爆发的避险情绪及全球资金流向逆转,如果这种情况发生,中长期而言,将对新兴市场将造成不小的冲击。

按照目前的利率水平、央行资产规模、全球资产价格来看,如果全球经济再衰退,各国央行已经没有任何工具可用了,由于货币之松利率之低是史无前例的,货币政策的边际效应越来越弱,最终只能影响资本市场,资产泡沫越来越大。

这次宽松的盛宴持续了太久,以致于人们都忘记了风险和周期,认为永恒存在极低的利率、宽松的货币、资产永远涨。

全球经济|利率|即将发生|拐点|变局|时代---傻大方小编总结的关键词

4

大变局之下,中国路在何方

达尔文在《物种起源》里曾说:“存活下来的物种,不是那些最强壮的种群,也不是那些智力最高的种群,而是那些对变化做出最积极反应的物种。”

宽松盛宴结束,最容易出现的情况就是资产价格的下跌,尤其是泡沫严重的资产,中国也无法是个例外。

美国十年期国债的利率上升,未来资本外流压力会不会在我国重现,3万亿元外汇储备保卫战会不会再一次打响,已经不再是遥远的话题。

4月26日在岸人民币(CNY)兑换美元汇率跌至6.33,连跌第5个交易日。这使今年以来在岸人民币兑换美元升值幅度收窄至2.88%。

全球经济|利率|即将发生|拐点|变局|时代---傻大方小编总结的关键词

贬值压力越大,对维持本币计价的资产泡沫的压力也会越大。

在全球货币政策收紧之下,中国没有启动加息,但是政府已经明确表态货币政策会从宽松转向审慎偏紧。

我们可从行长易纲的这段话中看出来:

“中国目前实行的是稳健中性的货币政策,并没有实行量化宽松政策及零利率政策。关于主要经济体央行资产负债表收缩问题,我们在很早前就已经预期到了这种变化,所以已经完全准备好了。目前,中国十年期国债收益率约为3.7%,美国十年期国债收益率约为2.8%,中美利差处于比较舒服的区间。包括货币市场的隔夜利率和七天利率,中美利差也在舒适的范围内。简短地说,面对主要经济体货币政策正常化,我们已经做好了准备。

既然我们有稳健的基础,当其他国家开启货币政策正常化时,我们依然会保持稳健。比如美国目前已加息了6次,但人民币的收益率曲线还是一直比美元收益率曲线高80-100个基点,保持了稳定的利差。我们认为,目前货币政策格局和利差格局总体上都是稳定的,有利于中国经济发展。”

其实就是:80-100BP是属于“舒适的区间”。但是,现在中国不舒适了。中国是3.6%,美国是3%,也就说利差已经离开了稳定的区间,缩小到了60BP。利差会影响资本流动,从而会影响汇率。正如之前的港币和美元的利差拉得太大了,港币贬值无底线。

大时代已经来临,我们如何守住资产,这是一个值得深思的难题。

- “反思互联网经济”是个伪命题 |《财经》社评

- 中国股市又出现荒唐行为,历史或将重演,是谁想摧毁中国股市?

- 罕见!金正恩特朗普握手照传遍全球 美朝峰会中这一货币\"惊魂未

- 世界日报力推《一带一路国际日蓝皮书》引全球关注

- 中国最像阿斗的省份,大力扶持多年,经济总量却排在全国倒数第四

- 6月份被好运席卷的星座,好消息频繁出现,挡都挡不住!

- iPhone X第一季出货量1271万 全球排第一

- 金正恩表示要学习新加坡经济社会发展经验

- 2024年全球畅销药TOP50

- 湖北有多强?经济总量与有“钻石之都”之称的国家相当,厉害了!