拟作价34亿\"嫁入\"天泽信息 跨境电商有棵树或重回资本市场

傻大方提示您本文标题是:《拟作价34亿\"嫁入\"天泽信息 跨境电商有棵树或重回资本市场》。来源是。

拟作价34亿\"嫁入\"天泽信息 跨境电商有棵树或重回资本市场。天泽信息|资本市场|拟作|李志强|重回|跨境电商---

摘要伴随着跨境电商快速发展,近期跨境电商再现投资热,不少企业选择“卖身”给上市公司。业内认为,跨境电商纷纷选择被上市公司并购,很多时候是希望尽早获得资源和资金,获得支持的资金把业务进一步做大做强。

天泽信息|资本市场|拟作|李志强|重回|跨境电商---傻大方小编总结的关键词

时隔大半年,跨境电商有棵树并购重组终于有了新的进展。

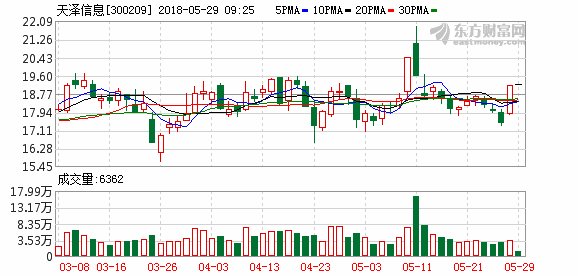

5月25日晚,天泽信息(300209)发布了《天泽信息产业股份有限公司发行股份及支付现金购买资产并募集资金暨关联交易报告书(草案)》(以下简称《草案》),披露了与跨境电商有棵树的并购重组进展。与此前公布的预案相比,有棵树的整体估值不变,维持34亿元的交易对价。

但采访人员注意到,与之前预案不同的是,草案披露了本次交易引入了新的战略投资者鼎晖举新。此外,双方对赌方式进行了一定调整:有棵树承诺在2018至2020年度,实现净利润分别不低于26,000万元、33,000万元和41,000万元的业绩。

自去年开始,跨境电商就频频收到资本抛出的“橄榄枝”。例如华鼎股份购买通拓科技100%股权、浔兴股份拟逾10亿元收购价之链65%股权等。值得一提的是,新三板不少跨境电商企业尽管业绩远超主板上市标准,但仍选择“卖身”给上市公司,以期更快地登陆主板。有棵树CFO兼董事会秘书李志强在接受采访人员采访时表示,大的跨境出口企业发展到一定阶段就更需要资本的助力,而之所以往并购这个方向走,与需要资本的迫切性与A股IPO时间效率有关。

又一跨境电商被上市公司看中

拟作价34亿\"嫁入\"天泽信息 跨境电商有棵树或重回资本市场。天泽信息|资本市场|拟作|李志强|重回|跨境电商---

根据《草案》,天泽信息拟以发行股份及支付现金相结合的方式向肖四清等32位交易方购买其持有的有棵树合计99.9991%股权,拟购买资产共计作价339,997.06万元。交易完成后,有棵树将作为天泽信息控股子公司独立运营。而这也将会是有棵树自去年9月退出新三板后,再次回到资本市场。

与科技相结合,许多企业似乎都有必要,跨境电商也不例外。此次有棵树所“嫁”对象--天泽信息,是一家专注于提供以物联网和大数据技术为核心的硬件、软件及服务的高新技术企业。

李志强认为,基于天泽信息的物联网、IT技术优势,有棵树可以加强对数据的挖掘和应用、扩大系统优势,提高运营效率。

早在去年9月,有棵树“嫁入”天泽信息的预案就已经被公布。直到现在,双方才公布最新进展,很大原因在于业务的剥离与并购流程的推进。

据李志强介绍,此次并购重组不包括有棵树旗下海豚供应链这一业务,这一业务去年在天泽信息决定收购有棵树前,有棵树就表示要将海豚供应链剥离。据了解,此业务的剥离一直持续到2017年底。

“由于海豚供应链没能达到上市公司的标准,所以我们在决定并购前就开始剥离,天泽只收购了出口方面的业务。”李志强说。

采访人员注意到,与此前披露的预案相比,最大的调整无疑是草案披露了本次交易引入了新的战略投资者鼎晖举新。根据草案,占股3%的机构股东鼎晖举新将参与此次并购,换股价格为21.98元,高于目前天泽信息17.45元(25日收盘价)的股价。

此外,对赌方式也进行了一定调整,有棵树承诺在2018至2020年度,实现净利润分别不低于26,000万元、33,000万元和41,000万元的业绩。

根据《草案》,2017年度,有棵树营业收入超23亿元,增长56.65%;实际净利润约为1.6亿元,增长134%。而根据此前有棵树披露的财务报告来看,这已经是有棵树连续三年保持净利润100%以上的增长。

李志强表示,随着跨境电商市场的逐渐增大,加上有棵树自身供应链的完善,未来达到承诺预期压力不大。

《草案》表示,此次草案经双方董事会审议通过,具备很高的确定性。根据并购重组相关规定,预计双方将于15个工作日内召开股东大会,审议并通过正式方案。

跨境电商并购前的“尴尬”

拟作价34亿\"嫁入\"天泽信息 跨境电商有棵树或重回资本市场。天泽信息|资本市场|拟作|李志强|重回|跨境电商---

事实上,有棵树的重组并购可以算是赶上去年兴起的跨境电商并购潮流。继2016年跨境电商扎堆涌上新三板后,2017年,跨境电商企业不断收到A股上市公司发布收购的交易预案。如新华锦拟收购爱淘城,天泽信息拟34亿元收购有棵树、浔兴股份拟以10.14亿元收购价之链65%股权等等。

在二级市场,投资者似乎对此类并购也反应积极。汛兴股份、华鼎股份等在公布收购跨境电商预案后,股价也都随之上涨。

业内人士在接受采访人员采访时表示,由于业绩好、增速高、体量大,A股市场又较为稀缺,跨境电商企业二级市场估值不低,成为上市公司热衷并购的标的之一。

“上市公司选择并购的标的肯定是越大越好。”李志强表示,从目前的并购案例来看,年销售额达15亿,净利润达1亿的跨境电商更容易被上市公司青睐。

而在目前已经并购重组的跨境电商中,多数经营水平已经达到A股IPO标准,但为何一致选择“卖身”于上市公司?

“资本对这一领域的推力是极大的,上市公司的资本远远要比融资大。”上述业内人士说。

上述业内人士进一步表示,跨境电商纷纷选择被上市公司并购,很多时候是希望尽早获得资源和资金,获得支持的资金把业务进一步做大做强。而一旦有一家跨境电商通过并购上市,资本优势立马就会凸显,其他企业也不得不跟上步伐。

而在另一边,从去年年底开始,证监会发审委就开始对A股IPO企业门槛收紧,这让不少欲上市的企业一再未能登上A股。面对政策收紧压力,选择“嫁入”上市公司,无疑是跨境电商企业登陆A股最快也是最省力的方式。

对有棵树来说也面临这样的“尴尬”。“由于IPO不确定性较大,加上有棵树目前已经融资超10亿,在资本上可选择的空间逐渐缩小,所以我们认为重组并购是目前获得更多资本支持的最佳方式。”李志强坦言。

- 嫁入迪拜的中国女孩 虽生活富裕却要不断生娃

- 她曾是郭晶晶的婆婆,因一件珠宝离婚,如今50岁后再次嫁入豪门!

- 飞利信34亿外延扩张商誉增至24亿 应收账款3年增13亿计提坏账无转

- 德银:保利协鑫拟售江苏中能作价理想 料可提振股价

- 某人跌怒了,今天狂买2.34亿护盘。。

- 公司为逃百万税款被罚,市值蒸发34亿,散户:杀千刀的,拖我下水

- 陕西人口13万的小县 GDP54.34亿

- 某人跌怒了,狂买2.34亿护盘……

- 骅威文化拟作价30亿 收购张纪中女儿公司

- 六旬女子嫁入迪拜豪门, 每月有200万零花钱, 身边无数佣人伺候