鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求

傻大方提示您本文标题是:《鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求》。来源是。

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

中国基金报采访人员 李树超整理

5月24日,由中国基金报、证券时报联合主办的“第五届中国基金业英华奖、中国基金业20年最佳基金经理评选颁奖典礼暨高峰论坛”在深圳成功举办。

鹏扬基金总经理杨爱斌在会上发表了主题发言,杨爱斌认为,我国未来人口的老龄化或导致储蓄率和通胀下行,社会劳动人口的下降也往往导致债券市场收益率的下降;另一方面,海外的经验也表明,杠杆率的上升也通常伴随着利率中枢的下行,中国长期利率水平应是不断下降的大趋势,这是成熟经济体的发展规律。

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

房产|老百姓|基金|十年|需求---傻大方小编总结的关键词

证券时报 宋春雨摄

证券时报 宋春雨摄杨爱斌对房地产市场的火爆也有自己的独特看法,“过去二十年房价不断走高强化了大家的预期,让我们的需求和供给发生异化。今天老百姓(603883,股吧)对房产的过度需求,或将导致十年后产生严重的供过于求的结果。”

以下为杨爱斌发言实录:

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

我们做基金投资一直特别想强调一点:成功的基金投资一定是长期的投资。我今天谈中国债券市场并不想谈未来一个季度、半年的短期债券市场的趋势,更希望分享对中国利率长期走势的思考。

我刚才在下面听到高培勇所长对未来宏观政策的思考,高所长已经把答案告诉我们了,今年财政是紧缩的,货币政策央行已经破天荒降1个百分点的准备金,货币政策从去年严格意义上的偏紧状态回归到了中性。

如果说我们的财政政策开始收缩,我们的货币政策从偏紧回归到中性,再叠加债券市场一系列违约导致的信用收缩,债券市场短期的趋势是很明显的。我们最近做了很多交流,大部分机构投资者认为短期债市是有机会的,机会大于风险,当然这是很短期的判断。

那么,对中国未来的利率而言,长期趋势是怎样的呢?我想从人口结构和宏观杠杆率两个纬度探讨我们长期的利率的走势。

人口老龄化或导致债市收益率下行

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

从人口结构的形势来看,我国人口结构对中国经济长期潜在增速是非常大的挑战。最近我们也看到一些传言说我国要彻底放开计划生育,越发感受到中国的人口老龄化给中国经济带来的挑战。

从世界来看,全世界的人口增长总体趋势也是放缓的,亚洲和非洲还是人口增长最快的地方。从过去60年的历史来看,全世界人口增速比过去是极大地放缓。比如说1950年到2010年,世界人口增长1.74倍,GDP增长10倍;下一个40年,人口增长预估只有38%。

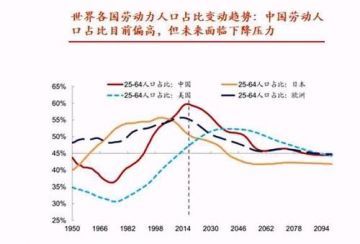

从经济增长的决定因素来看,劳动人口、资本、技术进步毫无疑问是驱动我们潜在增速很重要的变量,从中国的劳动人口在总人口中占比接近60%,目前来说是最高的,中国这么大经济体还能维持7%的增速也是一个奇迹。站在这个奇迹的背后看下一个十年,中国劳动人口下滑的曲线是最大的,我们感受到中国经济未来随着劳动人口下行给我们带来的压力。

房产|老百姓|基金|十年|需求---傻大方小编总结的关键词

劳动力是供给端。从需求端看,根据高盛的预测,2015年到2030年,全球中产阶级增长78%,中国的中产阶级2025年见顶,中国见顶的时间要明显领先于全世界中产阶级见顶时间。

劳动力是供给端。从需求端看,根据高盛的预测,2015年到2030年,全球中产阶级增长78%,中国的中产阶级2025年见顶,中国见顶的时间要明显领先于全世界中产阶级见顶时间。如果中国人口老龄化比较快,会给我们带来什么样的结果?

我们一个基本的判断:任何一个老龄化的国家,老龄化以后的储蓄率一定是下降的。日本的经验表明,一个国家人口老龄化之后一定会导致住宅投资趋于下降,如果我们从望远镜的角度来看,人口老龄化以后我们还需要那么多房地产投资吗?

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

另外一个情况,当一个社会人口老龄化以后通胀会怎么走?

从日本的经验来看,人口老龄化之后通胀是趋于下行的。这可能和想象中不一样,“如果很多人都是老人了,请保姆可能都很贵,理个发可能都要两百块”,真实的情况可能并不是这样。因为一个社会的年轻人需求是远远大于老年人的,老年人在消耗他自己的收入,并不会产生更多的需求。

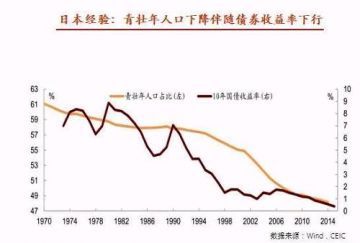

从债券利率上可以看到,当一个社会劳动人口下降的时候,往往也伴随着债券市场收益率的下降,这个结果一方面是因为经济下行,另一方面,依赖于退休金的老人,投资一定是趋于保守、稳健,债券投资的需求会更大一些。

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

房产|老百姓|基金|十年|需求---傻大方小编总结的关键词

目前,中国基金业大力推进养老目标基金的发行,相信养老基金一定会成为中国基金市场的重要驱动力,新的长线资金入市以后,对债券等固定收益类产品的需求应该是上升的。

目前,中国基金业大力推进养老目标基金的发行,相信养老基金一定会成为中国基金市场的重要驱动力,新的长线资金入市以后,对债券等固定收益类产品的需求应该是上升的。根据世界银行数据,中国置业人口(25-44岁)在 2013年左右已经见顶,未来中国整体实际住房需求将持续下降。大家可能很好奇,为什么2015-2017年房地产市场还非常火爆?我相信现在的房地产有很多预防性的,把未来的需求提前到今天释放。为什么有这样的释放?因为过去二十年房价不断走高强化了大家的预期,让我们的需求和供给发生异化。现在看房地产的销量、库销比创了历史新低,

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

未来会因为今天过度的需求,导致十年后产生严重的供过于求的结果,这是我们对这方面的思考。鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

房产|老百姓|基金|十年|需求---傻大方小编总结的关键词

从我们的抚养比看,现在面临快速上升的过程,老人越来越多,疾病也越来越多,年轻人却基本不去医院。春节我看朋友圈的照片,最拥挤的地方不是机场、码头,而是医院。由此看来,老龄化社会对医疗健康的需求非常大。今天资本市场给医药行业那么高的估值,可能有一定的理性成分,也有基本面的支持,这是我们老龄化的趋势。

从我们的抚养比看,现在面临快速上升的过程,老人越来越多,疾病也越来越多,年轻人却基本不去医院。春节我看朋友圈的照片,最拥挤的地方不是机场、码头,而是医院。由此看来,老龄化社会对医疗健康的需求非常大。今天资本市场给医药行业那么高的估值,可能有一定的理性成分,也有基本面的支持,这是我们老龄化的趋势。按照这样的逻辑来看,未来由于老龄化的不可逆转,我们的储蓄率会持续下降,储蓄率下降的过程也就是固定资产投资长期下降的过程。国民储蓄率和名义GDP大体是同步的,名义GDP和上市公司的收入增长、债券市场的利率也会有非常大的关系,名义GDP还是有持续往下行的趋势。今年我们的债券市场在大家都不看好的背景下,反而是表现最好的资产类别,因为名义GDP往下走,而且明显出现触顶的迹象。

杠杆率上升或伴随着利率中枢下行

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

第二个方面我要讲的是杠杆率,从中国的债务水平来看我们未来的利率应该是怎样的趋势?我们都知道利率之所以在上升主要有两个原因:要么经济特别好,借钱是有利可图的,更高的利率去借钱可以获得更大的收益;还有一点在于利率的驱动,有很多人愿意借钱,如果借钱的人都没了,怎么指望利率大幅度上涨呢?什么情况下借钱的人会很多?一种情况是依赖经济增长,经济好所以愿意借钱,还有一种情况大家也愿意借钱,就是庞氏骗局,因为根本还不了钱,必须借更多的钱才能让债务链不出问题,但是这种情况下的债务需求是不可持续的。

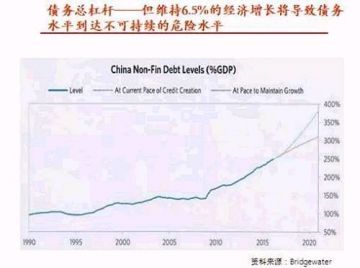

从这一点上来说,在2008年中国的债务水平很低很低,我们的经济在快速增长,我们的债务反而在减少,这是非常理想的状态,所以股票市场才表现得那么好。2009年之后到2016年,总的来说中国是高速的加杠杆周期,这一轮的经济增长伴随着债务的扩张。

但杠杆总有到头的一天,如果进入去杠杆的长周期,通常会伴随以下几点:一是为了抑制资产泡沫,通常会主动或被动实行货币的紧缩;还有一种情况就是泡沫达到极限,信用崩塌、资产价格暴跌,比如2008年美国房地产泡沫和2010年英国主权债泡沫的破灭。

对中国来说,目前并不是到了债务不可持续的地步,我们目前债务风险仍然是可控的,如果中央三年的防范金融风险攻坚战坚持做下来,无论是中国的金融体系还是资本市场,都会有非常光明的前途。站在现在的点上,中央今年提出要稳杠杆,我们把杠杆稳下来,通过GDP的增长就能实现杠杆逐步放缓。

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

房产|老百姓|基金|十年|需求---傻大方小编总结的关键词

从数据看,中国实体部门的杠杆增速2017年接近265%的位置,相对来说是中等偏高的位置,和发达经济体基本上差不多,但我们的储蓄率远远高于发达经济体,风险是基本可控的。

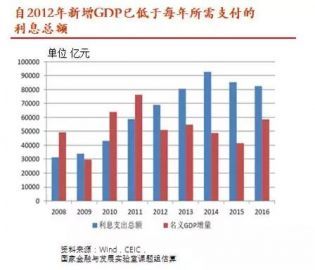

从数据看,中国实体部门的杠杆增速2017年接近265%的位置,相对来说是中等偏高的位置,和发达经济体基本上差不多,但我们的储蓄率远远高于发达经济体,风险是基本可控的。说到中国债务杠杆,我想给大家说一个绝对杠杆的数字,中国没有外债,我们的债务都是内债,即使你的债务都是内债,你每年新增的债务远远超过你的GDP,某种意义上来说,就意味着债务已经是不可持续的。2012年新增债务的总额已经超过新增GDP的数据。

房产|老百姓|基金|十年|需求---傻大方小编总结的关键词

2014年还看到一个数据,实体部门的利息支出占GDP的比例接近15%,我研究过所有的国外发生金融危机的国家,没有一个国家的实体部门利息支出达到GDP的15%,这是一个红线,2015年我们接近了这个红线。我们现在的占比又快接近13%左右的位置,接近比较危险的红线,现在又开始要降低企业的融资成本。

2014年还看到一个数据,实体部门的利息支出占GDP的比例接近15%,我研究过所有的国外发生金融危机的国家,没有一个国家的实体部门利息支出达到GDP的15%,这是一个红线,2015年我们接近了这个红线。我们现在的占比又快接近13%左右的位置,接近比较危险的红线,现在又开始要降低企业的融资成本。我让研究员把房地产相关的贷款拿出来看了一下,截止到今年3月份,老百姓购房贷款22.9万亿,里面还没有包括消费贷,相信消费贷至少50%和房地产有关。2017年3月到2018年3月,这一年的时间老百姓借了4万亿的债买房子,表内的贷款和非标贷款加起来大概是150万亿,直接房地产贷款占了30%,相信还有很多的城投公司贷款里面绝大多数是买地,未来房地产的贷款占总贷款比例可能接近40%。

如果十年之后房地产市场因为人口的原因出现逆转,展望未来十年,利率会在什么样的位置?不可能一边加杠杆一边越来越高,一定有结束的一天。

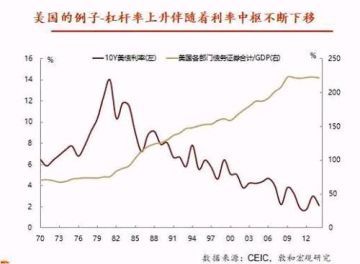

美国的例子表明,杠杆率的上升通常是伴随着利率中枢的下行,为什么会有这样的判断?借钱是要还的,除非借钱不想还,一边支付更多的利息,一边坚持借债要还,一定是利率下行的时候才能借更多的债。

鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

全球的杠杆加上来,背后最主要的驱动力是三十年利率往下走的过程,美国的例子可以看得到,越到杠杆率高点的时候,利率中枢反而是不断的下移。鹏扬基金杨爱斌:今天老百姓对房产过度需求,十年后或供过于求。房产|老百姓|基金|十年|需求---

房产|老百姓|基金|十年|需求---傻大方小编总结的关键词

什么时候利率才会重新大幅上升?当杠杆已经降到很低,当经济进入长期的增长周期时,利率又可以从低杠杆的位置开始上升,这样利率才能进入长周期的上涨阶段。

什么时候利率才会重新大幅上升?当杠杆已经降到很低,当经济进入长期的增长周期时,利率又可以从低杠杆的位置开始上升,这样利率才能进入长周期的上涨阶段。作为发展中国家来说,中国的债务总水平是偏高的,未来可能很长一段时间是要降低我们的债务增速、适度打破刚兑、实行财政收缩,控制地方政府债务无序扩张,还要有适度的通胀,把名义利率控制在名义GDP增长之下,我们才能打赢未来三年金融风险防范的攻坚战。

如果因为外部贸易冲突或商品供给冲突(如石油价格暴涨)导致名义GDP的超预期下降或通货膨胀预期超预期上升,前者可能带来利率快速下降和违约风险上升,后者可能带来经济滞涨,利率的短期上升和货币难以放松的引发更大债务紧缩,并最终导致实际经济的回落和名义利率的下行。

总之,中国利率的水平应该是趋势往下降的过程,这个过程并不意味着中国经济会出现问题,这是任何一个成熟经济体的发展规律,即便中国的GDP将来回到5%左右的增速,中国仍然是一个繁荣、富强的国家。谢谢大家。