清水源:主业扩产两倍 剑指工业水药剂龙头

傻大方提示您本文标题是:《清水源:主业扩产两倍 剑指工业水药剂龙头》。来源是。

清水源:主业扩产两倍 剑指工业水药剂龙头。主业|龙头|工业水|药剂|水处理剂|清水源---

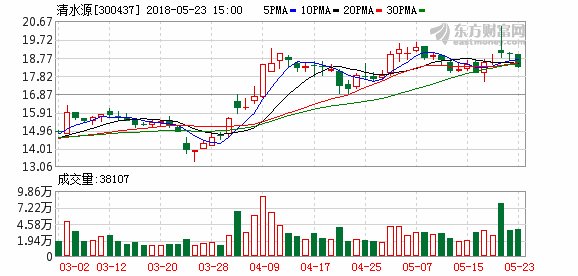

摘要清水源 5 月 22 日晚公告,拟发行可转债募集不超过 4.9 亿元,其中 4.3 亿元用于年产 18 万吨水处理剂扩产项目。若扩产计划顺利实施,公司水处理剂产能将从目前的 9万吨提升至 27万吨,成为国内第一大水处理剂生产商,议价能力有望提升。

主业|龙头|工业水|药剂|水处理剂|清水源---傻大方小编总结的关键词

拟发行可转债,募资扩产 18 万吨水处理剂

清水源:主业扩产两倍 剑指工业水药剂龙头。主业|龙头|工业水|药剂|水处理剂|清水源---

清水源5月 22 日晚公告,拟发行可转债募集不超过 4.9 亿元,其中 4.3 亿元用于年产 18 万吨水处理剂扩产项目。若扩产计划顺利实施,公司水处理剂产能将从目前的 9万吨提升至 27万吨,成为国内第一大水处理剂生产商,议价能力有望提升。受益供需结构优化,主业水处理剂价格 17 年四季度大幅上扬, 18 年初至今维持高位, 17 年底公司水处理剂产能扩产 50%至 9万吨,我们测算 18Q1 水处理剂贡献利润 3000 万元,全年利润贡献有望超过 1 亿元。我们认为,本次扩产计划体现出公司努力提升市场份额决心。预计 2018-20 年净利润分别为 2.4/2.9/3.5 亿元,维持“买入”评级。

可转债助力缓解资金压力,提升上游核心竞争力

清水源:主业扩产两倍 剑指工业水药剂龙头。主业|龙头|工业水|药剂|水处理剂|清水源---

本次公司拟发行不超过 4.9 亿元可转债,其中 4.3 亿元用于 18 万吨水处理剂扩产项目, 6000 万元补充流动资金。 18Q1 公司资产负债率为 55.6%,提升空间较大。 17 年供给侧改革,工业企业经营情况改善,水处理剂需求大幅提升,叠加环保督查关停不合规水处理剂厂商, 17 年水处理剂景气度改善明显并延续至今。扩产项目建设期 3 年,内部收益率 22.46%,投资回收期仅 5.88 年(含建设期)。完全投产后,我们预计扩产部分每年贡献1.5 亿净利润(占 17 年净利润的 130%),公司盈利能力将得到大幅提升。拟募集的 6000 万流动资金缓解资金压力,为在建及潜在项目提供支持。

高成长低估值,维持“买入”评级

清水源:主业扩产两倍 剑指工业水药剂龙头。主业|龙头|工业水|药剂|水处理剂|清水源---

公司 17 年底完成工业水全产业链(上游药剂+中游工程+下游运营/运维)布局, 18Q1 业绩高速增长, 4 月公告与子公司中旭环境组成联合体中标总投额为 3.37 亿元的垃圾厂 PPP 项目,全产业链协同效应正在逐步体现。我们认为本次扩产计划助力提升公司核心竞争力,不考虑募投项目贡献,我们预计 2018 年主业水处理剂有望贡献超 1 亿利润, 3 个并购标的可以实现业绩承诺,预计 2018-20 年净利润分别为 2.4/2.9/3.5 亿元,对应 EPS分别为 1.11/1.34/1.61 元,维持“买入”评级,目标价 22.20-23.31 元。

风险提示:并购标的业绩承诺未完成;投资类项目扩张过快使现金流恶化;扩产计划进度低于预期。

- 金徽酒拟定增募资不超5.3亿元拓展主业

- 火星探测器拍到了植被和水源?专家表示可能只是某些液体元素!

- 釜底抽薪,库尔德武装水源被切断,伊朗此举响彻全球!

- 兄弟变父子!东阳光科变身医药股,双主业能否顺利玩转?

- 继续收购旅游公司 希努尔加速“甩”主业

- 湖南沅江一业主水源地私建别墅 被依法强制拆除(图)

- 孝昌完成饮用水源地环境问题整改

- 呵护调水源头

- 双主业故事破灭 *ST德奥何以10亿收购“无人机”科比特?

- 中国巨型水电站或截断15亿印度人水源,印度目前慌的不行