券商评级:沪指收盘上涨1.24% 九股掘金良机

傻大方提示您本文标题是:《券商评级:沪指收盘上涨1.24% 九股掘金良机》。来源是。

券商评级:沪指收盘上涨1.24% 九股掘金良机。良机|券商|掘金|沪指|基建|评级|金达威---

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

保健品产品线再下一城,渠道互补促进产品销售

2018年05月18日 00:00西南证券朱国广,周平

金达威(002626)

投资要点

事件:公司拟出资5.09亿元收购Zipfizz的100%股权。

保健品布局再下一城,持续推进大健康战略。此次拟收购的Zipfizz提供运动相关的、促进健康的能量产品,主要产品为低卡路里、低碳水化合物、无糖、口味佳、富含维生素和矿物质的运动粉剂和饮料。Zipfizz产品线众多,满足了客户对健康和能量补充的需求。2017年Zipfizz的收入为3.4亿元(5409万美元),净利润为5066万元(796万美元),对应5.09亿收购对价,PE为10倍,EBITDA为8.47倍,估值合理。从产品线来看,金达威已经拥有了膳食营养补充剂、运动营养品,此次收购Zipfizz获得运动能量产品,在保健营养品产品线的布局进一步完善。从销售渠道来看,膳食营养补充剂、运动营养品的主要销售渠道分别是电商渠道和健身房,此次收购的Zipfizz主要销售渠道是大型会员店Costco、Sam'sClub以及亚马逊,销售渠道也能够实现进一步互补。我们认为此次收购进一步丰富金达威的保健营养品产品线和销售渠道,为客户提供更多产品组合和消费渠道,产品放量速度有望进一步加快。

辅酶Q10竞争对手停产,利好行业龙头,金达威有望实现量价齐升。全球辅酶Q10需求量在800吨左右,保持接近10%的增速。金达威是行业龙头,2017年市占率接近60%,另外还有神州生物、浙江医药、新和成等供应商。2017年金达威和浙江医药的辅酶Q10收入分别约为5.3亿和0.6亿,浙江医药收入为金达威的11%。从生产成本来看,最主要的成本包括玉米、电力和煤炭,金达威的生产工厂位于内蒙古,为玉米主产区、拥有全国最大的火力发电厂、煤炭厂距离近,原材料和能源成本最低,除同样位于内蒙古的神州生物工厂以外,其他竞争对手的成本都明显更高;从工艺技术来看,金达威作为行业龙头,经过多年技术开发,技术水平最高,投料产出比也最高。从整体生产成本来看,金达威的成本最低不超过90美元/千克,其他企业均不低于150美元/千克,浙江医药由于原材料和环保压力大而成本最高,估计接近200美元/千克。2017年辅酶Q10价格处在低位,最低价格触底至150美元/千克,目前价格略有回升至165-190美元/千克,金达威的竞争对手大概率面临亏损。近期浙江医药停产改造可能是解决辅酶Q10成本收益问题,其他竞争对手也可能会因为辅酶Q10价格低而退出市场。金达威有望获得竞争对手的订单实现进一步放量,如果更多竞争对手产能退出,价格有望从底部上涨,或将迎来辅酶Q10量价齐升的、新机遇。

盈利预测与投资建议。预计公司2018-2020年EPS分别为1.56元、1.77元、2.02元,对应PE分别为13倍、11倍、10倍,维持“买入”评级。

风险提示:保健品销售或低于预期的风险;原料药价格大幅度波动的风险。

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

上一页1

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

大基建+大生态+大旅游战略格局初显,全方位受益海南新政

2018年05月18日 中信建投 花小伟

海南瑞泽(002596)

海南岛内商混龙头,收购水泥业务主业稳定增长

公司是海南省商业混凝土的龙头企业, 2014 年完成对金岗水泥的收购后,公司在大基建领域业务更加丰富,近三年,公司大基建业务占总营收的比例均在 66%以上,仍为公司主要业绩来源。海南新政,基建先行,目前岛内公路、铁路、机场、港口等交运设施和酒店、会议中心、医院等旅游文化设施新建需求大,公司基建业务望受益新政迎来新增长, 2017 公司商混和水泥业务均现高增速,预计 2018-2020 年,基建业务维持年均 30%增速。

“大基建+大生态+大旅游”蓝图即展,业绩再添强引擎

公司 2015 年完成对大兴园林收购,进军园林绿化业务, 2018年收购江西绿润和江门绿顺 100%股权后, 100%控股广东绿润,进军市政环卫业务。“园林绿化+市政环卫”模式实现养护和模式共享。大兴园林在手 PPP 订单约 50 亿,绿润中标 5 亿 PPP 项目,在手订单充足。园林业务目前占总营收超 3 成, 2017 业绩翻番。且受益海南新政对市政绿化和环保的政策红利,以及千亿资金打造上百特色小镇的规划,大生态业务或成未来主要业绩引擎。适逢海南新政,公司布局赛马、邮轮,进军旅游业,目前“大基建+大生态+大旅游”蓝图已成,三大平台协同配合,规模优势和资源优势有望继续扩大,旅游业成又一潜在强力引擎。

海南新政为历史性机遇,赛马第一股助力大旅游腾飞

随着中央关于支持海南全面深化改革开放指导意见的出台,海南在而立之年迎来历史性全面发展机遇。全岛自由贸易区和自贸港的打造让未来发展空间巨大,战略定位极其重要,且国际旅游岛的定位进一步明确,措施进一步细化。公司今年布局赛马产业和邮轮产业,赛马产业国内发展大蓝海,公司合作标的企业的马产业实力强劲,公司又具备基建、园林配合和提前布局的强大优势,未来或成中国赛马龙头;邮轮行业虽面临市场竞争,但公司在邮轮基建备受重视的政策下,自身优势巨大,望成功卡位。投资建议: 我们认为公司在维持目前基建和园林绿化业务稳定增长的同时,将深度受益海南新政,“生态+旅游”的方向深度契合新政对海南省的战略定位, 预计将迎来高增长。公司赛马第一股优势和布局邮轮等旅游业规划或成未来强势增长引擎。 2018年新增市政环卫收入和提前布局的旅游业收入,业绩将迎高增长。

预计 2018-2020 年 EPS 分别为 0.40、 0.65、 0.80 元,目前股价对应 PE 分别为 25X、 15X、 12X,给予“买入”评级。

风险提示: 基建业务投资金额不足;应收账款进一步扩大,出现坏账;公司旅游业务布局推进不及预期;海南地区旅游政策发生变化或旅游岛建设不及预期。

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

上一页12

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

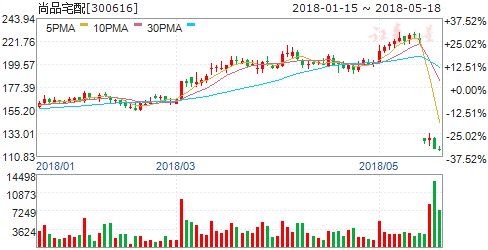

家装供应链整合正当时,看好尚品宅配从品牌商向平台转型

2018年05月18日 太平洋 陈天蛟

尚品宅配(300616)

家装供应链痛点多,整装云应运而生。我国家装市场空间大,但行业集中度较低,装企饱受供应链之殇,规模难以做大,整装将成为未来家装行业的必然发展趋势,整装云等赋能型公司应运而生。

赋能型公司各有特色,形成不同供应链模式。1)金螳螂,装修公司,施工经验丰富,打造闭环产业链,但受直营模式和品牌赋能模式限制,较难和规模较大的装企合作。2)酷家乐:互联网平台,把握设计师流量入口,采用到店购模式赋能家居企业,但尚未提供仓储物流服务,交付及时性可能会有挑战。3)家装 e 站:互联网平台,标准化产品规模直采,寄托天猫可能存在流量瓶颈,尚未自建仓储物流,交付及时性可能受到挑战,同时受模式限制,合作企业数量有限。4)整装云:定制家居企业,软硬实力兼具,具有整合定制家具的天然优势,导流能力强,软件系统提升效率,物流扩建边际成本低,另外家装公司存在跑路风险,同时对中小装企而言构成一定准入门槛,软件系统和降低小批量订单也是值得突破的地方。5)东箭集团:建材类产品代理商,自建物流仓储,保证交付及时性,但尚未实现对定制家具的完全整合,产品整合能力值得进一步突破。6)恒腾网络:背靠地产龙头资源优势,打造精装材料供应链服务平台,仓储物流覆盖全国,掌握前端流量,但尚未实现对定制家具的完全整合,在提供更多个性化服务方面面临一些挑战。

S2B2C 式供应链整合,产品、物流、技术、服务、导流缺一不可。S2B2C 模式下的家装赋能型公司的关键在于 1)丰富产品组合,降低采购成本 2)仓储物流端赋能,保证交付的及时性 3)全程数据化运营,提升行业效率 4)重视落地服务培训,加强销售、安装等方面指导 5)提供导流服务,形成产业链闭环。

投资建议:看好整装云赋能模式。整装云具有定制家具的天然优势,同时在软件系统提升效率、物流扩建成本低、较强导流能力等方面使其为装企提供赋能时存在明显优势。虽然当前整装云存在装企跑路风险、对中小装企构成一定准入门槛、软件系统使用和降低物流成本等方面值得突破,但我们认为随着整装云运营模式的进一步探索,未来成为真正赋能装企的供应链整合公司值得期待。公司未来将有望从家居品牌商转向平台商,估值空间将彻底打开。我们预计尚品宅配2018-2020 年 EPS 分别为 2.96 元、4.73 元、7.11 元,当前股价对应2018-2020 年 PE 分别 43X、27X 和 18X,维持“买入”评级。

投资风险:房地产市场不景气;家装供应链整合不及预期;整装云模式发展不及预期

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

上一页123

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

四价流感疫苗上市在即,增补公司利润增长点

2018年05月18日 山西证券 刘建宏

华兰生物(002007)

事件描述

公司公告,公司控股子公司华兰生物疫苗有限公司研发的四价流感病毒裂解疫苗(3岁以上)已于近日获得样品检验合格报告,之后通过国家药品审评中心药品综合审评后即可,预计该产品于2018年上市;四价流感病毒裂解疫苗(6月-35月龄)已经申请生产文号,目前药品审评中心正在审评中。

事件点评

我国流感高发,疫苗接种率较低。流感是一种传染性强、传播速度快的疾病,近年我国流感发病率上升较快,国家疾控中心监测显示,2017年底-2018年初流感监测哨点医院报告的门急诊流感样病例比例、流感病毒检测阳性率均远远高于过去3年同期水平,全国报告的流感暴发起数显著高于往年同期,流感确诊住院与重症比例也有所上升,是自2009-2010年之后流感发病最高的一次。另据国家卫健委数据显示,2018年1-2月,全国流感报告病例超过41万,死亡人数达到106人,而2017年全年的流感报告病例是45万例,死亡41人。有关专家指出,先进国家的流感疫苗接种率达到70%,但我国由于经济条件、理念等原因,流感疫苗接种率尚不到2%,流感疫苗未来成长空间巨大。

预防效果占绝对优势,公司四价疫苗上市在即。常见感染流感病毒的主要包括甲型流感病毒中的H1N1、H3N2亚型及乙型流感病毒中的Victoria和Yamagata系。2017年底-2018年初流行的流感优势病毒是乙型Yamagata系,目前国内上市的三价流感疫苗甲型H1N1、甲型H3N2、乙型Victoria系三种成分,而公司的四价流感病毒裂解疫苗覆盖了上述四种流感病毒抗原成分,可涵盖更多的流感流行型别,将有效预防和控制流感疫情。目前疫苗公司具备年产3000万人份四价流感疫苗的生产能力,若产品顺利获批,将对公司未来甚至18年度业绩产生积极影响。

投资建议

血制品业务有望改善,不考虑四价流感疫苗销售,我们预计公司2018-2020年EPS分别为1.05 .27 .56元(下调18-19年),对应公司5月16日收盘价35.40元,2018-2020年PE分别为33.8 .8 .7倍,给予“增持”评级。

存在风险

药品安全风险;行业政策风险;研发不达预期风险;市场竞争风险;应收账款风险。

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

上一页1234

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

PCB精益管理典范企业,布局智能工厂稳健发展

2018年05月18日 申万宏源 骆思远,杨海燕,梁爽

景旺电子(603228)

三大产品鼎立,稳居内资 PCB 排名第二。 景旺电子最初仅有 RPCB 产品, 2017 年, RPCB产品占景旺电子总营收的 58.9%,FPC 占比 31.4%,MPCB 营收占比 8.1%,是国内少有横跨 RPCB、FPC 和 MPCB 三大产品线的厂商。2013-2016 年公司全球排名从第 48 名稳步上升至第 32 名,目前在内资 PCB 企业排名高居第 2 位。

顺应 PCB 产业发展逻辑变化,及时拓宽产品线。纵观 PCB 行业发展史,1995-2000 年受益于电子信息产业的快速发展,全球 PCB 产值年均增长率 10.7%。1993 年 3 月,景旺电子成立,受益于行业高速增长,2011 年公司 RPCB 产品收入规模已达 10.3 亿元。2010年以来,全球 PCB 市场基本维持稳定,总产值从 2010 年 524 亿微增至 2016 年 542 亿美元,Prismark 预测 PCB 产业 2017-2022 年年均复合增长率维持在 3.2%左右。2010年以来寻找结构性成长机会更为重要。2004 年成立 FPC 事业部,进行柔性电路板工艺技术的研发及产品生产, 2006 年建设 FPC 专业化工厂,充分受益于面板产业及消费电子零部件向大陆转移的进程。随着 LED 行业兴起并向大陆转移,2010 年底,景旺龙川 MPCB生产基地正式投产,产品主要应用于 LED 照明和 LED 显示。

精益管理典范。景旺的 ROE/ROA/ROIC 分别为 21.50%、17.41%、18.93%,均处于同业前列。将 ROA 指标拆解,分别对比资产周转率和净利率两项指标。2013 年以来,公司产能利用率达 86%-95%,既表明景旺电子的资产使用效率较高,又表明公司产品与资产匹配程度高。2011-2017 年,随着三大产品线产能利用率持续提升,景旺电子毛利率30.8%-32.5%,处于行业领先位置,仅次于小批量 PCB 龙头崇达技术。另一方面,景旺电子三费费用率位于 10.1%-13.9%,较为稳定。因此,近三年景旺电子净利率维持在 16%。

应用领域及客户广泛,成长弹性大。景旺电子产品广泛应用于通讯设备、计算机及网络设备、消费电子、汽车电子、工业控制等行业,其中通信设备、汽车电子应用比例上升显著。公司对于大客户的依赖程度较低,2017 年前五名客户销售额 9.8 亿元,占年度销售总额23.68%,比历史水平微降。公司主要客户包括冠捷、武汉天马、信利集团、亚旭、 ICAPE、华为、霍尼韦尔、群创光电、海拉、POWER-ONE、艾默生、罗技等国内外优质企业。

首次 覆盖 ,给予“ 买入”评级 。 预测景旺电子 2018/2019/2020 年收入分别为51.3/62.9/79.8 亿元,净利润分别为 8.29/10.81/13.28 亿。公司是国内智能化工厂代表,15/16/17 年人均产值 41/46/54 万元,看好公司持续的投资价值,参考历史估值水平,给予景旺电子 2018 年 32 X 估值参考,上升空间 34%,给予买入评级。

风险提示:车用 PCB 市场增长不及预期,新产能市场拓展不及预期。

良机|券商|掘金|沪指|基建|评级|金达威---傻大方小编总结的关键词

- 高盛:内地5月汽车销量同比上升3.5% 吉评级“买入”

- 花旗:下调洛阳钼业目标价至6.45港元 维持“买入”评级

- 国内期市收盘涨跌互现 能源品种走弱塑料类涨幅居前

- 券商评级:沪指创今年以来新低 九股掘金良机

- “独角兽”宁德时代周一上市 有券商给出2000亿估值

- 券商股发力 沪深两市股指跌幅收窄

- 有券商关闭大宗交易系统?陆续还有跟进?安信证券第一时间回应

- 121家A股公司大股东质押全部股权 券商融出资金风险大增

- 独家!券业老兵重回证券业,年纪轻轻已是原十大券商总裁,如今和

- 今年10余位券商员工因违规炒股和代客理财被罚