春节期间白酒销量稳定增长 六股布局良机

傻大方提示您本文标题是:《春节期间白酒销量稳定增长 六股布局良机》。来源是证券之星。

春节期间白酒销量稳定增长 六股布局良机。白酒|良机|销量|春节期间|布局|增长---

春节期间白酒销量稳定增长

在经历了2017年一整年的红红火火后,白酒行业在2018年的开年春节也迎来了不错的销售开局。在今年的春节销售中,由于厂家实行了严格的价格管控,节庆期间白酒销售价格稳定,依靠动销走量赢得增长。

量增价稳

经过了2017年的提价风潮,今年春节来临前,多家白酒企业都加大了价格管控力度,销售量取得了一定增长。

国都证券调研指出,核心白酒在春节期间动销良好,符合之前的高增长预期。其中,茅台酒发货量大,经销商出货量在90%以上,超市场预期。预计一季度出货量在9000吨以上,库存很低;五粮液方面,虽然茅台发货量大,但是没有影响五粮液的动销,部分区域销售略超预期,一季度出货量增长20%以上;洋河部分区域经销商出现断货现象;水井坊和舍得也在部分区域出现翻倍增长的现象。

业内专家表示,茅台库存基本年前已经消化殆尽,出货非常快,年后大部分经销商都缺货。年前五粮液出现一段时间的价格下滑,现在厂家控货,库存历史最低。泸州老窖销售情况良好,国窖1573增长迅猛。

从价格上看,由于厂商节前着重布局价格管控,未出现以往节前跳涨的涨价局面。2018年春节前一个月,贵州茅台向市场投放7000吨茅台酒,同时在多地推出一瓶1399元的优惠活动。根据中国证券报采访人员的渠道走访,春节期间烟酒店普通飞天茅台酒销售均价约在1700元/瓶,较高点有所下降;普通五粮液春节前价格出现波动,去年12月一批价从795元/瓶到820元/瓶之间波动,目前一批价为810元/瓶至820元/瓶。

消费升级

从此前多家券商发布的春节“回乡调研笔记”的情况来看,普遍反映消费升级趋势显著。在食品饮料领域,三四线城市的消费与一线城市的差距已经不大,酒、饮料、牛奶、调味品、休闲食品等,在各线城市都能看到同样的产品、一致的价格。

申万宏源(2.62-1.50%)指出,白酒的消费升级体现在主力价格带在明显上移,县镇级市场的婚庆用酒普遍都提高到单瓶价格100元至200元区间;名酒加速向下线市场渗透,茅五泸洋汾等全国化名酒在各线市场都有铺货,茅台在各地均呈现供不应求的状况,五粮液、国窖1573、洋河梦之蓝等高端名酒普及度也在不断提升;消费者品牌意识加强,在二三线及乡镇市场还有大量的地方品牌、名酒的开发品牌和高仿酒,随着这些产品逐步退出,将为名酒的进一步增长提供广阔的空间。

据酒仙网统计,在春节期间酒类消费中,白酒消费占60.6%,葡萄酒26.3%,洋酒6.6%,其他占6.5%;各品牌销售额方面,前十名的白酒品牌有贵州茅台、五粮液、酒鬼酒、泸州老窖、剑南春、国台、水井坊和扳倒井;80、90后消费崛起,合计占比65.1%。茅台、五粮液成为自饮和商务消费主流,区域名酒占领200元以内价格带最大市场份额。

中泰证券认为,居民对白酒的品质或者精神消费要求越来越高,未来行业集中度有望加速向名酒靠拢。安信证券认为,2018年优势品牌有望继续加速,核心为“茅五汾洋”。2014年以来,春节白酒消费持续旺盛,高端白酒消费明显扩容,呈现淡季不淡特征。从行业规律来看,一轮白酒景气当中,优势品牌必然有一轮加速。

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

上一页1

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

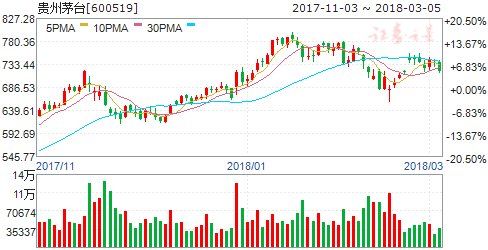

贵州茅台(个股资料操作策略盘中直播独家诊股)

贵州茅台:净利润兑现高增长,坚定基本面信心

贵州茅台 600519

研究机构:太平洋 分析师:黄付生,郑汉镇 撰写日期:2018-02-01

一、净利润高增长,市场高预期顺利兑现:公司2017年净利润达到264亿元左右,EPS大约21块,业绩高增速顺利兑现,符合市场预期。

结合此前披露的营业收入进行测算,全年销售净利率接近44%,同比大幅提升2.4pct,猜测主要系收入结构中茅台酒占比提升以及茅台酒非标产品比例提升所致。

二、业绩持续高增长,坚定基本面信心:茅台酒提高出厂价之后开始进入业绩空窗期,缺乏刺激股价持续上涨的因素。公司公告业绩预增,兑现持续高增长预期,有助于坚定基本面信心,震荡行情之后,有望再度迎来上涨。

三、2018年业绩有望开门红,看好一季报行情:茅台酒新价格体系从1月1日正式执行,目前正值春节备货季,从核心市场的反馈来看,旺销导致缺货的情况仍然存在,一批价和零售价在平稳中缓慢回落,价格快速上涨导致开瓶率减少、库存增加的风险暂不存在。量价齐升也有望带来2018年业绩开门红,不考虑预收款变化,估算一季度收入增速进入[+50%,+60%]区间,看好一季报行情。

四、2018年股价看高至880元:预计2018年茅台酒平稳供货,总体维持3.1万吨左右,产品结构进一步升级,非标产品占比持续提升,中性测算全年收入/利润增速25%/40%,EPS为29.36,对应18年业绩给30倍PE,目标价880元。

盈利预测与评级:

更新盈利预测如下:2017~2019年收入增速分别为49%/25%/15%,净利润增速分别为58%/40%/20%,对应EPS为21.03/29.36/35.08。

对应2018年业绩给30倍PE,目标价880.00元,“买入”评级。

风险提示:

宏观经济不景气;市场价格短期快速上涨导致动销不畅、回款放缓等。

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

上一页12

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

酒鬼酒(个股资料操作策略盘中直播独家诊股)

酒鬼酒:4Q17略高于预期,未来仍可期待

酒鬼酒 000799

研究机构:平安证券 分析师:文献 撰写日期:2018-02-01

估计4Q17营收增33%,归母净利增约37%,均高于我们预期,或因我们之前预计18年春节备货时间较晚。

次高端与省外应是增长主力。估计全年中高档酒鬼酒系列同比增长30%-40%,开发产品同比降50%+,低档的湘泉持平上下。分区域看,湖南所在华中区域同比增幅可能略低,省外估计增速50%+,应是受益于中粮白酒人员并入酒鬼带来的渠道扩张、样板市场建设、及茅台、五粮液挺价为酒鬼所在次高端价格带提供了良好扩张环境。

逐步复苏,稳中求进。管理层16年入主后,开始一系列调整,17年产品端削减开发品牌,聚焦内参、红坛高度柔和、精品酒鬼酒和50度酒鬼几个产品。渠道端,厂家重新接手湖南销售网络,并在14个地市建立了15个片区,其中8个已实现了核心门店全覆盖。17年4月中粮白酒人员并入酒鬼,助力省外渠道扩张。但或许是因新管理层入主时间尚短,经营中以稳为主,业务复苏以稳为主。当前白酒次高端市场竞争格局正在重构,期待酒鬼加大费用投入力度,更好地抓住成长机会。

期待发力,维持“推荐”评级。茅台挺价利好行业,上调18年EPS预测约13%至0.76元,预计17-19年EPS为0.54、0.76、1.05元,同比增61%、41%、38%,动态PE约46、32、23倍。酒鬼酒是全国性知名品牌,主力产品线覆盖200-1000元/瓶价格带,是次高端市场有力竞争者。业务短期爆发性偏弱,未来业务加速仍值得期待,维持“推荐”评级。

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

上一页123

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

顺鑫农业(个股资料操作策略盘中直播独家诊股)

顺鑫农业:白酒提速、地产扭亏,18年将出现业绩拐点,期待国企改革锦上添花

顺鑫农业 000860

研究机构:中银国际证券 分析师:汤玮亮 撰写日期:2018-02-05

盘点2017,白酒稳健增长,下半年可能提速,继续剥离非核心业务。展望2018,白酒提速,地产扭亏,等待改革。预计2017-18年净利同比增4%、40%,实现每股收益0.75、1.05元。总体判断顺鑫18年报表业绩到了拐点期,一方面白酒业绩将提速,另一方房地产有望扭亏。当前估值足够便宜,预计17-18年白酒净利分别为5、6亿,按18年25倍PE,合理价值150亿,肉+地产总体价值有20亿,而当前市值不到120亿。因此,即使没有国企改革,报表业绩正常化将带来30%以上的上涨空间。如果国企改革能有推进,则弹性更高。2018年1季度业绩高增长将是股价上涨的催化剂。上调至买入评级。

支撑评级的要点。

盘点2017-白酒稳健增长,下半年可能提速,继续剥离非核心业务。(1)猪价下滑、资产剥离影响2017年收入增速,地产影响净利表现。(2)预计2017年白酒收入增速超10%,白酒复苏逐级拉动,下半年可能提速。17年陈酿放量全国扩张,省级亿元市场继续增加,低端酒占比提升。(3)地产业务继续拖累17年业绩表现,1H17亏损0.86亿,考虑到总部费用,估计实际亏损幅度更大。(4)肉类业务收入下滑,估计盈亏平衡。(5)非核心资产渐次剥离,17年9月公司公告剥离建筑工程,主业越发突出。

展望2018-白酒提速,地产扭亏,等待改革。(1)2018年顺鑫白酒业务有望提速至15-20%。次高端涨价,中低档酒面临的市场环境改善。牛栏山酒在100元以下价格带市占率将继续提升,同时产品结构重拾升级。长远看,牛栏山酒将出现100元以内的明星产品群。(2)地产将是18年报表最大的变化,预计18-19年将陆续确认收入,有望扭亏。(3)国企改革值得期待。18家白酒上市公司中,顺鑫国改进度偏慢。随着五粮液、山西汾酒等龙头企业陆续完成国改,且业绩和股价均取得较好表现,剩下的企业推进改革的概率越来越高。

评级面临的主要风险。

低档酒消费人群萎缩,白酒增速低于预期。

估值。

预计2017-18年净利同比增4%、40%,实现每股收益0.75、1.05元。总体判断顺鑫18年报表业绩到了拐点期,一方面白酒业绩将提速,另一方房地产有望扭亏。当前估值足够便宜,预计17-18年白酒净利分别为5、6亿,按18年25倍PE,合理价值150亿,肉+地产总体价值有20亿,而当前市值不到120亿。因此,即使没有国企改革,报表业绩正常化将带来30%以上的上涨空间。如果国企改革能有推进,则弹性更高。2018年1季度业绩高增长将是股价上涨的催化剂。上调至买入评级。

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

上一页1234

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

会稽山(个股资料操作策略盘中直播独家诊股)

会稽山:主业稳定增长,并购咸亨看好发力料酒市场

会稽山 601579

研究机构:西南证券 分析师:朱会振,李光歌 撰写日期:2018-02-06

事件:公司发布2017年业绩快报,全年实现营业收入 12.9 亿元,同比+22.7%, 归母净利润1.78 亿元,同比+25.7%。其中Q4 单季度实现营业收入5.3 亿元, 同比+17.4%,实现归母净利润7944 万元,同比+17.9%。

并购整合效果良好,主业保持稳定增长态势。公司Q3/Q4的收入增速分别是15.4%、17.4%,归母净利润增速分别是192.7%、17.9%,在非并表因素下呈现较快速增长,主要原因:1、并购产生较好协同效应。乌毡帽全年实现净利润3341万元,同比+11%,收入端预计增长20%左右,乌毡帽属于新型黄酒,主要市场在上海和苏州,和传统绍兴黄酒形成良好互补。唐宋酒业经过公司整合,盈利能力显著改善,17年实现净利润779万元,同比+63%。2、产品创新下会稽山保持稳健增长。在提价+量增长下,母公司收入增速保持15%以上的稳定增长。公司一方面在现有产品下深耕省内市场,另一方面不断推陈出新,满足市场需求。公司顺应黄酒消费趋势,量身打造了“匠心之作”、“G20”、“兰亭”等“文化系列”新品,巩固和加强会稽山品牌竞争力,进一步优化产品结构。从市场区域来看,省内销售占比达65%以上,未来公司将持续推进渠道下沉,不断夯实根据地,省外市场基数低增速快,增量贡献空间巨大。

收购咸亨切入调味料酒细分市场,会稽山开辟新增长点。公司拟发行可转债,作价7.35亿元拟收购咸亨食品。咸亨的腐乳和料酒在调味品领域有较好的品牌和消费者基础,公司此举收购意在切入调味品市场:1、利用会稽山全国性营销渠道,做大做强咸亨腐乳主业,提升细分市场地位;2、料酒作为会稽山未来潜在发力市场,公司在吸纳咸亨食品在腐乳和料酒行业的良好基础和优质资源之后,将快速进入调味品市场。依托会稽山优秀的酿造工艺和管理能力,有望进一步壮大咸亨在料酒等调味品领域的竞争力。在黄酒饮用消费需求放缓的背景下,调味黄酒这一新消费需求领域有望成为黄酒行业未来增量主要来源。会稽山此举布局意在抢占先机,开辟新的收入增长点。

盈利预测与投资建议。预计公司2017-2019年收入复合增速为16.7%,归母净利润复合增速为22.6%,EPS分别为0.36、0.44、0.52元,对应动态PE为32、26、22倍,维持“增持”评级。

风险提示:黄酒行业景气度低下,产品销售或不及预期。

白酒|良机|销量|春节期间|布局|增长---傻大方小编总结的关键词

- 《汝海兹风》——汝州又一部微电影!

- 员工在劳动仲裁期间,公司要不要支付工资?

- 在酒厂贮存白酒,和放在家中的白酒,有什么区别?

- 为什么单喝白酒没事,掺点啤酒就断片了呢?

- 机构论市:贸易摩擦或增加市场不确定性

- 她收43万为闺蜜“驱鬼”却买奢侈品 被拘期间怀孕

- “台北101桃园303” 全台最长悬索桥假日期间人满为患

- 春节爸妈新礼选什么?看完这篇稿你就是半个专家!

- 清明节期间重庆交巡警查处交通违法行为1.7万余件

- 崇左市纪委强化节日期间作风建设监督执纪问责