美股波动效应:全球最大退休基金巨亏180亿美元

傻大方提示您本文标题是:《美股波动效应:全球最大退休基金巨亏180亿美元》。来源是第一海外金融。

美股波动效应:全球最大退休基金巨亏180亿美元。波动|美股|效应|全球|美债---

通胀预期提升,美债收益率攀升,美股波动不断,连锁反应之下,哪些市场正在受到影响?区块链话题火热,沉下心学习了解,你并不需要入什么“三点钟”群。

A股终于开工了,要说时机,看上去不太好,这全球股市在春节普遍反弹,到了A股开市前倒是反弹势头缩减。不过,毕竟第一天,A股很争气,大涨收工。

但是,与之相比,全球其它股市就不那么兴奋了,原因也很简单,还是因为全球股市的“锚”美国股市又开始跌了,而美国股市跌又是因为它的“锚”围绕通胀的预期依然严峻。

波动|美股|效应|全球|美债---傻大方小编总结的关键词

在周三发布的美联储会议一月底会议纪要(当时市场还未大跌),结合近期美联储官员表态,美联储明显表现出更关注“通胀”,而非所谓的“金融稳定”的态度,说白了,就是加息问题上,还是偏鹰派。在这样的情况下,自然是美债继续被抛售,收益率攀升,而投资者对后市继续谨慎。此前,在《全球投资谈 2.14,市场后面怎么走?从历史找答案,回顾本次牛市的两个“平庸之年”!》我提到过2011和2015两个美国牛市中的震荡年份,而目前情况看,节奏更像2011年,只是具体的宏观环境是相反的。

波动|美股|效应|全球|美债---傻大方小编总结的关键词

2011年,投资者担心的是经济再度衰退,甚至可能通缩,市场等待的进一步的宽松,结果也确实等来了新的QE,市场也随之开始反弹,并进一步向上。

而今年是另一张情况,那就是经济复苏,投资者担心的是通胀,更准确的说是通胀预期下的美联储加息节奏加快。从美国市场历史来看,加息本身并不一定意味着熊市快速到来,甚至因为通胀预期,投资者更希望获得高收益,从而投身股市。

波动|美股|效应|全球|美债---傻大方小编总结的关键词

上图曲线是10年期美债收益率,阴影部分是加息周期,可以看到,明显这样的周期下国债收益率提高。而图中红色框是同期的标普500指数收益率,同时还有白色部分降息周期下的收益率,结合到加息周期的时段通常较短,比较下收益,会发现,加息周期下股市依然有望录得不错的收益。即我反复强调的,加息意味着一波牛市的收尾阶段,需要注意这个阶段的板块和投资主题选择,但是并不一定要马上离场。

而从目前来看,依然处于加息的早期,美国经济也正在复苏,所以美联储在摸索节奏,投资者也跟着调整预期,正是一个政策不确定的动荡期。就如2011年投资者摸不透美国经济这是要“二次探底”吗,美国到底要不要进一步QE,直到政策逐步明晰,市场才再度达成一致。而目前情况看,美联储并不觉得金融市场有啥需要稳定的,通胀才是大事,这反倒是给了市场以更确定的信号,虽然股市希望银根宽松些,但是在较好的经济基本面上,美联储如果不加息过快,美国股市还是有望在进一步的调整震荡后,再度冲击新高的,当然,指望再无波动向上,那样的时段在本次周期中可能已经永远过去了。

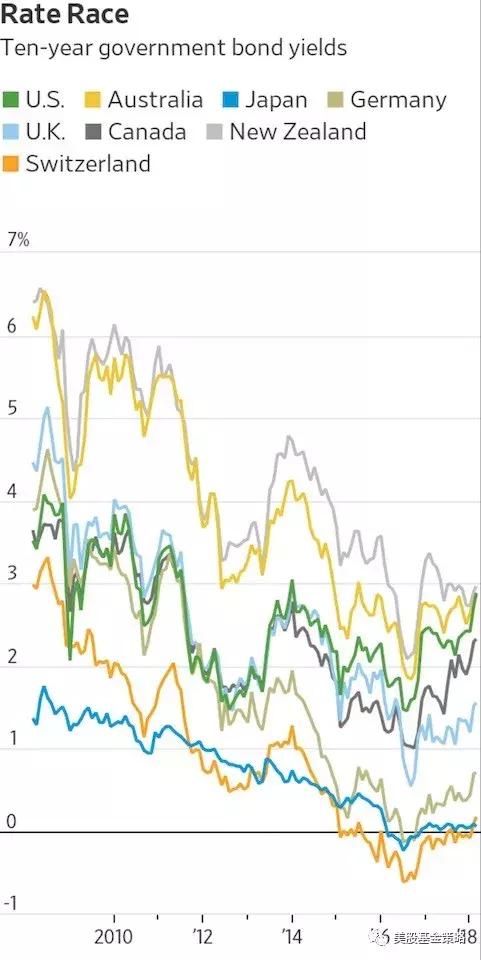

而美国通胀预期下,美债收益率的变化,也正在全球市场引发连锁反应。比如,经过了近期的美债收益率大涨后,美债的收益率已经成为发达国家最高,换个角度来看,可以认为美国的借贷成本在发达国家中已经算最“贵”。

波动|美股|效应|全球|美债---傻大方小编总结的关键词

从各大发达国家10年期国债收益率走势看,可以看到,自从金融危机后,几大发达国家就开始了信贷宽松竞赛,美国一度极低。但是伴随欧洲经济继续衰退,其经济宽松措施更“狠”,瑞士甚至出现了负利率的情况。而2016年末是个转折之年,各国货币宽松政策开始转向。而近期,美债收益率的上升已经超过了澳大利亚,这是近二十年内首次,如果美债收益率继续上升,进一步拉大差距,势必引发新的连锁反应。

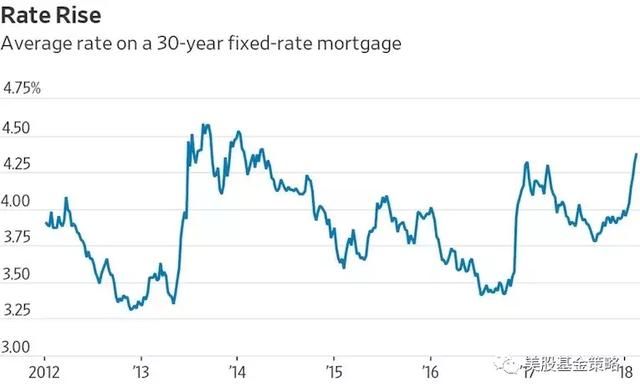

而加息周期下,美国房产市场也开始承压,据最新数据,2018年1月美国房产销售额比去年12月减少了3.2%,而同比降幅为4.8%,是2014年以来最大降幅。当然,同比来看,美国房价依然有所上涨,中位房价一月份为24万美元,同比上涨5.8%。

波动|美股|效应|全球|美债---傻大方小编总结的关键词

而美国30年期固定利率房贷的利率也开始升高到4.38%。

而近期美股的剧烈波动,也让美国股市的“大玩家”:各大退休基金开始审视自己的仓位,我认为他们的态度将对后市产生很大影响。中国养老金入市是个容易引发争议的话题,但是在美国,各大养老基金不但入市,而且在本轮牛市中仓位极大。

据统计,到2017年底,美国养老基金仓位中股票资产平均占比高达53.6%,比一年前的50.3%又有增加,而这个数据也逼近了2007年54.6%的均值。而一些基金的仓位比例更是惊人,如肯塔基教师退休基金,股票仓位高达62%。这样高比例的股票资产,结果就是近期的股市震荡,让这些机构浮亏严重,如全美最大的退休基金系统:加州公共雇员退休基金(通常被称为Calpers),在截止2月9日的十个交易日中,损失高达185亿美元!占其总资产的5%,而伴随市场反弹,截止上周五休市,又恢复了81亿美元。

所以,你可以想象,如果美国养老系统的基金对后市看淡,或者进一步加强风控,撤出基金,将可能产生怎样的连锁反应。而对我过去内容有印象的朋友,应该还记得,我提过Calpers在去年年底曾经考虑过是否减仓,但是最终发现缺乏好的其它投资机会,觉得还是继续维持当前股票仓位。当时,他们一度提出方案,将股票仓位从50%减少到34%,试想,如果经历了本次市场动荡的“教训”,他们重拾当时考虑的方案,甚至开始逐步执行,又将在市场释放怎样的信号?

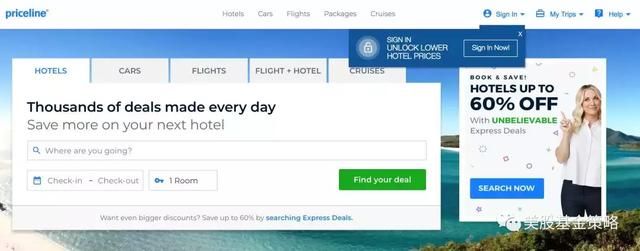

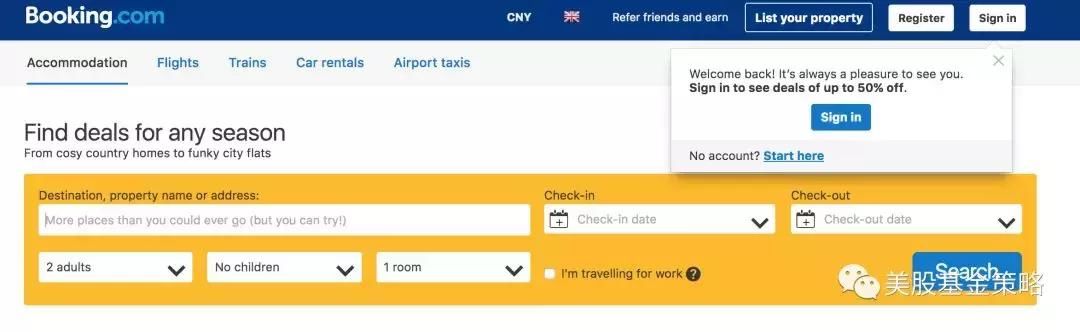

公司层面,美国著名的在线旅游服务商Priceline(代码:PCLN)发起了一场品牌重塑运动,是的,对于这家市值一度千亿美元的公司,估计依然有不少人不知道它是谁?毕竟priceline这个词儿听着很没感觉,但是它旗下的产品对于特别国外的朋友很熟悉,而它也是携程的大股东。

波动|美股|效应|全球|美债---傻大方小编总结的关键词

波动|美股|效应|全球|美债---傻大方小编总结的关键词

波动|美股|效应|全球|美债---傻大方小编总结的关键词

波动|美股|效应|全球|美债---傻大方小编总结的关键词

特别Booking.com是很多人在国外旅游、出差爱用的酒店预订平台,而本次品牌重塑,Priceline正是相中了这个言简意赅的品牌,准备更名为Booking Holdings Inc.,而与此同时股票代码将改为BKNG。

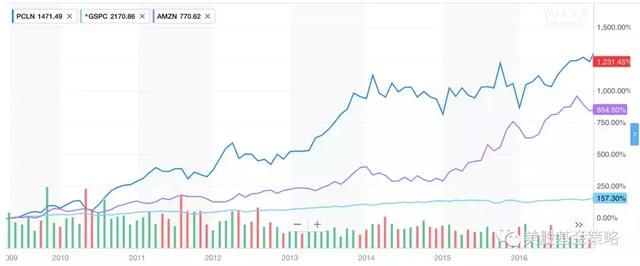

提到Priceline,那也曾经是一只牛叉无比的股票啊:

波动|美股|效应|全球|美债---傻大方小编总结的关键词

从2009年3月中本轮牛市启动到2016年末,其涨幅超过12倍,比同期的亚马逊还猛。

波动|美股|效应|全球|美债---傻大方小编总结的关键词

而在2017年年中,连续两个季度的业绩不佳,也带动股价大幅下跌,体现了其发展的瓶颈。而此番品牌重塑,也算是其公司一系列改革的重要举措,不知能否带动这家公司走出泥潭,而该公司也将于2月27日盘后发布财报并正式更新代码。

在春节期间,区块链这个话题再度迎来“嘴上风暴”,热度很高,特别蔡文胜组织一帮大佬的一个群,搞得神神秘秘。区块链这个东西就是这样,越来越多的人在谈论它,但是依然没多少人理解它,甚至大部分人依然停留在“炒币”阶段。但是,不要紧,正是这样的观点碰撞,市场泡沫的起起落落,才能让更多有价值的东西出来。

从投资角度,我的建议还是,如果你想试试,又怕,犹豫,那么这种情况99%的情况下,最终你都还是会入市。不如就买些试试吧,心里面就先建立个“心理账户”:这笔钱已经做“归0”损失计提。但是,心理做这个准备,并不意味着你就真乱投,还是了解清楚各种币,不懂的先投老品种,空气币少投。

而从行业来看,区块链在理论上涉及的机会很多,所以先打消那种到处打听加什么大佬群的“投机”心态,不要觉得不入这些群就错过机会了。在人际关系中,我们其实明白,大部分时候,不是你进个啥群,跟啥大佬有个点头之交你就发达了,更多时候是你的能力、成就等价值到了配得上进入那个圈子了,不用你打听,自然有人把你打进去。所以,沉下心,了解区块链的基本概念,然后从诸如产品、技术、法律、市场、推广等多个切入点选中适合自己的地方,再去进一步加强,形成自己的东西。放心,区块链现在还在.coin阶段,类似互联网2000年的浮躁的.com阶段,才开始呢,单纯靠炒概念的时代终将过去,最后还是要有真东西的人和项目。

最近,委内瑞拉政府也发布了自己的电子币,号称与石油挂钩。这种币值得考虑吗?我的看法很简单,区块链技术下的电子币,基于信任的所谓“共识”是其价值的关键。所以,你觉得把国家搞瘫,让国内通胀达到惊人地步的委内瑞拉政府,值得信任吗?可要小心国家级收割啊。

- 这老机配置如果再升级一点玩吃鸡应该非常低特效应该流畅吧??

- EDTA酸效应曲线的应用有哪些

- 美元和美股是什么关系?是否是同向的?在什么情况下会背离?

- 岱美股份子公司拟引资10.495亿收购海外资产

- 加息忧虑笼罩市场 美股3月表现会一如既往良好吗?

- 历史昭示美股3月或回升 但亦存在风险

- 李易峰效应? 斯凯奇2017业绩创历史新高 全年销售额突破40亿美元

- 南非政治加大货币波动!兰特领涨新兴市场

- 特朗普减税的“鲶鱼效应”开始发威

- 沪指六连阳!创业板创近7月最大单日涨幅!美股强劲反弹!春季行