传化智联绊脚自家物流业务 现金流严重吃紧

傻大方提示您本文标题是:《传化智联绊脚自家物流业务 现金流严重吃紧》。来源是金融界。

传化智联绊脚自家物流业务 现金流严重吃紧。智联|现金流|物流业务|徐冠巨|传化股份|传化---

2018年2月,A股市场的闪崩潮犹在眼前,买盘不足,闪崩频频,上市公司再次祭出“停牌”以避风头。据今日财经头条统计,仅5日当天停牌公司就达停牌公司达57家,其中34家为早间“临停”,家数远超平日。

今日财经头条查阅停牌公司发现,传化智联(002010,诊股)本次停牌原因为“拟签订战略合作协议”,然而这家刚刚在2017年12月复牌的公司为何再次紧急停牌,是确有战略合作协议要签订还是躲避下跌风险?

高额限售+质押500亿市值仅64亿流通盘

据同花顺(300033,诊股)数据显示,截止2月4日收盘,传化智联总市值为504.64亿元,而其流通盘63.95亿元,其流通比例尚不足13%,如此低的流通比原因何在?

事情还得推回到2015年。2015年6月,传化股份(传化智联更名前的股票名称)发布发行股份购买资产并募集配套资金暨关联交易报告书。公告表示,计划以每股8.76元的价格,向控股股东传化集团定向发行22.83亿股股份(后因利润分配原因调整为8.61元/股发行23.23亿股),用于收购传化物流100%股权,标的公司传化物流整体估值高达200亿元。彼时,传化股份的总股本才不过4.88亿股,本次定向发行的股份数量相当于注入5个传化股份。

智联|现金流|物流业务|徐冠巨|传化股份|传化---傻大方小编总结的关键词

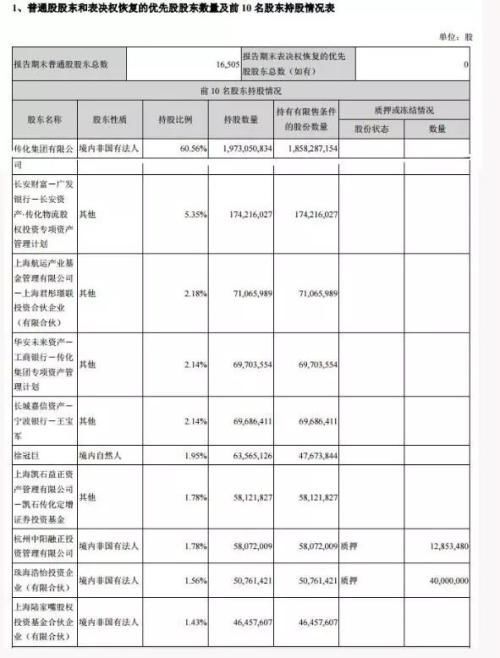

传化智联前十大股东(来源:公司2017年三季报)

从2017年传化智联披露的三季报数据来看,公司前十大股东除自然人徐冠巨外,所持股份全部为限售股,另外还有5200余万股处于质押状态。

如此高比例的限售股的原因自然是2015年6月传化集团定向增发的那23亿股份。截至2018年2月5日,流通值仅为64亿元的传化智联成为资本市场少见的另类。回看2018年1月15日,传化智联盘中一度触及涨停,但当日买盘资金仅为1.69亿元。

不足2亿元的资本就可以撬动500亿市值的公司冲击涨停板,如此现象,在全球资本市场都很少见。

200亿资产装进传化集团不构成借壳

传化集团通过收购传化物流的关联交易,随后更名为传化智联。公司借机实现了将所持传化物流不易流通的股权,升华成为流通性极佳的上市公司股份,而这背后更为重要的两点是,通过本次交易,徐氏家族实现了对传化物联的绝对控股和传化物流带来的巨额收益。

在本次200亿元的关联交易后,传化集团公告强调“本次交易不构成借壳上市”。对于不构成借壳的原因,传化集团解释为本次交易前,传化集团(徐冠巨、徐观宝、徐传化合计持股100%)持有上市公司总股本的22.95%,为上市公司控股股东。同时,徐冠巨个人持有上市公司13.03%,徐观宝持有7.51%,徐冠巨、徐观宝、徐传化三人合计持有上市公司总股本的43.49%,为上市公司的实际控制人。

本次交易后,传化集团持有上市公司60.18%的股份,仍为上市公司的控股股东,徐冠巨、徐观宝、徐传化三人直接或间接持有上市公司65.79%的股份,仍为上市公司的实际控制人。由于公司实际控制人未发生变更,根据《重组管理办法》,不构成借壳上市。

由此,可以看出徐氏家族利用公司实控人未变成条款,巧妙地将传化集团下属的传化物流装入上市公司,实现了不易流通公司的股权转化为流通性极佳的上市公司股份,同时大大提高了徐家在公司的话语权,超过60%的控股权使得其对上市公司的日常决策拥有了绝对控制的权利。

传化智联可以说已经成了徐氏父子的“后花园”。

物流业务烧钱不少盈利能力堪忧

据传化智联2017年半年报披露,其主营的两大业务化工和物流毛利率差距明显。从财务报表来看,化工业务毛利率高达26.25%,而物流业务仅为9.67%。

在2017年半年报同时披露了公司经营活动产生的现金流量净额为-14亿元。归属于上市公司股东的净利润为1.89亿元,较去年同期减少57.92%,基本每股收益仅为0.06元。

自从加码物流业务后,传化智联的现金流可谓节节吃紧。2014年,公司的现金流为4.4亿元,2015年为4.14亿元,到了2016年公司现金流急转直下,现金流量净额为-4亿元,经营活动产生的现金流量净额同比减少196.74%。对于上述原因,公司做出的解释为传化商业保理有限公司业务开展保理业务导致经营活动现金流出有所增加;另外,公司为加强战略核心业务拓展、人员引进、信息化投入等导致经营活动支出的增加所致。

从公司的解释不难看出,传化智联只是将其轻描淡写为战略核心业务拓展。

在2017年三季报,现金流问题愈加凸显,在三季报里,传化智联经营活动产生的现金流量净额为-6.43亿元,虽然较半年报披露的-14亿元大幅缩小,但较上年同期减少8441.24%。公司做出想解释为主要系开展供应链、保理、融资租赁等业务导致经营活动现金流出有所增加;同时,公司不断加大对核心业务、信息化的投入导致经营活动支出增加所致。

事实上,传化物流的置入并未给上市公司带来商誉资产。虽然评估价值200亿元的传化物流相比传化集团42亿元的账面净资产溢价金额巨大,然而这笔巨额溢价却不可能形成传化股份的商誉资产。由于传化股份和传化物流均是传化集团的子公司,因此本次传化股份收购传化物流交易属于同一控制下的企业合并。

传化物流200亿估值过高

被收购标的传化物流注册成立于2010年9月,传化集团为单一出资人,初始注册资本仅为9千万元,后于2010年10月增资至3亿元。一家成立不足5年的物流公司,凭什么以200亿元的价格装入传化集团?

根据传化集团公告显示,截至2015年一季度,传化物流归属于母公司股东净资产金额不过才42.47亿元,这意味着传化物流的收购价格相当于账面净资产净额的4.7倍。

根据交易的审计报告,传化物流2014年实现的净利润金额尚不足4000万元,2015年净利润为1.68亿元,2016年4.62亿元,2017年上半年1.77亿元。根据资产收购时的业绩承诺,2015年至2021 年,传化物流累计经审计的扣除非经常性损益后归属母公司所有者的净利润总数为50 亿元。根据目前传化物流的盈利能力,该承诺能否达成也存在不确定性。

根据此次7年时间50亿元业绩承诺,可以推算出传化物流年均年均市盈率也高达28倍,而彼时的传化股份2014年每股收益还高达0.44元,而在本次收购计划停牌时,公司股价不过9元,由此计算市盈率才20倍。收购传化物流这个非上市资产对应的估值水平,竟然大大超过了上市公司自身的估值水平,这在上市公司对外进行资产收购过程中,实属凤毛麟角。

置入上市公司前的神秘增资

2015年3月,传化物流向数家投资机构进行增资,在收购报告书中并未详细披露增资价格,但是这并不妨碍通过数据进行测算而得出结论。

根据传化物流的审计报告披露,该公司资产负债表中的资本公积科目,在2014年末时为2.99亿元,而到了今年3月末则增加到了38.33亿元,增加了35.34亿元,这些新增部分显然是来自于3月份的增资行为。

再加上新增注册资本中的6586.7万元,则对应着数家机构投资者以36亿元的价格收购了传化物流18%的股权,此时传化物流的整体估值就已经是200亿元了。

6月份申请停牌,3月份就以200亿左右的价增资,这是否意味着在增资前各家机构就已经收到传化集团的“承诺背书”?本次增资究竟是看重的传化物流本身质地,还是寄希望于通过一次低价换取上市公司股份去获得快速的资本回报呢?上述问题同样令投资者生疑。

从当前的监管新规来看,传化公司2015年的置入计划根本不可能通过证监会审核。对于传化智联如何敢拍板保证顺利置入上市公司,这期间的坊间故事,今日财经头条将持续关注。