揭开金山办公的"线性类推"陷阱

编者按:本文来自微信公众号锦缎(ID:jinduan006),作者:沂川,创业邦经授权发布

一个时期以来,市场给予SaaS(软件即服务)类公司较高的估值。主要原因涉及两个方面:

一方面在于,中国的数字化在不断的推进当中,相比于消费互联网在2c端互联网平台公司的巨大成功,在2B端,SaaS服务领域,成长为超级巨头的公司还没有显现。美国的知名SaaS类公司,例如,提供CRM解决方案的 salesforce ( NYSE:CRM )2150多亿美元的市值,龙头 微软 ( NASDAQ:MSFT )2.3万亿美元的市值,国内saas企业的规模就显得太小。

另一方面在于,SaaS类企业的高成长性,毛利率,高现金流,高粘性也吸引着资本的关注。国内几家知名的SaaS类企业,例如提供工程造价施工SaaS类产品的 广联达 ( SZ:002410 )滚动市盈率为127倍;提供ERP、财务软件的 用友网络 ( SH:600588 ),滚动市盈率为106倍;而以wps为核心的 金山办公 ( SH:688111 ),滚动市盈率为99倍( 均截至2021年最后一个交易日 )。

纸面上看,号称国产SaaS第一股的金山办公,具备上述特点:

一方面,office是wps最好的对标,也是微软目前收入贡献最大的板块,2020年,office就贡献了2000亿人民币的收入,对比金山办公,20年收入仅20亿,确实有很大的期待空间;另一方面wps是金山非常健康的业务,公司毛利87%,近三年收入复合增长40%以上,净利润一共2.25倍,现金流健康,现金流比例近年平均在100%以上。

但问题是,金山办公配得上这样的线性类推吗?

01 金山的生意从业务上看,金山办公的收入,主要来自于三个部分:

首先是办公软件的使用授权。对于政府和企业的授权使用,主要的收费方式,包括数量授权、场地授权这两种。

对于软件订购数量较少的中小型机构客户,公司采用数量授权方式。对于软件需求数量较大的大型客户,通常采用场地授权方式。

根据公司2021半年报披露,截至彼时,注册使用 WPS+的中小微企业已超过 100 万家,覆盖 19 个一级行业,重点应用于批发零售行业( 电商形态 )、制造行业、 软硬件科研行业、技术服务行业、租赁和商业服务及金融业。

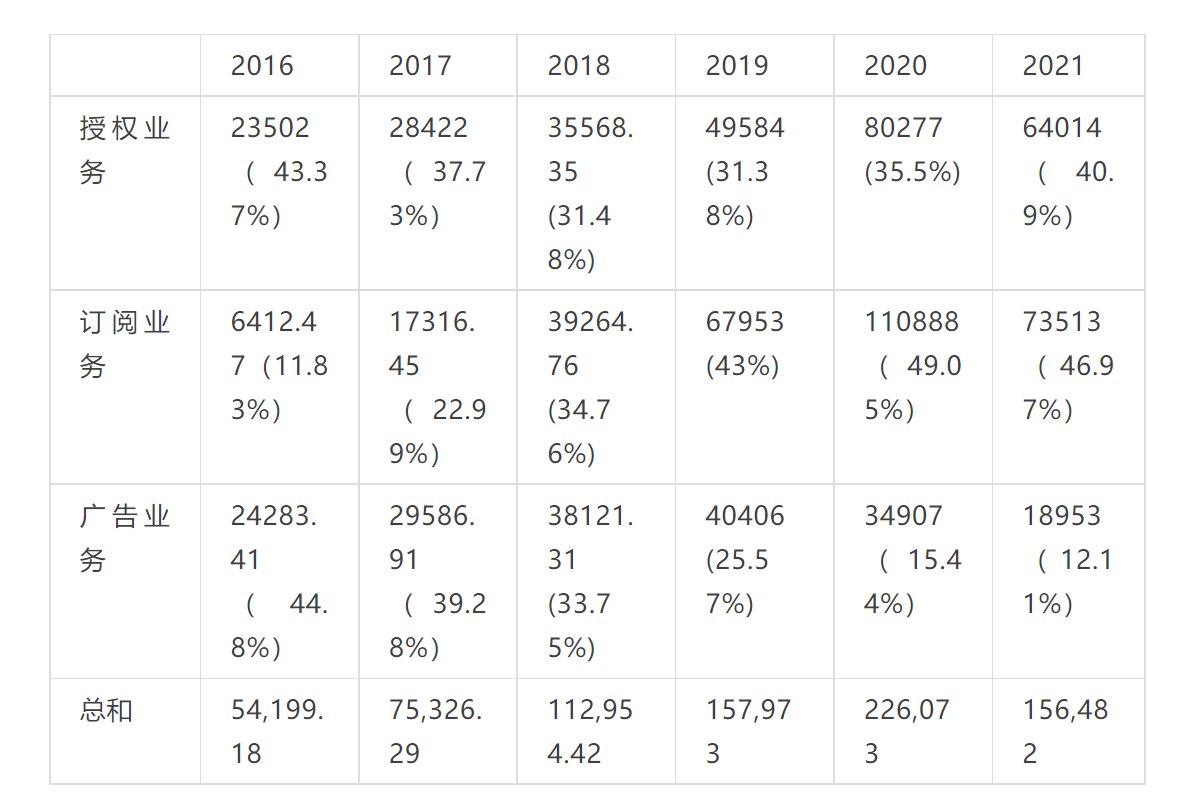

授权业务一直增长不错,特别是今年上半年,办公软件授权业务 收入64,014.44 万元,较上年同期增长 199.79%;从16年以来,办公软件产品使用授权业务由 2.35 亿元增长至 8.03 亿元,年复合增长 达 35.96%。

还有一块占比比较大的业务是用户服务订阅。这其中既包括了机构订阅,也包含了个人订阅。

对机构来说,和授权模式不同,授权模式只能使用某一个特定的版本,而订阅的客户可以随时使用公司现有和新增的产品服务模块,并持续获得产品升级和技术支持服务。同时,个人,是订阅的主要部分。个人这块,主要包括, WPS 会员( 包含超级会员 )、稻壳会员等等,是在wps免费版基础上的增值服务。

订阅业务是公司近年来增长最快的部分,2016-2020 年,公司办公服务订阅业务由 0.64 亿元增长至 11.09 亿元,年复合增长达 104.03%。

除此之外,还有一小部分收入来自于广告,以及金山词霸等其它业务。

其它业务占比很低,可以忽略掉,广告业务是为有推广需求的客户在客户端及网站平台上提供广告位,这是当年应对用户付费意愿不强,所特创立的收费模式,但是广告提供过多,也会造成用户的流失。

因此,公司近几年克制推送数量,广告收入的占比也在不断的下降,从16年的44%下降到今年上半年的12%左右,而且收入规模上,前两年还有近4亿元的收入规模,到去年仅有3.6亿的规模了。因此,广告业务,未来不会是公司增长的主要来源,可以维持在这个体量上就可以了。

这样一来,就很清晰了,办公软件使用授权和用户订阅服务依然是未来公司增长的主要看点,主要还是2B和2C的业务。前者主要来自于政企等企业,看渗透率,市场规模;后者来自于企业和个人,看付费率,arpu值。

文章插图

各业务收入变化情况(万元)

02 潜在的优势市场看好金山办公,还有几个原因。

首先是政策推进数字化办公方向,信创业务的成熟,都指向政企部门数字化率的提升。

党政机关逐步加大对国产软件的采购力度,在这方面,WPS具有一定优势,金山办公和国家部委、机关单位以及地方政府有过多年的合作经验,可以为机构用户提供量身定制的系统化服务及产品,相比于office能够更加贴近用户的及时需求,而且价格更加具有优势。

- 软件|超级好用的办公软件,程序员新手快来收藏

- 自动化|移动办公效率太慢?硬盘盒搭配aigo固态硬盘,体验后真香

- 金山毒霸|女同事电脑同时装了360、电脑管家、2345、金山毒霸,新买的电脑基本报废

- 联想|高效办公组合,华为二合一笔记本&智能打印机

- OPPO Find|摸鱼办公两不误!集合高效与便携,工作人士入手Find N就对了

- 联想|天逸台式主机办公好搭档,复工换新机就选它

- 软件|你永远不会弃用的高效率办公软件

- 一加科技|一加新机来啦!一加Nord CE 2将于2月17日揭开面纱

- 企微|钉钉、飞书、企微,办公软件的三国之争

- 在虚拟世界中实现全员Avatar办公,「花动科技」推出“ARK元宇宙办公平台”