上市|“医美之王”爱美客暴利背后瓶颈未破!( 二 )

而低廉的成本和高昂的售价造就了爱美客的产品暴利 。

从价格来看 , 一针玻尿酸便宜的也要1000多元 , 国内品牌产品都在四五千元一针 , 国外品牌更贵 。

而根据爱美客招股书显示 , 2019年 , 爱美客的主要产品之一“宝尼达” , 单位成本仅32.34元 , 单位价格则为2547.49元 。

而一瓶飞天茅台在2020年经过层层提价也不过2500元/瓶 。

不仅是玻尿酸注射本身 , 面膜等护肤品一旦加入玻尿酸 , 其“身价”也会随之上浮 。 可以说 , 任何医美和护肤产品一旦“玻尿酸”概念傍身 , 都会更受市场青睐 , 并随之产生溢价 。 从这个角度来看 , 玻尿酸无疑是“点石成金” 。

但从核心逻辑层面来讲 , 之所以爱美客的玻尿酸产品能获取“堪比茅台”的高毛利 , 主要是由于爱美客采取了与其他两大玻尿酸上市公司不同的策略 。

譬如 , 华熙生物主要是覆盖玻尿酸原料业务;昊海生科则在眼科、外科等其他业务板块多有建树;而爱美客立足于玻尿酸终端产品 , 在技术层面作出差异化探索 。 举例来说 , 爱美客具备国内市场目前唯一获批的用于颈纹修复的三类医疗器械产品 , 以及唯一获批的面部埋植线产品 。

而医美器械被集采的可能性极小 , 所以这使得爱美客在市场上有充足的议价能力 。

但这并不意味着爱美客就能从此“躺着数钱” 。

爱美客如何突围“医美下半场”?

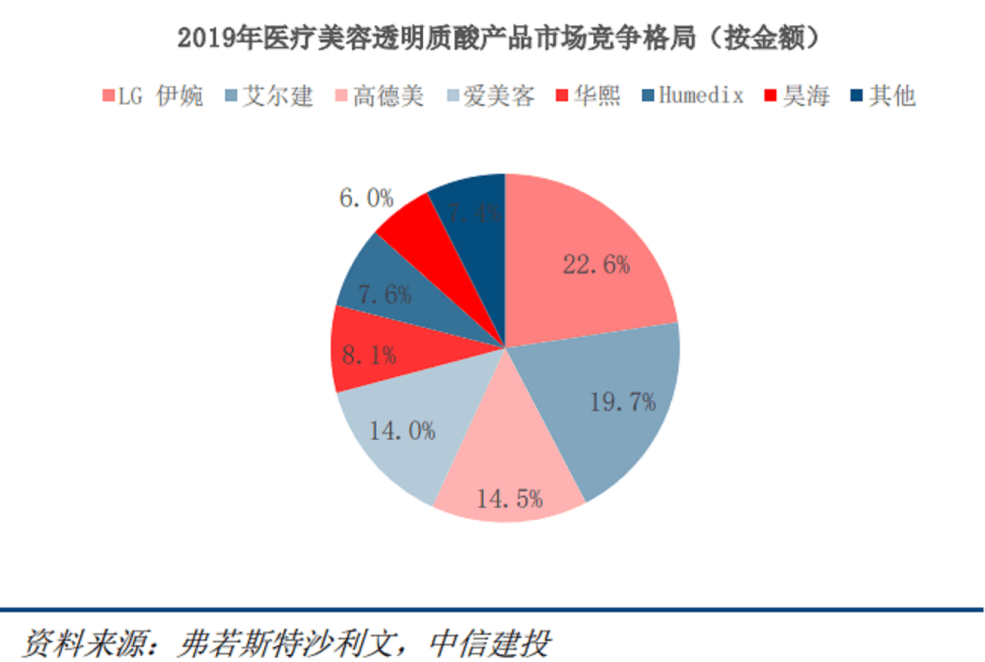

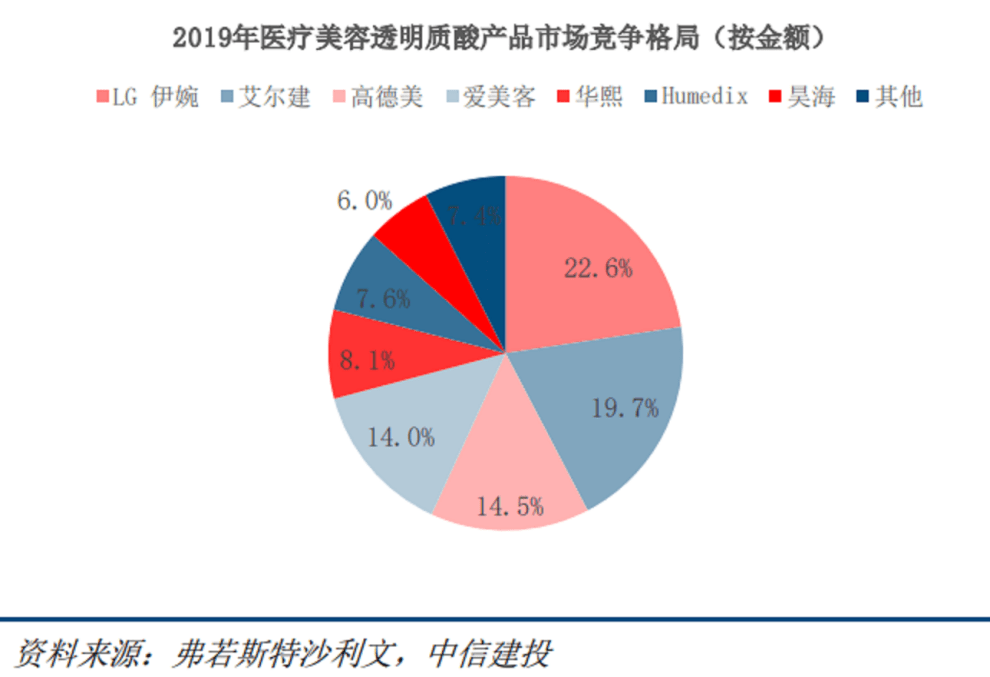

目前国内的透明质酸产品市场 , 有LG , 艾尔建、高德美、爱美客、华熙、Humedix、昊海等七位主要玩家 , 出现“七雄争霸”的局面 。 按2019年的销量统计 , 爱美客以26.5%的市占率拔得头筹 , 国产厂商“玻尿酸”龙头实至名归 。

文章图片

【上市|“医美之王”爱美客暴利背后瓶颈未破!】而如果以金额为口径 , 国内销售金额的头把交椅则由来自韩国的LG伊婉占据 , 爱尔兰的艾尔建和法国的高德美紧随其后 , 共同占据超过50%的市场份额 。 而爱美客、华熙、昊海三家总共的市场份额也没达到30% 。 因此在产品单价上 , 爱美客等国产厂商远不如进口厂商的溢价高 。

文章图片

而爱美客为何能获得市场追捧 , 则是由医美市场的供需关系决定的 。 过去几年 , 我国的医美行业处于高速发展之中 , 2014-2018年复合增速为23.6% 。 中国在2017年已经成为全球第二大医美市场 , 亦是全球增速最快的国家之一 。

根据新氧预计 , 2018-2023年 , 中国医美市场仍将保持24.2%的高年复合增速 , 有望在2021年超越美国 , 成为医美第一大市场 , 于2023年市场规模达到3600亿元 。 而从医美渗透率来看 , 我国的医美渗透率仅为2%,而美国为12% , 中国还有大概5倍的增长空间 , 目前供给仍然不足 。

因此 , 市场的供不应求给予了爱美客较大的发展空间 , 加之身处赛道的优越和玻尿酸产品的暴利 , 资本市场给出较高估值也就不难理解了 。

但爱美客的产品过于集中在玻尿酸领域 , 此物质并非不可替代 , 仿制难度也较低 , 三大巨头间仿制产品并不难 。 即便不仿制产品 , 华熙生物和昊海生科也可以通过生产可替代产品投入市场竞争 。 而一旦三大巨头间竞争激烈 , 那么爱美客就会陷入极端不利境地 。

此外 , 终端医美机构获客成本年年上升 , 最终会转嫁到玻尿酸产品价格上 , 导致玻尿酸产品的毛利进一步承压 。

况且 , 目前玻尿酸市场尚未形成垄断 , 进口厂商仍旧掌握话语权 。 爱美客等国产厂商依旧只能靠价格与成本优势竞争 , 毛利已经低人一头 。 一旦进口厂商开始打价格战 , 爱美客受到的打击将会是致命的 。 而相反 , 爱美客并没有制衡对手的手段 , 也没有其他产品来抵抗风险 。 所以 , 这无疑是爱美客存在的一个巨大的隐患 。

- 补充|今日操盘:金融委发声维护债券市场稳定 三季度IPO爆发217家上市

- 上涨行情|基金早知道 | 上市首周科创50ETF热火朝天!券商称A股正酝酿一波上涨行情

- 湘企|区域全面经济伙伴关系协定签署后 湘籍上市公司受益几何

- 限售股|破发股浙商银行迎解禁洪峰,15股东超180亿市值上市流通

- 股东|上市公司实控人为何会变更?媒体解读背后主动求变与情非得已

- 美的集团|中国“最牛”打印店要IPO了?为啥一家打印店都能做到上市?

- 爱集微APP电脑外设硬件厂商智迪科技开启上市辅导

- 爱集微APPSONY、HP供应商六淳智能开启上市征程,已进行辅导备案

- CEO来信优客工场曲线上市成联合办公第一股,毛大庆疑似回应估值降低问题

- 消费者|清甜初冬 Olé精品超市韩国香印青提再迎上市高峰