长三角|上坤地产香港上市:重仓长三角 提前实现降杠杆( 二 )

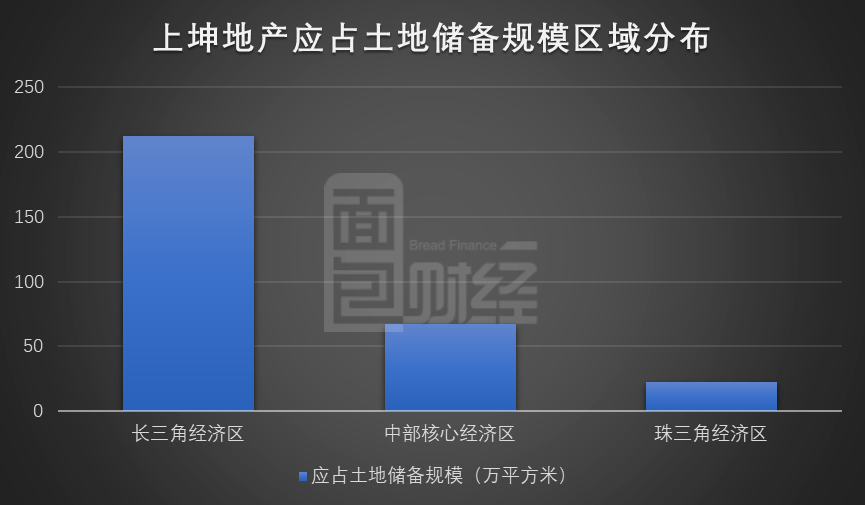

从土地储备的区域分布来看 , 长三角经济区仍是上坤地产最大重仓地 。 公司在该区域累计拥有应占土地储备约212.01万平方米 , 约为总应占土地储备规模的七成 。 其中 , 上海、杭州、宁波、金华、苏州、常州等均是公司重点布局的城市 。

文章图片

上坤地产通过多种方式获取土地储备 。 2020年4月以后直至最后实际可行日期 , 公司陆续收购位于杭州、苏州、合肥、阜阳、芜湖等地的11幅地块 , 增加应占总建筑面积约127.53万平方米 。

较为充足的土地储备为上坤地产未来发展奠定了基础 , 也为公司应对市场环境变化提供了更多战略空间 。

财务稳健 , 负债率持续好转2020年以来 , 随着“三道红线”消息传出 , 房企融资环境进入收紧阶段 , “去杠杆、降负债”成为多数房企今年剩余时间的主要任务之一 。 “三道红线”具体指剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍 。

按照踩线情况 , 房企被分为“红、橙、黄、绿”四档 。 如果“三线”均超出阈值为“红色档” , 有息负债规模以2019年6月底为上限 , 不得增加;“两线”超出阈值为“橙色档” , 有息负债规模年增速不得超过5%;“一线”超出阈值为“黄色档” , 有息负债规模年增速不得超过10%;“三线”均未超出阈值为“绿色档” , 有息负债规模年增速不得超过15% 。

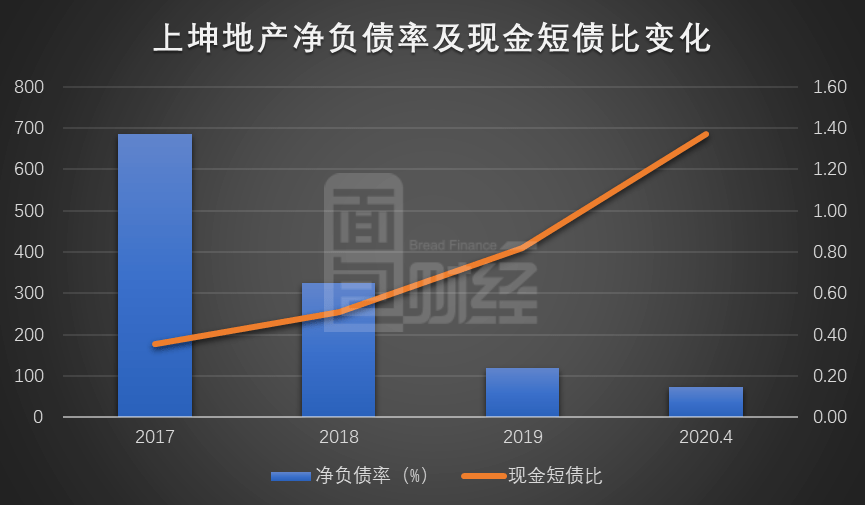

上坤地产近年来负债比率持续降低 , 截至2020年4月末 , 公司的净负债率、现金短债比指标均已满足“三道红线”监管要求 。

计算发现 , 上坤地产净负债率(短期和长期计息银行及其他借款减现金及银行结余除以期末的权益总额再乘以100)在2017年、2018年、2019年、2020年前四个月分别为684.9%、325.9%、118.8%和73.8% 。 可以看到 , 公司2020年截至四月末的净负债率已经满足“三道红线”监管要求 。

此外 , 上坤地产现金短债比(现金及银行结余除以流动负债中计息银行及其他借款金额)在2017年、2018年、2019年、2020年前四个月分别为0.36倍、0.51倍、0.82倍和1.37倍 , 逐年上升且最新已超过1倍 。

文章图片

截至2020年4月末 , 上坤地产剔除预收款后的资产负债率(总负债减去合同负债除以总资产减去合同负债后再乘以100)为81.76% 。 通过此次上市募资 , 公司分母端资产将进一步得到增厚 , 预计未来剔除预收款后的资产负债率会继续有所降低 。

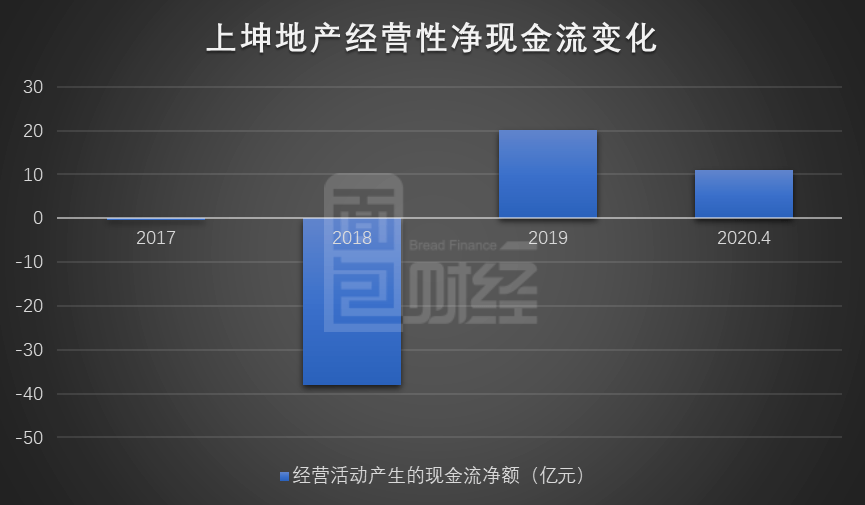

此外 , 查阅财务报表发现 , 上坤地产短期偿债风险也相对较小、现金流持续改善 。 短期偿债方面 , 公司2017年以来的流动比率始终在1.1倍至1.2倍之间波动;经营性净现金流在2019年实现转正 , 金额达到20.08亿元 。 2020年截至4月末 , 公司产生经营性净现金流入11.07亿元 。

文章图片

上市拓宽融资渠道 , 助力未来发展“房住不炒”政策总基调下 , 房企融资渠道整体受到限制 。 这时候 , 房企中谁能上市并拥有新的融资平台 , 可能会是未来竞争的一个胜负手 。

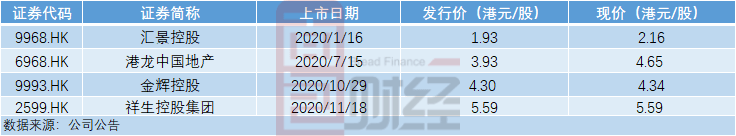

根据不完全统计 , 2020年以来 , 除了上坤地产 , 共有4家内地房企登陆港股上市 , 分别是汇景控股、港龙中国地产、金辉控股、祥生控股集团 。 值得一提的是 , 在今年市场情绪整体偏好互联网、医药、半导体等新兴产业股票的背景下 , 上述4家新上市房企的股价表现并不弱势 。

文章图片

查阅公开资料发现 , 后面排队上市的房企还包括领地控股、实地地产等 。 未来 , 随着中大型房企陆续完成上市以及地产开发门槛不断提高 , 预计房地产市场的竞争格局会逐步走向稳定且市场份额会进一步向中大型房企集中 。 上坤地产通过此次上市 , 或许已经拿到了通往未来的门票 。

- 排名|9家在皖企业上榜长三角百强榜

- 市场关注|恒大化解千亿级悬念,地产股迎来利好?——道达早评

- 继续持有|深圳控股:子公司将继续持有恒大地产股权

- 香港发生第四波新冠疫情 “港版方舱”或于25日重启

- 港媒:弃保潜逃两年半,香港前黑帮头目郭永鸿昨夜返港,在机场被拘捕

- 黄之锋今天认罪?

- 影响|思维财经投资者年会地产论道—聚焦行业变革与发展机遇2021年将迎来大洗牌

- 人才|恒大地产1257亿元战投转为普通股,两家国企接盘300亿

- 香港疫情强烈反弹,港府收紧社交距离措施:酒吧等不得进行现场表演及跳舞活动

- 风险|银行收紧房贷,是因为房地产风险太大吗?业内人士道出实情!