补充|价格下调30%可转债转股率仍不足万分之一 无锡银行何以补充资本渡难关( 二 )

资本充足率几乎踩红线 可转债“回天乏术”

无锡银行的资本充足率相关指标“堪忧” 。

截至9月末 , 无锡银行资本充足率、一级资本充足率和核心一级资本充足率分别为13.94%、8.87%、8.87% , 较2019年末分别下降1.91、1.33和1.33个百分点 。

2020年以来 , 资本充足率已连续三季度下滑:从一季度末15.11% , 二季度末14.67% , 一路下滑到三季度末的13.94%;一级资本充足率与监管要求 “贴地飞行” 。

事实上 , 为补充资本 , 无锡银行在2018年1月30日发行了30亿元可转债 , 根据约定 , 可转债持有人自2018年8月6日起可转换为该行股份 , 可转债在转股后所募集资金将用于补充该行核心一级资本 。

业内人士分析认为 , “对于银行端 , 可转债相比其他再融资工具优势明显 , 相比优先股、二级债 , 可转债转股后可直接补充核心一级资本;可转债递延摊薄每股收益 , 当期不影响盈利指标;尚未转股前 , 可转债作为负债端融资手段 , 成本较低 。 对于投资者而言 , 可转债进可攻退可守 , 功能性较强 。 适合战略性投资安排 。 ”

然而近几年 , 受大环境影响 , 金融股权的吸引力下降 , 银行可转债的投资者转股意愿下降 , 一方面是股价走势不够强劲 , 另一方面 , 转股过程时间较长 , 机会成本太高 。 投资人士认为 , “出现这种情况是在强监管、去杠杆的大环境下 , 市场自己选择的结果” 。

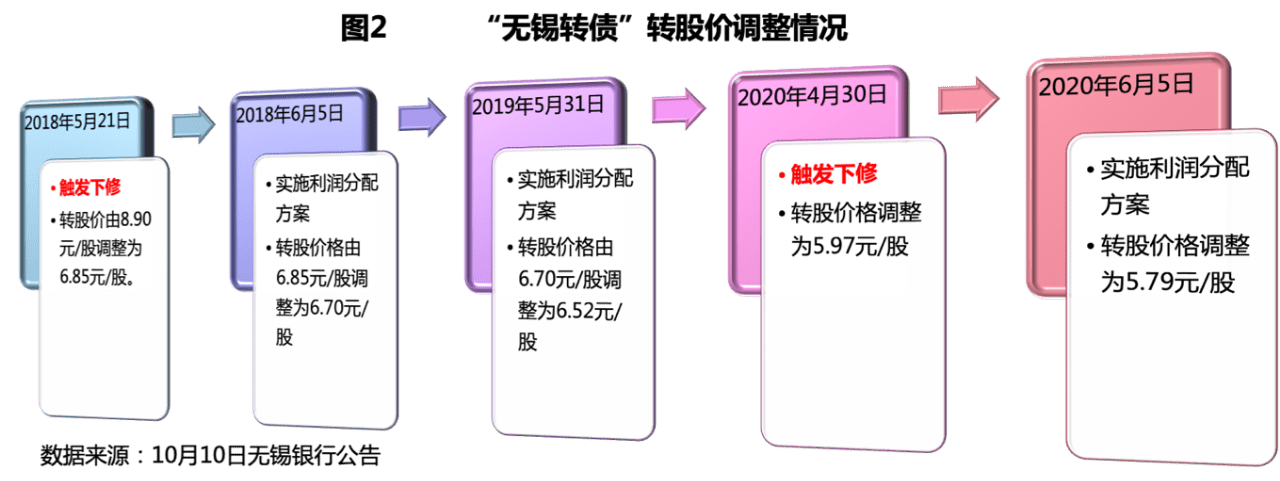

据公开资料 , 自发行以来 , 无锡银行已经五次下调可转债转股价格 , 其中包括两次触发下修条件 , 从初始价格到当前转股价格5.79元/股 , 已下降近33%(见图2) 。

文章图片

然而公告显示 , 截至2020年9月末 , 无锡银行此前发行的可转债累计转股数量仅有18.14万股 , 占可转债转股前公司已发行股份总额的0.0098% , 共计118.4万元 。

目前 , 国内银行业资本补充工具主要分为核心一级资本工具的留存收益、IPO、定增、配股、可转债(转股后补充核心一级资本 , 转股前仅为普通债券) , 以及其他一级资本工具优先股、减记型永续债;二级资本工具减记型二级资本债 。

今年以来 , 受疫情影响 , 银行利润负增长限制了内源资本补充 , 同时加大了对实体经济贷款投放力度以应对疫情 , 资本金消耗较大 , 从而面临较为突出的资本压力 , 在加大信贷投放力度以及提升抗风险能力的双重要求下 , “继续探索补充资本的多元渠道”对银行来说 , 成为重中之重 。

对无锡银行来说 , 资本充足率持续下降的同时 , 可转债至今转股量较低“帮不上忙” , 探索新的渠道补充资本迫在眉睫 。《投资者网》致函无锡银行询问是否存其他方式补充资本的计划 , 但亦未获回复 。 (思维财经出品)■

- 补充|今日操盘:金融委发声维护债券市场稳定 三季度IPO爆发217家上市

- 建议关注|中信建投:铜铝价格有望继续上涨

- 大卫聊科技 假共享真抢钱?,共享充电宝1元时代已经结束了!最高价格翻十倍

- W侃科技共享充电宝1元时代已经结束了!最高价格翻十倍,假共享真抢钱?

- 价格|六氟磷酸锂行业周期向好 天际股份有望迎来恢复增长

- 人民币|恒大地产1257亿元战投已签补充协议转为普通股

- 补充协议|中国恒大:恒大地产1300亿战略投资者中,1257亿战略投资者已签订补充协议转为普通股

- 普通股|中国恒大:恒大地产1257亿元战略投资者已签订补充协议转为普通股

- 褚敏|中控技术:11月24日在科创板上市,股票代码688777,发行价格35.73元/股

- 消费|报告:中国高净值人群消费价格总水平比去年上涨3.4%