行业|20万亿险资大松绑,放开财务性股权投资行业限制,禁投十类情形…影响几何?

文章图片

酝酿2年有余的保险资金股权投资行业限制“松绑” , 终于落定 。

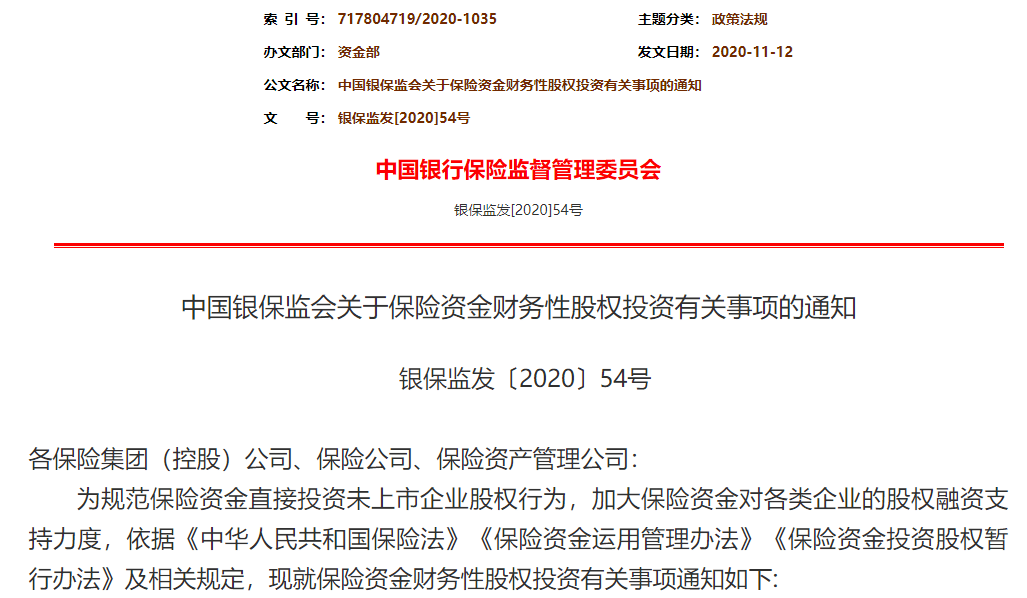

11月13日 , 银保监会向各保险机构发布《关于保险资金财务性股权投资有关事项的通知》(银保监发〔2020〕54号) , 核心是取消险资财务性股权投资的行业限制 , 改为“负面清单+正面引导”机制 , 允许险资综合考虑自身实际 , 自主选择投资企业的行业范围 。

文章图片

这一新规出台的背后 , 既有监管贯彻落实国务院常务会议精神 , 加大保险资金对实体经济股权融资支持力度 , 提升社会直接融资比重的考虑 , 也有保险资金对股权资产配置需求不断提升的背景 。

据券商中国采访人员了解 , 险资的股权类投资 , 从广义上讲包括直接股权投资、私募股权基金投资(PE)、股权投资计划以及股票投资等 。 目前 , 通过后三种方式投资股权 , 其实已不存在行业限制 。 此次《通知》针对的只是第一种——此前 , 险资直接股权投资的行业仅限于与保险产业相关的 , 比如健康、养老等 。

如今 , 随着行业限制解除 , 险资将有望直接投资更多战略性新兴产业 , 为经济转型升级提供支持 。

所投产业应处成长期、成熟期或战略新兴产业

所谓的保险资金股权投资行业范围 , 来自于现行的《保险资金投资股权暂行办法》 。 其规定:保险资金直接投资股权 , 仅限于保险类企业、非保险类金融企业和与保险业务相关的养老、医疗、汽车服务等企业的股权 。

也就是一直以来 , 保险直接投企业股权 , 投向仅限于保险、金融、养老、医疗、汽车服务等行业 。

银保监会最新发布的《通知》 , 就是针对这一情况做了重新规定 。 核心内容是取消保险资金财务性股权投资的行业限制 , 通过“负面清单+正面引导”机制 , 允许保险机构自主选择投资行业范围 , 扩大股权投资选择面 。

【行业|20万亿险资大松绑,放开财务性股权投资行业限制,禁投十类情形…影响几何?】《通知》先明确了财务性股权投资概念 , 保险机构及其关联方对所投企业不构成控制或共同控制的直接股权投资行为 。

“保险资金开展财务性股权投资 , 可在符合安全性、流动性和收益性条件下 , 综合考虑偿付能力、风险偏好、投资预算、资产负债等因素 , 依法依规自主选择投资企业的行业范围 。 ”

《通知》规定:保险资金开展财务性股权投资 , 所投资的标的企业 , 所属产业应当处于成长期、成熟期或者为战略性新兴产业 , 或者具有明确的上市意向及较高的并购价值 。

天风证券非银团队认为 , 股权投资具有长期性、抗经济周期能力强等特点 , 与传统投资资产的相关性弱 , 和保险资金期限长、追求长期收益的特点相一致 , 投资限制的松绑有助于保险机构股权投资的灵活性 。

禁投十类情形 , 鼓励开展债转股

同时 , 《通知》还建立了财务性股权投资负面清单 。 禁止保险资金投资存在十类情形的企业 , 同时鼓励保险资金开展市场化、法治化债转股项目 。

禁投的情形包括:

(一)不具有稳定现金流回报预期和确定的分红制度 , 或者不具有市场、技术、资源、竞争优势和资产增值价值;

(二)最近三年发生重大违约事件;

(三)面临或出现核心管理及业务人员大量流失、目标市场或者核心业务竞争力丧失等重大不利变化;

(四)控股股东或高级管理人员最近三年受到行政或监管机构重大处罚 , 或者被纳入失信被执行人名单;

(五)涉及巨额民事赔偿、重大法律纠纷 , 或者股权权属存在严重法律瑕疵或重大风险隐患 , 可能导致权属争议、权限落空或受损;

- 五行|北上资金年内净买入近1300亿元 月内涌入逾360亿元布局五行业

- 积微物联积微物联成为第二批《电信和互联网行业网络数据安全自律公约》签约单位

- 扩张|国泰君安:销售数据持续向好 汽车行业布局正当时

- 资金|经济回暖利润修复 机构看好银行业估值回升

- 资金|上周北上资金加仓采掘、有色金属等17个行业 连续七周买入16股

- 资金|经济回暖利润修复,机构看好银行业估值在2021年迎来拐点

- 周报|思维IPO周报(11.16-11.20):本周26过26,单日过会数再破记录教育行业A股IPO破冰

- 影响|思维财经投资者年会地产论道—聚焦行业变革与发展机遇2021年将迎来大洗牌

- 爱因儿科技 未来将深刻影响各个行业,中国5G网络加速成型

- 北京台协|响应台球行业复工复产 北京市台球协会和星牌组队参加全国斯诺克团体锦标赛