战略投资者|终止与深深房A重组,中国恒大四年回A梦破碎

被关了超过四年的深深房A(000029)众多小股东 , 终于迎来股票复牌的一天 , 但复牌的原因 , 却不是他们所期望的重组成功 。

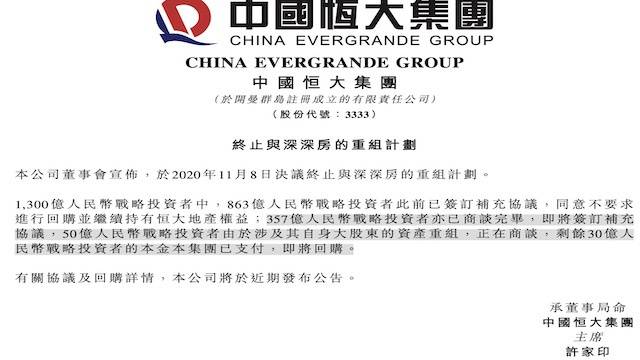

11月8日晚间 , 深深房与中国恒大(03333.HK)同时发布公告 , 宣布终止中国恒大旗下之恒大地产与深深房进行的重大资产重组 , 深深房股份将于11月9日复牌交易 。 此案创下中国股市重组停牌之最长时间记录 , 累计停牌时间超过1000天 。

文章图片

深深房在公告中称:公司在推进本次交易期间 , 积极组织相关各方、各中介机构推进本次交易各项工作 。 基于目前市场环境等原因 , 现阶段继续推进重大资产重组的条件尚不成熟 , 为切实维护公司及全体股东利益 , 经公司审慎研究并与交易各方友好协商 , 公司决定终止本次交易事项 。

11月8日 , 深深房召开了第七届董事会第五十七次会议 , 审议通过了《关于终止筹划重大资产重组事项的议案》等议案 , 同意终止本次重大资产重组事项 。 独立董事对公司终止本次重大资产重组发表了同意的独立意见 。

恒大地产与深深房的重组事宜 , 最早发轫于2016年9月14日 。 彼时 , 深深房A公告称:正在筹划的重大事项 , 即第三方企业通过资产置换或股权受让等方式入主深深房A 。 该公司股票于随即停牌等待进一步进展 。

此后的2016年10月3日 , 恒大亦在港交所发布公告称 , 深深房、深投控与标的公司恒大地产及其股东凯隆置业(中国恒大下属企业)就重大资产重组签署合作协议 。

依据该合作协议 , 深深房以发行A股股份或支付现金的方式购买恒大地产100%股权 。 在交易完成后 , 恒大地产股东凯隆置业将成为深深房的控股股东 , 而恒大地产也将通过是次交易完成A股上市 。

最初的时候 , 该项重组工作的推进颇为顺利 。 2017年1月25日 , 中国恒大宣布已经收到了联交所对建议分拆的原则上批准 , 这也意味着恒大重组深深房回归A股的进程又向前推进了一步 。

与此同时 , 恒大紧锣密鼓展开了一系列引入战略投资者的工作 , 以达到稀释恒大集团在恒大地产中的股权占比 , 以符合相关上市条款的要求 。

2017年1月2日 , 首轮战投落地 , 总金额300亿;此后的第二轮和第三轮引战分别发生在当年6月1日和11月6日 , 包括中信、山东高速、深业集团、苏宁、中融等特大型国有企业集团及民营企业 , 均成为恒大地产的股东 。

三轮增资完成后 , 战略投资者合计向恒大地产投入人民币1300亿元资本金 , 共获得恒大地产扩大股权后约36.54%权益 , 而原来持有恒大地产100%权益的凯隆置业(恒大中国全资子公司)的持股比例下降至63.46%权益 , 恒大地产将继续为恒大集团的附属公司 。

【战略投资者|终止与深深房A重组,中国恒大四年回A梦破碎】鉴于当时对回A成功拥有较强信心 , 恒大在为地产集团引战时设置的对赌条款 , 预设的重组的时间周期为3年 , 及2020年初完成回A计划 , 此后又顺延一年至2021年初 。

同时 , 恒大地产向战略投资人承诺 , 公司在2018年、2019年及2020年之三个财政年度净利润(扣除非经常性损益)将分别不得少于人民币500亿元、人民币550亿元及人民币600亿元 。 三年合计盈利总额1650亿 , 且每年分红比例高达68% 。

根据最早的引战合约 , 如果在约定时间内完成重组 , 战投投资人有权要求凯隆置业及恒大集团董事局主席许家印回购相应股权 , 或者由凯隆置业无偿向战略投资者转让部分恒大地产股份 。

对此 , 恒大已于今年9月与绝大部分战略投资人重新达成协议 。 该集团于9月29日发布公告称 , 恒大地产与1300亿战投中的863亿战投签订补充协议 , 战投同意转为普通股权长期持有 , 且股权比例保持不变 。 剩余的437亿战投中 , 恒大已与155亿战投商谈完毕 , 目前正在办理手续 , 282亿战投正在商谈中 。

- 收益|魔幻!本来只想图个稳健投资,结果一周跌去一年收益,“踩雷”债基最高年内跌幅近40%,投资者该怎么办?

- 投资者网 恶补研发短板能否挽回股价颓势?,三七互娱手握重金却募资盖楼

- 交叉|前富国银行高管因误导投资者而面临SEC指控

- 投资者网三七互娱手握重金却募资盖楼恶补研发短板能否挽回股价颓势?

- 中小板|冲击中小板曾被终止审查 鲁华泓锦频遭“行政处罚”又来闯关创业板

- 影响|思维财经投资者年会地产论道—聚焦行业变革与发展机遇2021年将迎来大洗牌

- 小白买车 深耕用户价值,奇瑞捷途正式发布数字“旅行+”生活方式战略

- 商业点评 中国移动与中兴通讯续签战略合作协议,布局5G移动网络

- 汽车双子星领衔,“十四五”广汽发布“1615战略”“十四五”挑战350万辆目标“双子星”计划发布 开辟广汽自主品牌发展新格局

- 战略投资者|恒大获两大国企加持1257亿战投已转为普通股