股东|历时千余天博纳影业回A股梦圆

文章图片

博纳影业的漫漫回A股路 , 终于走到了重要节点 , 并于11月5日通过中国证监会的上市审核 。 作为国内老牌影视公司 , 从登陆纳斯达克到私有化 , 再到递交招股书开启IPO , 博纳影业的回A股路至今已历时1000余天 , 中间也曾受到“瑞华事件”等影响而中止审查 , 可谓是一波三折 。 随着此次通过审核 , 博纳影业的上市之路也将向进一步迈向终点 。 而面对今年以来影视行业受到的整体冲击 , 如何稳定公司今后的发展 , 则是博纳影业需要持续深化的领域 。

“回A”一波三折

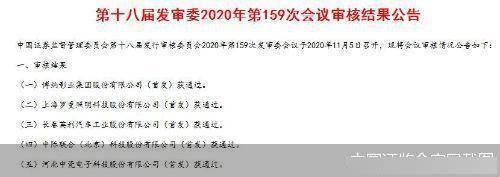

11月5日晚间 , 中国证监会官网发布第十八届发审委2020年第159次会议审核结果公告 , 博纳影业(首发)获通过 。 这一结果 , 让博纳影业落下了心中的一块石头 。

于2003年成立的博纳影业 , 成立至今凭借着《智取威虎山》《湄公河行动》《红海行动》等多部热门电影 , 在市场上积累了自身的影响力 。 然而 , 该公司在资本市场上却一直走得并不顺利 。

公开资料显示 , 2010年 , 博纳影业以“国内首家在美上市影视公司”的身份 , 正式登陆美国纳斯达克 。 但没想到的是 , 在美国上市后 , 博纳影业的股价一直表现疲软 , 也并未获得较高的市值 , 反观当时在国内上市的华谊兄弟、光线传媒等公司 , 却获得高出博纳影业10倍以上的市值 。 终于在2015年 , 博纳影业董事长于冬做出决定 , 从美国退市 。

2016年 , 博纳影业完成了私有化 , 并于2017年递交招股书 , 正式冲击A股 。 然而 , 此时国内影视市场又出现泡沫增加、部分影视公司估值过高、并购资产业绩未达承诺增加风险等问题 , 使得国内对影视资产的并购上市审查愈发严格 , 令博纳影业的上市之路增加了不确定性 。 随后在2019年 , 由于瑞华会计师事务所的康德新财务造假事件被曝光 , 而瑞华会计师事务所正好也是博纳影业的上市审计机构 , 这使得博纳影业也受到波及 , 并被迫中止审查 。

至此 , 经过一系列兜兜转转 , 博纳影业的回A股路走了三年才得到了答案 。

明星扎堆入股欲抢先机

随着博纳影业IPO已经有了明确的答案 , 该公司现阶段的经营发展也处于聚光灯下 , 受到业内各方的关注 , 而首先备受瞩目的便是公司星光熠熠的股东阵容 , 不仅有多家知名企业 , 也有多位明星的名字出现在股东列表上 。

据招股书显示 , 目前博纳影业共有42位股东 , 而在前十大股东中 , 阿里与腾讯的身影相继出现 。 其中 , 浙江东阳阿里巴巴影业有限公司以7.72%的持股比例 , 是博纳影业的第三大股东 , 林芝腾讯科技有限公司则为第六大股东 , 持股比例为4.84% 。

与此同时 , 在个人股东中 , 人们熟知的张涵予、黄晓明、章子怡、陈宝国、韩寒等 , 也成为博纳影业的明星股东 , 尽管每人的持股比例并不多 , 最高也仅为0.31% , 但依旧是市场的焦点 。

“通过入股的形式将影视公司与明星绑定在一起 , 一度是影视市场的风潮 。 ”影视传媒行业分析师曾荣表示 , 具有高热度同时作品口碑较好的明星 , 在影视市场也是稀缺资源 , 入股为的是让人与公司之间连接一条纽带 。

但明星股东也曾在影视市场搅起过一阵风暴 , 由于部分拥有明星股东的影视公司估值出现超高溢价 , 业绩却不增反降 , 市场泡沫随之产生 。 “如今市场已趋于理性 , 现在明星股东更多是在于双方能够更好展开合作 。 ”曾荣如是说 。

盈利背后的“爆款”效应

对于一家影视公司而言 , 最为关键的无疑是作品 。 值得注意的是 , 纵观博纳影业近年来的作品表现可以发现 , 常常能凭借爆款电影获得丰厚回报 。

据招股书显示 , 2017-2019年 , 博纳影业分别获得营业收入19.97亿元、27.84亿元和31.16亿元 , 归母净利润则分别报收1.99亿元、2.64亿元、3.15亿元 , 保持着连年增长的趋势 。 而据招股书中报告期内构成投资业务收入前五名的影片投资收入金额和占比表显示 , 2019年仅《中国机长》这一部电影 , 便带来3.77亿元收入 , 占比达到38.48% , 而2018年推出的《红海行动》则实现收入3.34亿元 , 占比同样超过三成 。

- 债务|天齐锂业疯狂并购致百亿债务悬顶 重要股东和高管早已减持

- 限售股|破发股浙商银行迎解禁洪峰,15股东超180亿市值上市流通

- 股东|上市公司实控人为何会变更?媒体解读背后主动求变与情非得已

- 股价|控股股东筹划涉及公司控制权事项 *ST宝实股价提前涨停

- 一致行动|钧达股份控股股东一致行动人拟转让15%股份 嘉兴起航接盘

- Joint|明阳智能:股东拟减持不超1%股份

- 杨氏|钧达股份:控股股东方面出让公司15%股份

- 嘉兴|钧达股份:控股股东一致行动人拟将所持15%公司股份转让给嘉兴起航

- 股东|海得控制:股东上海定增1号资管计划共减持74万股,计划时间已过半

- daoda|泛微网络:控股股东韦利东减持泛微转债31.6万张