银行|A股上市城商行三季报扫描:净利负增长队伍扩大,不良率稳中有降( 二 )

其中 , 宁波银行实现手续费及佣金净收入80.82亿元 , 在营收中占比为26.71% , 同比提升4.40个百分点 , 贡献了营收和净利的主要增长 。 周茂华对采访人员说:“实际上 , 三季报中 , 城商行手续费和佣金净收入增长强劲 , 成为本次季报的亮点至之一 。 ”

另外 , 杭州银行也保持了上半年的增势 , 截至三季度末 , 该行实现营业收入186.52亿元 , 同比增速16.24%;实现归属于上市公司股东的净利润55.77亿元 , 同比增速5.11% 。 其中 , 手续费及佣金收入较去年同期大增82.6% , 主要得益于托管及其他受托业务、投行类业务、担保及承诺业务等增加 。

不良贷款率稳中有降

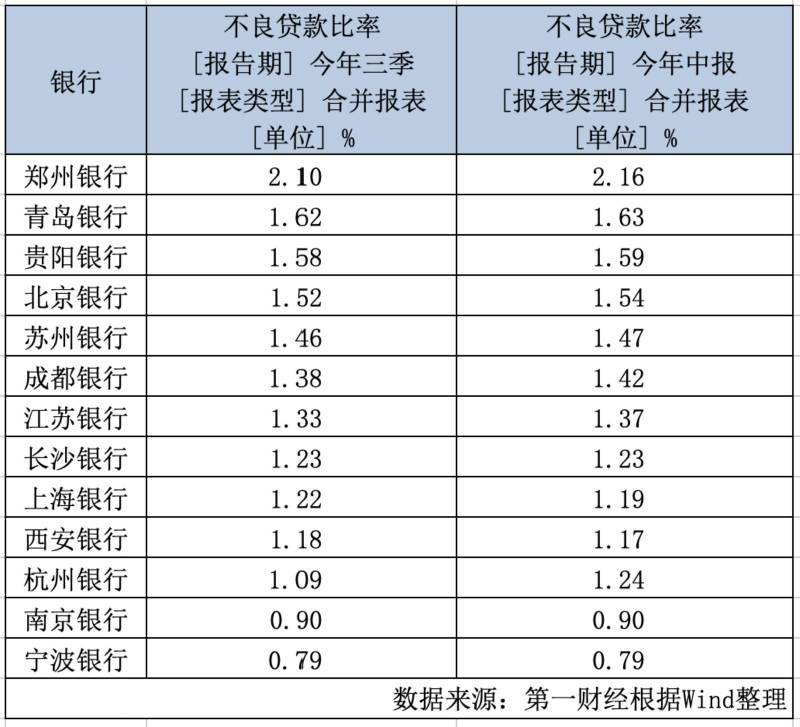

资产质量方面 , 上市城商行中 , 除了未在三季报中披露不良贷款率和拨备覆盖率数据的厦门银行 , 其余13家城商行与上半年相比 , 不良贷款率大多下降且拨备覆盖率大多有所提高 。

广发证券研报统计 , 截至9月末 , 上市银行不良贷款余额为17198亿元 , 较6月末增加724亿元 , 其中 , 城商行仅增加17亿元;上市不良贷款率为1.50% , 较6月末上升3BP(基点) , 其中 , 城商行不良贷款率为1.29% , 环比下降2BP 。

从单家银行来看 , 宁波银行、南京银行、长沙银行不良率与上半年末持平 , 上海银行和西安银行则分别微升3BP和1BP 。 郑州银行不良率最高 , 为2.1% , 但比6月末下降6BP , 也是13家城商行中唯一一家不良率超过2%的银行;宁波银行不良率最低 , 为0.79% , 与上半年末持平 。

另与上半年末相比 , 杭州银行不良率降幅最大 , 为15BP;前三季度 , 该行已核销不良贷款3.29亿元 , 与去年末相比 , 不良贷款余额与占比实现“双降” 。

相较之下 , 上海银行的不良率增幅较大 , 较6月末上涨了3BP , 但逾期不良比、逾期贷款比均回落 。 该行称将持续加强大额授信以及重点区域、重点领域、重点客户风险管控 , 遏制新增风险暴露 , 并加大不良化解处置力度 。

文章图片

在拨备覆盖率方面 , 4家银行拨备覆盖率较上半年末有所下降 , 其余9家均呈上升趋势 。 其中 , 宁波银行拨备覆盖率最高 , 为516.35% , 较上半年末上涨10.33个百分点;郑州银行最低 , 为154.99% , 较上半年下降1.46个百分点 。 杭州银行拨备覆盖率为453.16% , 较上半年末的增幅最大 , 达18.08个百分点 。

兴业证券研报分析认为 , 在资产质量方面 , 城商行韧性较强 , 不良率环比下降2BP , 关注类贷款占比多呈下行趋势 , 拨备覆盖率环比增加4.7个百分点 , 拨贷比环比持平 , 城商行不良贷款率和关注类贷款普遍改善 。

周茂华对采访人员称 , 城商行不良率保持在低位水平 , 一方面 , 与其加大坏账核销与处置力度有关;另一方面 , 反映国内生产生活加快恢复 , 经济复苏步伐逐季加快 , 在政策支持下 , 企业经营环境改善 。

但周茂华也提及 , 这并不代表未来城商行资产质量压力明显减轻 , 疫情冲击下 , 企业信贷不良可能存在滞后暴露问题 , 再加上目前欧美等海外疫情面临二次暴发 , 可能对全球经济、金融体系再度构成冲击 , 仍需关注银行业不良贷款走势 。

(实习生刘甜对本文亦有贡献)

第一财经广告合作 ,请点击这里

此内容为第一财经原创 , 著作权归第一财经所有 。 未经第一财经书面授权 , 不得以任何方式加以使用 , 包括转载、摘编、复制或建立镜像 。 第一财经保留追究侵权者法律责任的权利 。如需获得授权请联系第一财经版权部:021-22002972或021-22002335;banquan@yicai.com 。

文章作者

- 银行|官宣!贵州一地这两天全部放假!

- 补充|今日操盘:金融委发声维护债券市场稳定 三季度IPO爆发217家上市

- 上涨行情|基金早知道 | 上市首周科创50ETF热火朝天!券商称A股正酝酿一波上涨行情

- 闭环管理下的银行监控系统改造

- 交叉|前富国银行高管因误导投资者而面临SEC指控

- 资金|经济回暖利润修复 机构看好银行业估值回升

- 湘企|区域全面经济伙伴关系协定签署后 湘籍上市公司受益几何

- 资金|经济回暖利润修复,机构看好银行业估值在2021年迎来拐点

- 限售股|破发股浙商银行迎解禁洪峰,15股东超180亿市值上市流通

- 银行|普惠型小微企业 贷款余额创新高