开盘价|IPO首日跌破开盘价,但Big Hit娱乐的市值颓势早有苗头( 二 )

然而追根溯源 , Big Hit以及娱乐股普遍存在的弱点在于无法预测的外部环境变数、对特定所属艺人的收益依存度太高 , 以及投资者对谣言等非常敏感的投资心理 。

对于Big Hit娱乐来说 , BTS成员的入伍问题还没有得到解决 , 公司对他们的依赖度也较高 。 实际上 , 80%的销售额都来自BTS这一单一团体 , 而且与艺人的合约问题、声誉下降、海外市场的不确定性、媒体环境变化、用户喜好变化的可能性等变数很多 。

文章图片

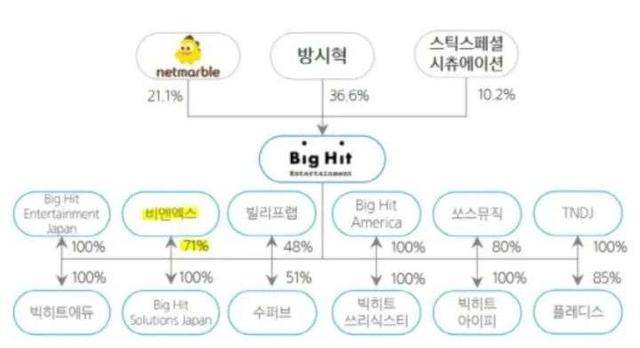

此外 , 对于运营Weverse平台服务的子公司BeNX其余29.1%的股份所有者是否是方时赫的提问 , Big Hit娱乐也一直以回避的方式拒绝回答 。

文章图片

而随着SK Bio Farm、Kakao Games等"IPO大鱼"接连上市 , 但在开盘涨停两三日后便接连暴跌 , 面对Big Hit娱乐的IPO , 心生疲惫的股民们纷纷以为"狼来了" , 这也是导致其股价不如预期的主要原因之一 。

据了解 , SK Bio Farm和Kakao Games在上市初期因投资者大量涌进 , 股价大幅上升 , 在两三天涨之后呈现出下跌趋势 。 SK Bio Farm上市第四天从26万9500韩元下降到了15万2000韩元 , 下降了43.6% 。 Kakao Games上市第三天的高点也从8万9100韩元下降到了4万6300韩元 , 而后者上市首日开盘价还不到4万8000韩元 。 Big Hit似乎相当于在第一天提前加速重复了二者三四天才开始的老路 。

实际上 , 许多投资者们虽然投入了1亿韩元以上的认购保证金 , 但被分配的股票数量只是个位数 。 只能在二级市场入局 , 以实现短期差价为目的 , 对长期持有的信心不足 , 因此Big Hit的股价很难继续上涨 , 也在情理之中 。

当然 , 近两日KOSPI指数下跌了40多点 , 个人投资者比重较高的KOSDAQ指数前一天暴跌1.20% , 当天也继续暴跌1.98% 。 最近萎靡不振的股市走势 , 也被认为是Big Hit股价意外不振的原因之一 。

Big Hit市值被高估了吗? 其实 , 早在Big Hit确定基准定价之前 , 业界此前就有分析认为Big Hit基准股价范围(9月2日公布的10.5万~13.5万韩元区间)被高估——如果实际收盘价达到基准定价的2倍 , Big Hit娱乐的市值将达到约12万亿韩元(约合人民币703.44亿元) , 与三星生命、SK生物持平 , 是JYP、YG、SM等韩娱三大主要娱乐公司的市价总额之和的4倍 。

通常情况下 , 准备上市的企业会通过相对价值评价的方法计算同业公司以确定自身的适当股价 , Big Hit娱乐将5家企业(JYP娱乐、YG娱乐、YG PLUS、NAVER、Kakao) 作为比较对象 , 计算出Big Hit娱乐市场价值(EV)除以税息折旧及摊销前利润(EBITDA)的"EV/EBITDA"(企业价值倍数)为42.36倍 , 将该倍数运用到Big Hit娱乐算出的就是现在的公募价 。

文章图片

然而 , Big Hit娱乐选定的5家企业恐怕有人为提升EV/EBITDA值的嫌疑 。 首先是Kakao、Naver两个平台企业的EV/EBITDA值较高 , 特别是YG Plus公司 。 虽然Kakao、Naver旗下拥有Melon、Naver Music、Vlive等服务 , 前者子公司KakaoM也在从事演艺企划事业 , 但相关服务在二者整体销售额中占比不大 , 而二者的市值、企业规模和收益水平均远胜Big Hit娱乐 。

然后是EV/EBITDA值高达63.25倍、市值不到3000亿韩元的YG Plus可以成为比较对象 , 但是EV/EBITDA为21.07倍、拥有Weverse竞争应用Lysn、市值两三倍于YG Plus的传统三大经纪公司之一的SM娱乐公司 , 却被排除在比较对象之外 , 而理由则是SM娱乐被指定为不诚实公开法人 。 业内人士指出 , 指定不诚实公示法人只是单纯的公示延迟 , 与企业价值的计算无关 。 韩国交易所相关人士也解释说:"被指定为不诚实公示法人不能在计算企业价值的过程中作为比较对象 , 没有(这样的)规定 。 "因此 , 这一拒绝理由也是有待商榷的地方 。

- 银行|汉口银行IPO十年未果 资本补充压力紧迫

- 融资|新势力扎堆闯关科创板威马、哪吒IPO“追赶赛”力图破局

- 大降|共同药业闯关IPO关键期净利大降六成

- 第一财经|蚂蚁集团港股IPO获中国证监会批准

- 蚂蚁|蚂蚁获赴港上市许可:拟募资350亿美元 IPO进展低于预期

- 集团|蚂蚁获赴港上市许可:拟募资350亿美元 IPO进展低于预期

- 数据|IPO曾被否的腾远钴业卷土重来“数据打架”、关联方资金拆借照旧

- 新民晚报|国债作为保证金业务上线首日运行平稳

- 第一财经|中金A股发行市盈率突破23倍,对H股溢价80%|IPO观察

- 板蓝根|蚂蚁集团香港IPO获中国证监会批准 估值超2800亿美元