投资|新晋实控人刚接盘就推关联收购?莎普爱思5亿现金收购连遭问询( 二 )

此外 , 公告内容显示 , 陈德康将在2021年将其所持公司1752.42万股股份(占总股本5.43%)转让给谊和医疗或其指定的受让方 , 转让标的价格总计3.965亿元 , 对应每股转让价格约为22.63元 。

股权转让完成后 , 莎普爱思的控股股东变为养和投资 , 实际控制人变更为林弘立、林弘远兄弟 。 公开信息显示 , 林氏两兄弟均为90后 , 是莆田系林氏后代 , 养和投资原始出资人林春光是莆田(中国)健康产业总会上海常务副会长 。

莎普爱思8月13日发布公告称 , 陈德康将正式卸任莎普爱思董事长一职 , 原董事会其他三位董事、三位独立董事以及两位监事也同时辞职 。 作为公司创始人的陈德康彻底脱身 。

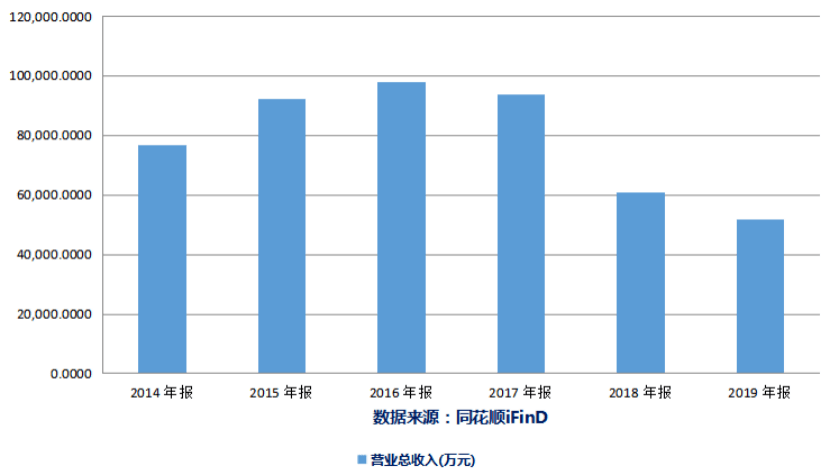

莎普爱思2014年至2019年营业总收入情况

文章图片

连遭问询

此次收购的标的资产泰州医院 , 是林氏两兄弟的资产之一 。

公告显示 , 本次交易对方渝协管理为莎普爱思公司实控人林弘立、林弘远兄弟直接控制公司 , 协和投资为林弘立、林弘远兄弟通过渝协管理间接控制公司 , 所以本次交易构成关联交易 。

这种情况引起监管方注意 。 浙江证监局就在问询函中 , 要求莎普爱思说明实控人是否有其他控制的医院 , 从事的业务与泰州医院是否具有竞争关系 , 泰州医院并入公司后是否导致存在同业竞争 。

资料显示 , 泰州医院是二级甲等专科医院 , 核定床位300张 , 实际设置床位250张 , 设有妇科、产科、儿科、不孕不育科等20余个医疗医技科室 。

评估报告中提到 , 泰州医院有四家全资子公司 , 除泰州妇产医院有限公司于2017年12月1日由渝协管理、协和投资设立 , 2019年6月3日转让给泰州医院 , 目前正常经营外 , 另外三家均为今年新设且未经营 。 对此 , 浙江证监局要求说明这四家全资子公司的具体业务或计划开展的业务 。

针对收购标的 , 上交所在问询函中要求对比分析所处的行业地位及核心竞争力;说明标的公司业务与现有业务的协同效应和整合难度 , 是否存在其他控制及管理风险 , 以及公司的应对措施等情况 。

另据公告显示 , 本次交易作价以被评估单位股东全部权益价值的收益法评估值为基础 , 交易定价5.02亿元 , 相较合并报表归母所有者权益账面值1.32亿元的增值率为279% , 与资产基础法评估值9800.33万元的差异率为 412% 。 评估报告显示 , 资产基础法下 , 无形资产减值率为36% 。

对此 , 问询函也要求补充披露收益法的具体测算过程 , 以及主要预测参数的选取及依据 , 分析说明资产基础法下无形资产减值的主要原因及合理性 , 并结合公司当前资金状况 , 说明本次交易对价的支付安排 , 是否涉及新增融资 , 是否对公司正常生产经营造成资金压力 。

同时 , 对于标的资产营业收入出现下滑、经营性现金流显著下降情况 , 问询函也要求说明主要原因 , 并解释本期销售及管理费用大幅下降的主要原因 , 是否具有可持续性 。

【投资|新晋实控人刚接盘就推关联收购?莎普爱思5亿现金收购连遭问询】根据上交所要求 , 莎普爱思需要进一步分析预测标的资产营业收入同比下滑的情况下 , 预测净利润同比增加的原因 , 是否主要为预测费用下降的影响 , 并说明合理性 。

- 存量|存量基金投资新三板无需召开持有人大会

- 中心|首届国际模拟投资仲裁中国赛在深圳举办

- 挖贝网|投资收益同比增长,天通股份前三季度净利3.33亿增长126.91%

- 证基风云|行业速递|科创板首单CDR来了!券商对投资者权限要求各异

- 金融投资报|一盒泡面而已要不要这么高端?,你可能吃不起方便面了!10元20元越来越贵

- 投资|变更募资用途买资产 新大正吃关注函

- 丁祖昱|数据中心成投资新风口“数字地产”受青睐

- 情绪|中国内地投资者情绪更加积极

- 权益|权益资产是最好的长期投资

- 经济|经济增长转正投资黄金时期来临?