上市|三战港交所金辉控股通过聆讯 负债率高踩融资“两道红线”

作者:开心

来源:GPLP犀牛财经(ID:gplpcn)

文章图片

10月8日 , 金辉控股通过港交所聆讯 , 或将于10月底完成上市 。

文章图片

图源:金辉控股招股书

金辉控股的上市之路可谓一波三折 。 早在2013年9月 , 金辉控股就首次向港交所递交了上市申请书 , 但在6个月后因申请状态失效而终止 。

2016年1月26日 , 金辉控股转战A股 , 向上交所递交了上市申请书 , 但这一等就是4年没有结果 , 2020年3月 , 金辉控股撤回A股上市申请 , 于4月审核程序终止 。

2020年3月25日 , 金辉控股向港交所二度递交上市申请书 , 9月26日申请状态又显示“失效” , 金辉控股二战港交所又失败 。

时隔2日 , 2020年9月28日 , 金辉控股再向港交所递交了上市申请书 , 最终于10月8日通过了港交所聆讯 。

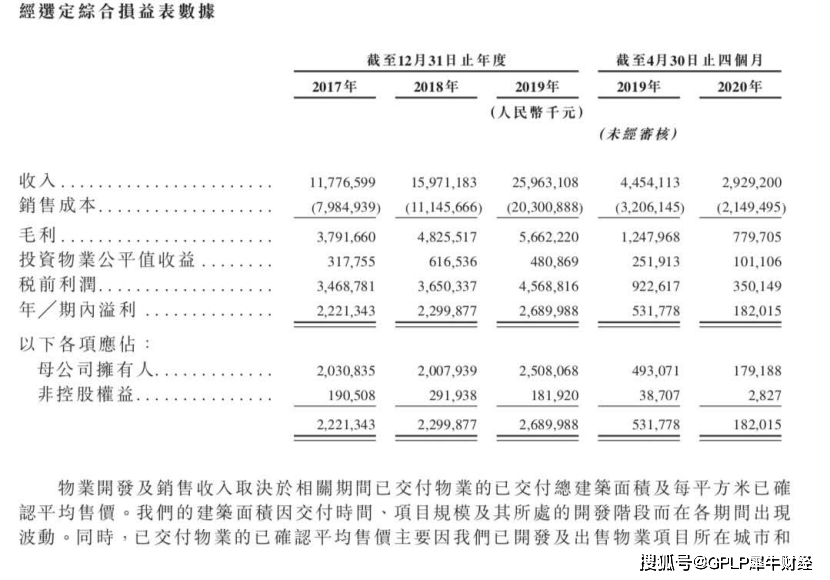

金辉控股招股书显示 , 2017年至2019年 , 金辉控股实现收入分别为117.77亿元、159.71亿元、259.63亿元 , 同期毛利分别为37.92亿元、61.65亿元、48.09亿元 。

2020年前4个月 , 金辉控股的收入、毛利分别为29.29亿元、7.80亿元 , 而2019年同期收入、毛利分别为44.54亿元、12.48亿元 。

文章图片

图源:金辉控股招股书

截至2020年4月末 , 金辉控股净资产负债率为180% , 现金短债比为0.4倍 。 截至7月末 , 金辉控股剔除预售账款的资产负债率为45.5% , 踩中了房企融资新规中的“两道红线” , 即“净负债率大于100%、现金短债比小于1.0倍” 。

【上市|三战港交所金辉控股通过聆讯 负债率高踩融资“两道红线”】金辉控股成立于1996年 , 前身为福建金辉房地产有限公司 , 控股股东为林定强、林凤英夫妇 , 持有金辉控股96%的股份 。

- 晨财经|| 浙江A股上市公司达500家,你想知道的都在这里!,周末·事件

- 京东@京东联合奥维云网发布壁挂炉行业报告:线上市场成为发展新引擎

- 证监会网站|最新进展!蚂蚁集团赴港上市获得证监会许可,A+H计划持续推进,对A股资金面影响几何?

- 上海热线军事|外媒:三战风险极大,一发不可收拾!亚美尼亚导弹轰炸伊朗大军

- 蚂蚁|蚂蚁获赴港上市许可:拟募资350亿美元 IPO进展低于预期

- 集团|蚂蚁获赴港上市许可:拟募资350亿美元 IPO进展低于预期

- 中国纺织报|短纤期货上市听他们怎么说?,三房巷、恒逸、金纶高纤等15企业齐聚

- 上市聆讯|万国数据通过聆讯:去年亏超4亿 刚获高瓴4亿美元入股

- 上市公司股东|长虹美菱前三季度亏损1.24亿,第三季度回暖净利润近9千万

- 控股|红杉陪跑10年,48岁的它又上市了,诞生多个亿万富豪