地产|明发集团子公司接连违规遭罚 债务高企偿债“压力山大”( 二 )

今年以来 , 明发集团的规模仍未见增长 。 8月31日 , 明发集团发布2020年上半年业绩 。 根据半年报 , 2020年上半年,明发集团取得未经审核合同销售约人民币43.2亿元 , 较2019年同期(约人民币53.2亿元)下降约18.8% 。

根据克而瑞地产研究数据 , 在《2020年1-9月中国房地产企业销售TOP200排行榜》中 , 2020年1-9月 , 明发集团的全口径销售额64.8亿元 , 位列173 。 而去年同期 , 明发集团在该排行榜中的数据为全口径销售额79.8亿元 , 位列148 。 由此来看 , 无论是销售额 , 还是在房企中的排行席位 , 均出现下降 。

值得一提的是 , 从营收和净利润角度 , 明发集团依然呈现双增长 。 2017年、2018年 , 明发集团的净利润增速分别为-12.42%、-16.51% 。 而在2019年、2020年上半年 , 分别实现营业收入126.61亿元、76.91亿元 , 同比增长8.4%、86.7%;净利润9.52亿元、7.52亿元 , 同比增长11.35%、80% 。

债务压顶高息发债

明发集团规模增长乏力的同时 , “钱景”或也不容乐观 。

根据2020年半年报 , 在明发集团的债务结构方面 , 短期债务占比较高 , 而公司的账面现金却难以偿付其短期债务 。

财务数据显示 , 截至2020年6月末 , 明发集团的借款总额为58.30亿元 , 其中一年内需要偿还的借款达50.69亿元 , 而公司现金及现金等价物余额约为31.17亿元 , 较年初的34.88亿元有所下降 。 现金及现金等价物难以覆盖其短期借款 , 短期偿债压力较大 。

自2016年4月至今 , 因明发集团一直处于停牌状态 , 公司股票丧失流动性 。 “钱紧”的明发集团 , 一直在以高息发债偿还旧债 , 纾解资金困境 。

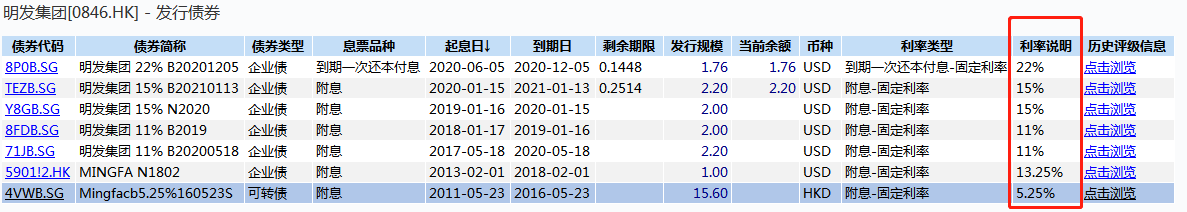

梳理明发集团发债信息 , 自2013年以来 , 公司多次以高票息为条件融资 。 根据Wind数据显示 , 2013年 , 明发集团发行5年期美元债票面利率为13.25%;2017年至2019年间 , 发行的美元债票面利率在11%与15% 。

文章图片

(图片来源:Wind数据截图)

今年以来 , 明发集团发行美元债票面利率又创新高 。 6月5日 , 明发集团发行一笔规模1.76亿美元、票息22%的美元债券用于偿还债务 。 如果逾期 , 票息将上浮到32% 。

明发集团高息发债 , 融资成本远远高于行业平均 。 中指院统计显示 , 今年1-5月 , 中国房企海外债平均融资成本8.07% , 较去年下降0.72个百分点 。 今年5月 , 中国房企海外债平均融资成本仅为6.33% 。

但对于明发集团而言 , 高息发债也是迫不得已之举 。 今年5月23日 , 公司已经因为资金紧缺导致一笔自2017年发行的2.2亿元美元债券出现实质性违约 。

目前 , 债务压顶的明发集团 , 已经踏上由家族企业向专业化企业转型的道路 。 今年4月以及7月 , 明发集团创始人“黄氏四兄弟”先后卸任退居幕后 , 职业经理人钟小明任执行董事兼集团首席执行官 。

值得注意的是 , 明发集团的人员数量出现了下降 。 根据半年报 , 2020年上半年 , 明发集团员工数量由2019年末的3548人减少至3176人 , 降幅达到10.5% 。 而相应的员工成本也从2019年同期的2.39亿元降至了1.8亿元 , 降幅24.5% 。

明发集团人员的减少 , 是否会导致公司业务的收缩?现金紧缺如何解决短期偿债压力?《投资者网》就相关情况联系明发集团求证 , 一直未收到回复 。 (思维财经出品)■

- 企业|商业地产危中有机 房企期盼REITs尽快落地

- 邱猎猎人力资源集团邱猎猎集团“决胜2020”Q3季度会议顺利举行

- 战甲网德国MVS集团推出模块化防护和战术服装体系(MUST)

- 国际鲜闻|特朗普大骂拜登:你们一家是犯罪集团!太腐败!,大选还有15天

- 丁祖昱|数据中心成投资新风口“数字地产”受青睐

- 证监会网站|最新进展!蚂蚁集团赴港上市获得证监会许可,A+H计划持续推进,对A股资金面影响几何?

- 周到|300+平方米展台,ACCESS集团将携8大国际品牌首次亮相进博会

- 第一财经|蚂蚁集团港股IPO获中国证监会批准

- 经济观察报资讯|格力地产“大健康”布局成效渐显,控股公司科华生物净利大增

- 国际金融报|老牌药企太极集团走上混改路,国药集团或将入主,净利断崖下跌近90%