高位|创十年高位!A股1-9月IPO募资超3500亿!

_本文原题为 创十年高位!A股1-9月IPO募资超3500亿!

【高位|创十年高位!A股1-9月IPO募资超3500亿!】从去年科创板启动 , 到今年新三板精选层和创业板注册制试点先后登场 , 资本市场改革步伐的加速 , 让A股迎来IPO大年 。

2020年前三季度 , A股迎来294只新股上市 , 融资规模达到3553.36亿元 , 创下自2010年来的最高水平 。 上交所也依靠2748亿元的IPO融资规模暂列全球第一 。 深交所则以809.88亿元的融资额跻身全球第五 。

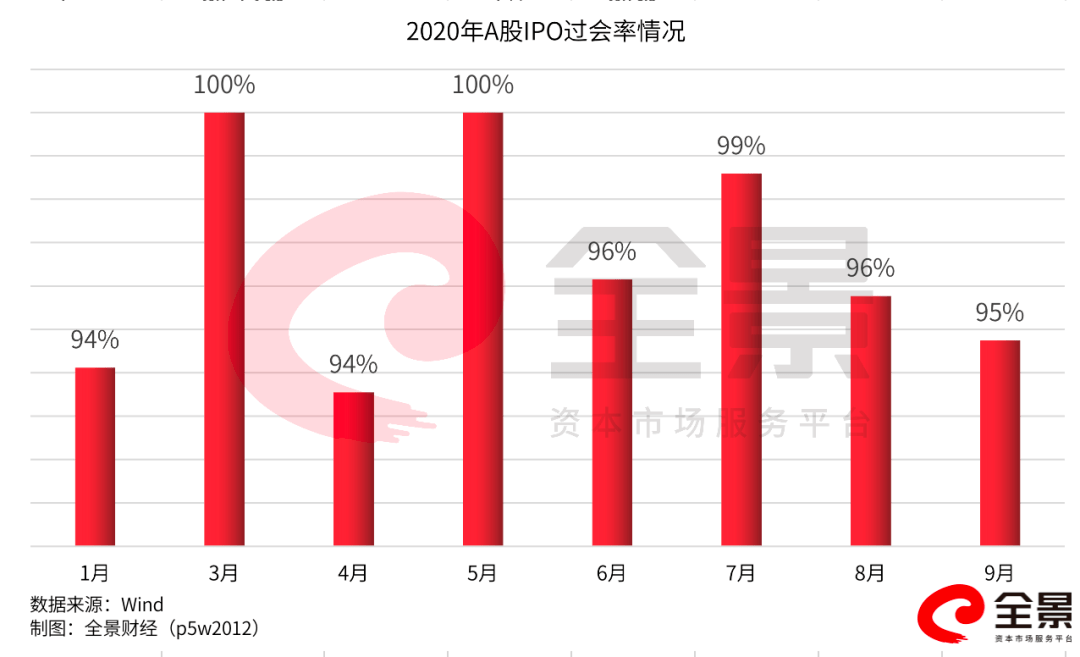

注册制扩大IPO 过会率达96%

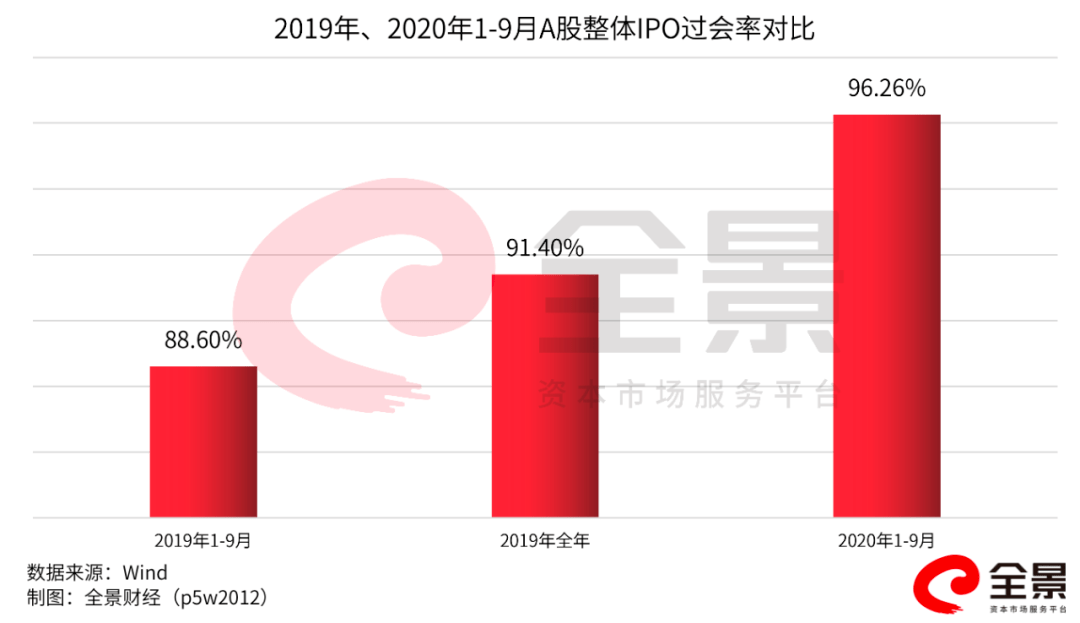

得益于注册制试点的进一步扩大 , 今年IPO项目上会节奏明显加快 。 前三季度 , 一共有401个IPO项目上会 , 其中386个顺利过会 , 4个被否 , 11个被暂缓表决 , 整体IPO过会率为96.26%(已剔除取消审核企业) , 从单月过会率来看 , 其中3月和5月的IPO过会率均为100% 。

文章图片

而去年同期 , 共有161个首发项目上会审核 , 其中140个项目获通过 , 17个项目被否 , 1个被暂缓表决 , 整体IPO过会率为88.6% 。 而2019年全年 , 共有270家首发企业上会审核 , 其中247家顺利通过审核 , 19个被否 , 4个被暂缓表决 , 整体过会率为91.4% 。

文章图片

值得一提的是 , 今年第三季度 , 分别有71个、71个、95个项目上会 , 合计上会企业达到237家 , 这一数字已经相当于去年全年的上会数量(270家)的88% 。

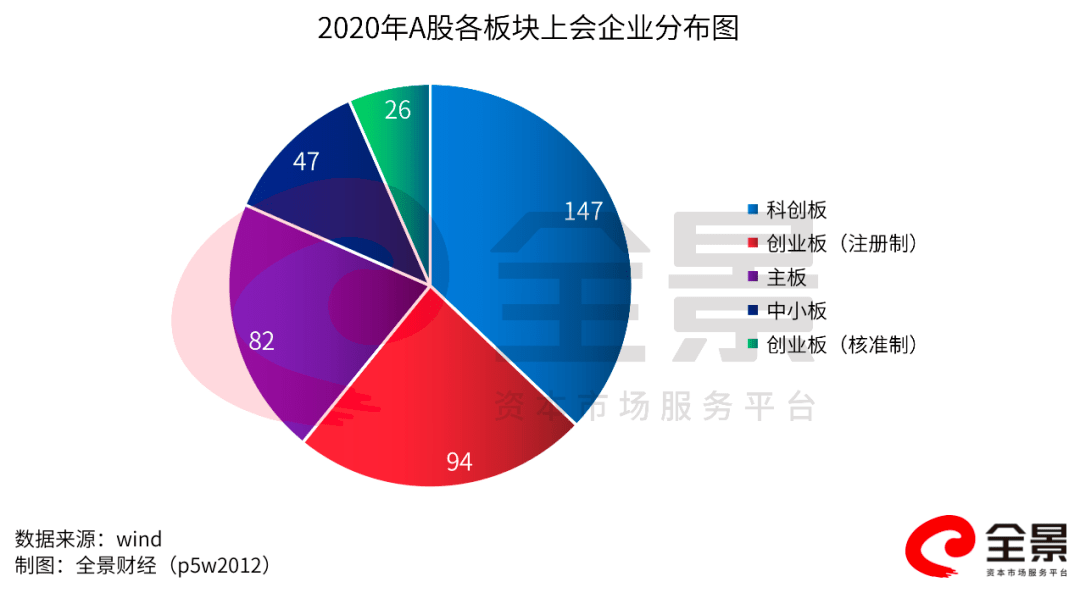

文章图片

改革进程的加速 , 让注册制下上会的企业占比已经占据绝对多数 。 其中 , 科创板企业达147家、创业板注册制企业94家 , 合计占比达6成 。 而核准制下上会的主板、中小板、创业板企业分别为82家、47家、26家 , 合计占比仅4成 。

前三季度上交所IPO融资额全球第一

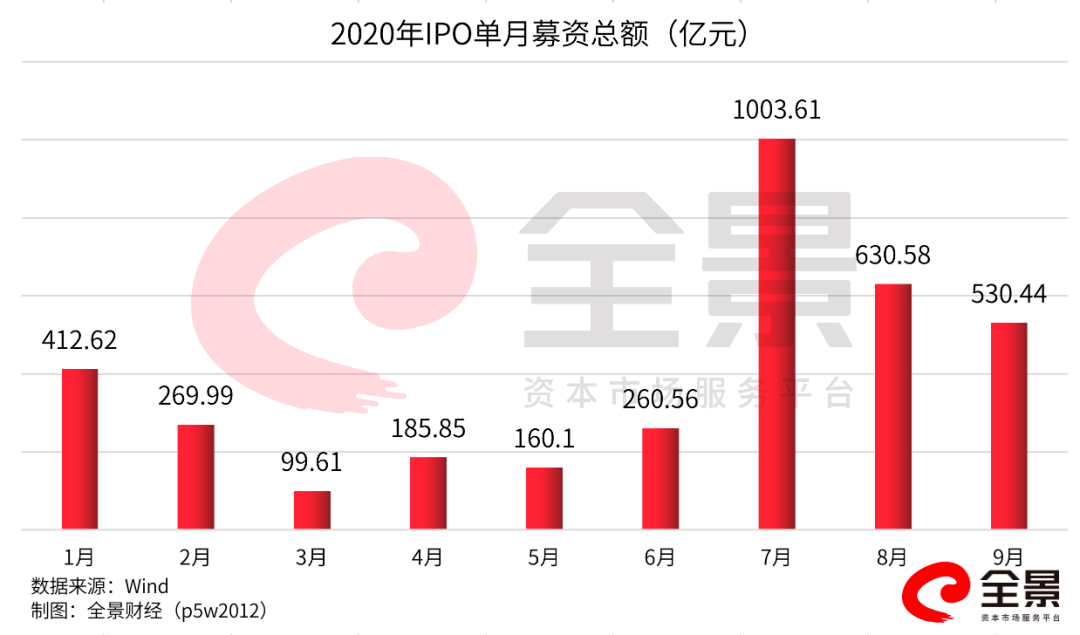

随着新股发行的节奏不断加快 , 今年A股IPO融资规模也在不断扩大 。

德勤中国9月23日在香港发布的2020年前三季度内地和香港新股市场的分析报告显示 , 以融资总额计算 , 上交所、港交所、深交所分别排名全球第一、第三和第五位 。 同时 , A股科创板和创业板IPO数量比去年大幅增加 , 两者之间也正形成错位发展态势 。

Wind数据显示 , 截至9月底 , A股有294只新股上市 , 融资3553.36亿元 。 与去年同期相比 , 新股数量同比增长131% , 融资额同比增长154% 。

文章图片

其中 , 上交所共有180只新股上市 , 融资额2747.50亿元 , 排名全球第一 。 深交所则有114只新股 , 融资额809.88亿元 , 位居全球第五 。

值得注意的是 , 随着中芯国际等“巨无霸”企业回归 , 今年A股前5大IPO累计融资规模突破千亿大关 , 达到1004亿元 , 较去年同期同比增加165% 。

其中中芯国际一家融资就达到532亿元 , 成为名副其实的“募资王” 。 这一规模不仅刷新了科创板的募资记录 , 也成为自2010年中国农业银行进行685亿元IPO以来 , A股史上第二大IPO 。 今年1月登陆沪市主板的京沪高铁则以306.74亿元的融资额位居今年IPO募资第二位 。

文章图片

不过整体来看 , 今年新上市的公司之间融资规模分化较大 。 其中211家公司融资规模小于10亿元 , 55家公司介于10亿元-20亿元之间 , 23家公司融资规模超过20亿元但低于50亿元 。

- 银行|汉口银行IPO十年未果 资本补充压力紧迫

- 经济观察报|恒大、中海、碧桂园位列前三,1-9月全国土地成交款同比增13.8%

- 第一财经|煤价高位运行,行业三季报业绩向好,板块估值修复可期

- 业绩|煤价高位运行,行业三季报业绩向好,板块估值修复可期

- 高位运行|煤价高位运行,行业三季报业绩向好,板块估值修复可期

- 负债|三道红线下开发商瑟瑟发抖?卖楼回款心切供应量创近十年最高

- 人寿保险|中国人寿:1-9月累计原保险保费收入约5436亿元

- 王进雨|中国人寿:1-9月累计原保险保费收入约5436亿元

- 收入|新华保险:1-9月累计原保险保费收入1343.55亿元

- 维修十年前的超保橱柜,海尔全屋以卓越服务力赢得用户点赞