方案|上市券商密集“补血”!今年以来11家发布定增方案,募资或超千亿元

_本文原题为 上市券商密集“补血”!今年以来11家发布定增方案 , 募资或超千亿元

【方案|上市券商密集“补血”!今年以来11家发布定增方案,募资或超千亿元】在今年定增市场全面回暖的背景下 , 上市券商积极利用这一融资工具进行“补血” 。

Choice数据显示 , 今年以来 , 已有11家A股上市券商公告增发方案 , 其中6家定增已经完成 , 合计募集资金612.05亿元 , 另有5家定增尚在进行中 , 预计募资总额最高约493亿元 。 11家上市券商募资额、拟募资额合计最高约1105.05亿元 。

上市券商定增募资或超千亿元

9月29日 , 天风证券发布公告称 , 公司董事会审议通过《2020年度非公开发行A股股票预案》 , 拟以非公开发行股份的方式向不超过35名投资者募集资金合计不超过128亿元 。

9月26日 , 西部证券更新了定增方案 , 非公开发行股票数量不超过10.51亿股 , 募集资金总额不超过75亿元 , 其中更新了本次非公开发行A股股票审议程序 , 删除了自动延期条款 。

今年以来 , 随着再融资新规等政策出台 , 上市券商通过定增这一融资工具“补血”的热情高昂 。

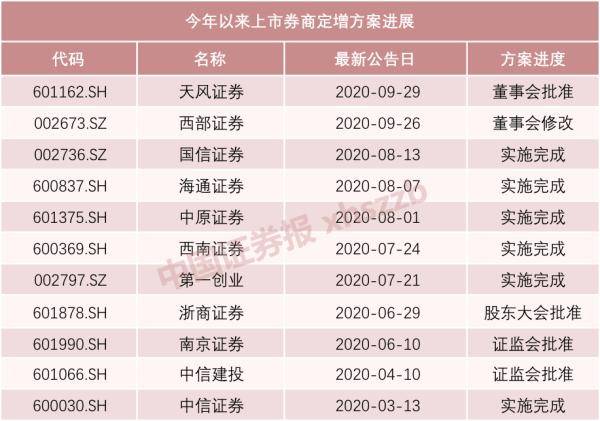

Choice数据显示 , 截至9月30日 , 包括天风证券、西部证券在内 , 还有国信证券、海通证券、中原证券、西南证券、第一创业等11家上市券商披露定增最新进展 , 包括新推出大额定增计划、原有定增方案获批 。

文章图片

数据来源:Choice数据

具体来看 , 中信证券、第一创业、西南证券、中原证券、海通证券、国信证券的定增方案已经实施完成;南京证券、中信建投的定增方案已经获得证监会批准;天风证券、西部证券的定增方案则是已通过董事会批准或修改;浙商证券的定增方案则通过股东大会批准 。

主要用于补充流动资金、项目融资等

从各家上市券商公告来看 , 实施定增补充资本金主要用于项目融资、补充流动资金、偿还债务等 。

以融资规模最大的海通证券为例 , 非公开发行不超过16.18亿股新股 , 募集资金总额不超过200亿元 , 扣除发行费用后全部用于增加公司资本金 , 补充营运资金 , 具体包括扩大FICC投资规模、发展资本中介业务、增加投行业务的资金投入等 。

除了海通证券、中信证券这类头部券商 , 中小券商也在积极补充资本金 , 以期在资本市场改革的浪潮中实现弯道超车 。

天风证券表示 , 本次非公开发行募集资金拟用于发展投资与交易业务、扩大信用业务规模、增加子公司投入、偿还债务和补充营运资金 , 其中扩大信用业务规模拟投入金额最高 , 不超过49亿元 。 “通过本次非公开发行 , 公司可以增强资金实力 , 优化业务结构 , 把握市场机会 , 持续提升服务实体经济能力和综合服务能力 , 增强盈利能力和抗风险能力 , 同时强化自身的经营管理水平 。 ”

西部证券也指出 , 扣除相关发行费用后 , 全部用于补充公司资本金、营运资金及偿还债务 , 以扩大业务规模 , 提升公司的抗风险能力和市场竞争力 。 该公司称 , 此次定增有助于公司夯实传统优势业务基础 , 积极拓展创新业务版图以及增强金融科技的实力 , 持续提升综合服务能力等 。

关注龙头券商

在当前以净资本和流动性为核心的监管体系下 , 资本实力已成为证券公司增强竞争优势的关键要素之一 , 充裕的资本不仅可以夯实证券公司竞争实力的基础 , 而且可以为证券公司实现持续健康发展提供动力 。

光大证券非银金融分析师王一峰表示 , 2019年以来 , 券商通过再融资等多种方式积极补充资本 , 发力重资本业务 , 伴随外资券商控股全面放开 , 在证券市场全面开放趋势下 , 外资券商具有丰富国际客户资源与完善的金融产品开发能力 , 本土券商有动力通过补充资本增强自身实力 , 实现自身业务发展 。 建议关注对外开放趋势下头部券商的发展动向 。

- 糗事百科|宿迁市区两所学校规划方案调整!

- 券商|A股证券分析师的三岔口

- 券商|国泰证券ETF规模超370亿元 逼近股票ETF前三

- 晨财经|| 浙江A股上市公司达500家,你想知道的都在这里!,周末·事件

- 证基风云|行业速递|科创板首单CDR来了!券商对投资者权限要求各异

- 京东@京东联合奥维云网发布壁挂炉行业报告:线上市场成为发展新引擎

- 证监会网站|最新进展!蚂蚁集团赴港上市获得证监会许可,A+H计划持续推进,对A股资金面影响几何?

- 蚂蚁|蚂蚁获赴港上市许可:拟募资350亿美元 IPO进展低于预期

- 飞鱼财经评论|金融圈又有“瓜”吃!这次是券商女销售和银行男资管的故事

- 集团|蚂蚁获赴港上市许可:拟募资350亿美元 IPO进展低于预期